特別勘定レポート - 東京海上日動あんしん生命

運用実績に関する最新情報は ホームページから http://www.tmn-anshin.co.jp グッドニュースⅡ グッドニュースⅡ 変額個人年金保険GF(Ⅱ型) <年金原資保証特約(Ⅱ型) 付加> 特別勘定レポート 2015年(平成27年)1月発行 最終ページには「ご負担いただく費用について」、「投資リスクについて」等が記載され ておりますので、必ずご確認ください。 「グッドニュースⅡ」は東京海上日動あんしん生命保険株式会社の変額個人年金保険GF(Ⅱ型)<年金原資保証 特約(Ⅱ型) 付加>の商品名です。「グッドニュースⅡ」には専用の特別勘定グループが設定されています。 B1410011-000 ご契約者さまへのご案内 ■ 当資料はご契約者さまに特別勘定の運用状況や運用概況などをお知らせするための資料です。 ■ 当資料はご契約者さまの運用状況などをご案内する「ご契約状況のお知らせ」とは異なります。 ご契約者さまの個別の運用状況は掲載されておりませんのでご了承ください。 ■ 今回の月次運用レポートは発行月前月末時点の最新データによるものです。 ■ 各種データの収集、加工のためにデータ基準日からレポートのご提供までお時間をいただいております。 何卒ご了承ください。 ■ 各種変更手続き、積立金額のご照会など、ご契約に関するお問い合わせは下記フリーダイヤルまでご連絡 ください。 テレホンサービス 0120-155-730 受付時間 月~金/9:00~17:00 (祝日および12月31日~1月3日は休業とさせていただきます。) ■ ホームページによる情報提供とサービス 東京海上日動あんしん生命保険株式会社 ホームページ http://www.tmn-anshin.co.jp ご契約者さま専用ページでは、ログインIDとパスワードを使って、インターネットから住所変更などのお手続きや 運用状況の確認を行うことができます。 データは毎営業日に更新されますので、いつでも最新の情報を得ることができます。 ログインIDとパスワードはご契約者さまご本人において厳重に管理していただき、第三者に開示されることの ないようにお願い申し上げます。 ■ 東京海上日動あんしん生命保険株式会社では、個別の運用に関するご相談は承っておりません。 運用のご相談は、担当の代理店・募集人にお願いいたします。 1 特別勘定の内容 この商品の特別勘定は以下のとおりです。 なお投資対象となる投資信託については、次ページ以降をご覧ください。 種類 総合型 投資対象となる 投資信託 TMA世界バランスファンド35VA (適格機関投資家限定) 特別勘定の名称 GN世界バランス35 運用会社 東京海上アセットマネジメント 特別勘定の設定日 2007年11月30日 資産運用関係費用 (注) (年率) 0.27%(税抜0.25%)程度 国内外の株式および債券を主要投資対 象とする投資信託へ投資を行い、リスクを 抑えながら中長期的な資産の成長を目指 します。 運用方針 基本資産配分は、日本株式10%、外国株 式(為替ヘッジあり)25%、日本債券(短期 金融資産を含む)20%、外国債券(為替 ヘッジなし)25%、外国債券(為替ヘッジあ り)20%です。 日本株式 外国債券 (為替ヘッジ あり) 10% 外国株式 (為替ヘッジ あり) 20% 25% 外国債券 (為替ヘッジ なし) 日本債券 25% 20% (注) 資産運用関係費用は、主に利用する投資信託の信託報酬率を記載しています。信託報酬の他、監査報酬、信託事務の諸費用、有価 証券の売買委託手数料および消費税等の税金等がかかりますが、費用の発生前に金額や計算方法を確定することが困難なため表示 することができません。また、これらの費用は投資信託の純資産総額より差し引かれます。したがって、ご契約者さまはこれらの費用を 間接的に負担することになります。なお、資産運用関係費用は、運用手法の変更等により将来変更される可能性があります。 特別勘定の運用状況 2014年12月末現在 ●ユニットプライスの期間収益率(直近1年) ●ユニットプライスの推移 ユニットプライス 140 ユニット プライス GN世界バランス35 120 100 80 60 2007/11/30 2010/3/30 2012/7/30 2014/11/30 ●特別勘定 純資産総額の内訳 金額(百万円) 投資信託 現預金その他 純資産総額 186,783 9,742 196,526 構成比(%) 95.0% 5.0% 100.0% ※ 保険契約の解約等の異動に備えて、若干の現預金を保有して います。 ※ 金額は単位未満を切り捨てて、構成比は小数点第2位を四捨 五入して、表示しています。 2013年12月31日 2014年1月31日 2014年2月28日 2014年3月31日 2014年4月30日 2014年5月31日 2014年6月30日 2014年7月31日 2014年8月31日 2014年9月30日 2014年10月31日 2014年11月30日 2014年12月31日 99.89 98.51 99.54 99.65 99.64 100.52 101.33 101.79 102.47 103.03 103.08 107.06 107.41 期間収益率 前月比 0.84% -1.37% 1.04% 0.11% -0.01% 0.88% 0.80% 0.46% 0.67% 0.54% 0.05% 3.86% 0.33% (左記基準日より 2014年12月末現在まで 7.54% 9.03% 7.91% 7.79% 7.80% 6.85% 6.01% 5.52% 4.82% 4.26% 4.21% 0.33% - ※ ユニットプライスは小数点第3位以下を切り捨てて表示しています。 前月比および期間収益率は、小数点第3位を四捨五入しています。 ※ ユニットプライス(単位価格)とは、特別勘定資産の積立金の1ユニッ ト(単位)に対する価格のことをいい、特別勘定資産の評価を反映し ています。 ・グッドニュー スⅡ(変額個人年金保険GF(Ⅱ型)〈年金原資保証特約(Ⅱ型)付加〉)「GN世界バランス35」は特別勘定で運用を行う商品です 。 特別勘定は投資信託を 主な投資対象としています が、当商品は投資信託とは異なる商品です。また、当資料に掲載されている投資信託の開示情報はあくまでも参考情報であり、ご契約者が 直接投資信託を保有す るものではありません。 ・当資料は、生命保険契約の募集および 当該投資信託の勧誘を目的としたものではありません 。 ・特別勘定が用いる投資信託の値動きは、特別勘定のユ ニットプライスの値動きとは異なります 。ユ ニットプライス算出のためには、組み入れファンドの損益に、保険契約 の異動等に備えたキ ャッシュ・ポジション部分の損益、保険関係費用等を加味する必要があります 。 ・当資料中の運用実績に関す るいかなる内容も過去の実績であり、将来の運用成果を示唆あるいは保証するものではありません 。 2 【月次マーケット概況】 2014年12月30日現在 主要指数の動き 国内株式 参考指数 TOPIX 国内債券 海外株式 海外債券 為替 NOMURA-BPI(総合) MSCIコクサイ指数 (円ヘッジなし・円ベース) シティ世界国債インデックス (除く日本/円ヘッジなし・円ベース) (円/米ドル) (円/ユーロ) 2014/11/28 1,410.34 361.19 2,524.75 475.71 118.23 円 147.20 円 2014/12/30 1,407.51 364.96 2,567.09 482.55 120.55 円 146.54 円 騰落(変化)率 -0.20% 1.04% 1.68% 1.44% 1.96% -0.45% ※海外株式と海外債券の指数は、ファンドの基準価額算定の基準となる期間(2014/11/27∼2014/12/29)に対応しています。 主要指数の推移 2014/11/28 株式市場 国内株式 110 (前月末を100として指数化) 国内債券 110 105 100 100 95 95 2014/12/12 為替市場 債券市場 海外株式 105 90 2014/11/28 ∼ 2014/12/30 2014/12/26 90 2014/11/28 海外債券 (前月末を100として指数化) 2014/12/12 2014/12/26 ※海外株式と海外債券の指数は、ファンドの基準価額算定の基準となる期間(2014/11/27∼2014/12/29)に対応しています。 米ドル/円(左軸) 124 123 122 121 120 119 118 117 116 2014/11/28 ユーロ/円(右軸) 150 148 146 144 142 140 2014/12/12 2014/12/26 出所:Factset、ブルームバーグ 12月の投資環境と今後の見通し ■国内株式市場 12月の国内株式市場は、TOPIXは0.20%、日経平均株価は0.05%下落して4カ月ぶりに下落しました。月上旬は、原油価格の下落と円安による国内企業の業績改 善期待などから、国内株式市場は連日年初来高値を更新しました。しかし、8日発表の2014年7‐9月期国内GDP(国内総生産)2次速報値が下方修正されたことな どから上昇相場が変調し始めました。中旬は、ロシア・ルーブルの下落がリスク回避的な姿勢を招き、世界的に株式市場は急落しました。大納会の30日にはギリ シャ政局の不透明感とロシア・ルーブルが再び急落するなどの悪材料により大きく下落して12月の取引を終えました。今後の国内株式市場は、上値の重い展開を 想定しています。日銀の追加金融緩和による円安の加速、消費税率引き上げの延期、GPIF(年金積立金管理運用独立行政法人)の運用資産配分変更などの好 材料が相次いだことから国内株式市場は堅調に推移してきましたが、足元ではいくつかのリスクを再認識する必要性が高まってきました。原油価格の下落は、コ スト低下による企業業績の改善と消費支出の拡大への期待から好材料視されましたが、産油国を中心とした新興国の信用不安へとつながりつつあります。また、 欧州ではギリシャの政局混乱からユーロ圏の債務危機の再来が懸念されます。国内株式市場をめぐるポジティブな材料とネガティブな材料が交錯して、振れ幅の 大きい局面を迎えると考えます。 ■海外株式市場 12月の海外株式市場は、月上旬にかけては、11月の米国ISM(供給管理協会)非製造業景況感指数が市場予想を上回ったことなどから、底堅く推移しました。し かしその後は、中国当局による短期融資に対する担保規定の厳格化が嫌気されたことなどを背景に、株価は下落しました。加えて、OPEC(石油輸出国機構)が 2015年のOPEC産原油の需要見通しを引き下げたことなどを受けて、エネルギー関連株が下落したこともマイナス要因となりました。月後半は、FRB (米連邦準備 制度理事会)が利上げの判断を慎重に行う意向を強調したことを受けて、株式市場は値を戻す動きとなりました。2014年7‐9月期の米国GDP確報値が事前予想を 上回ったことも、米国景気への信頼感につながりましたが、月末にかけては高値警戒感などから、株価は弱含みました。今後の海外株式市場は、短期的には高値 警戒感などが株価の重石となる可能性はあるものの、直近の原油価格の下落は米国の個人消費には追い風になると想定されることから、米国経済は引き続き堅 調に推移することが見込まれます。また、今後期待されるECB(欧州中央銀行)の追加金融緩和策も世界の株式市場にとってプラス要因になると考えます。 ■国内債券市場 12月の国内長期金利(10年国債利回り)は低下しました。月初、米国格付会社ムーディーズにより日本国債の格付けが引き下げられたものの、過去の格下げ局面 と同様、市場への影響は限定的でした。その後、日米株高・円安米ドル高が進むなか、米国雇用統計が市場予想を上回る良好な結果となったものの、10年国債 利回りはおおむね0.4%台前半の狭い範囲内で推移しました。月中旬は、日米の株価や原油価格が下落基調となり、世界的にデフレ懸念が高まったことなどを背 景に、10年国債利回りは低下基調で推移しました。月下旬にかけては、良好な需給関係を反映し5年債入札や20年債入札が堅調な結果となったことや2年債入札 で平均落札利回りが初のマイナスとなったことなどが下支え材料となり、国内債券市場は堅調に推移しました。10年国債利回りは、一時0.3%と過去最低水準を更 新しましたが、月末には0.3%台前半の水準で取引を終えました。足元の国内債券市場は、日銀による大量の国債買い入れにより、短中期債利回りがマイナスに なるなど、国内債券市場の価格形成にはゆがみが生じており、米国における利上げの可能性などの金利上昇要因に対する国内債券市場の感応度は低下してい ると考えます。このような環境下、今後の国内債券市場は、良好な需給関係を背景に、当面底堅い展開を想定します。 ■海外債券市場 【債券市場】 12月の米国長期金利は、おおむね横ばいとなりました。月初は、米国の堅調な雇用統計を背景に、金利は上昇しましたが、月央にかけて原油安により物価上昇 ペースが鈍化するとの思惑から金利は低下しました。その後、金利は再び上昇したものの、年末にかけてギリシャ議会の解散・総選挙による政局不安や原油価格 の更なる下落から金利は低下し、前月末対比ほぼ横ばいの水準で月を終えました。ドイツ長期金利も低下しました。月初は、ECB理事会で、追加金融緩和策が打 ち出されなかったことなどから一時的に金利は上昇しました。その後は原油安による欧州経済の減速懸念に加え、ギリシャ総選挙による政局不安やロシア・ルー ブル急落などを背景に、ECBによる追加金融緩和期待が高まり、金利は低下しました。また、新興国債券と先進国債券のスプレッド(金利差)は投資家のリスク回 避姿勢の高まりから拡大しました。今後の海外債券市場は、米国金利は、量的金融緩和終了と米国の景況感改善を背景に中期的に緩やかに上昇する見込みで す。また、ドイツ金利は、ECBによる追加金融緩和期待の高まりから低下傾向にありますが、中期的には景況感の回復期待から緩やかに上昇する見込みです。 【為替市場】 12月の為替市場は、米ドル円為替レートは円安米ドル高となりました。月初は米国の堅調な雇用統計からドルが買われましたが、月半ばには、原油安による世界 経済に対する影響が懸念されたことから円が買われ、一時は115円台まで円高米ドル安が進みました。しかし、FOMC声明発表後は2015年の利上げ期待から米ド ルは再び上昇し、円安米ドル高で月を終えました。また、ユーロ米ドルはユーロ安米ドル高となりました。ドイツの一部経済指標は堅調でしたが、ギリシャの政局不 安や欧州経済の減速懸念によるECBの追加金融緩和期待の高まりから、ユーロは下落しユーロ安米ドル高となりました。今後の為替市場は、米国の景況感改善 や日米の金融政策の違いから緩やかに円安米ドル高が進行する見込みです。また、ユーロ米ドルは相対的に成長率が高い米ドルが対ユーロで上昇すると想定し ます。 (現地月末ベースです。) ■当資料は、東京海上アセットマネジメント株式会社が独自に作成したものであり、金融商品取引法により義務付けられた資料ではありません。■当資料はあくまでも情報提供を目的とす るものであり、投資家に対する投資勧誘を目的とするものではありません。■当資料は、東京海上アセットマネジメント株式会社が信頼できると判断したデータにより作成しておりますが、 その内容の完全性、正確性について、同社が保証するものではありません。■掲載データはあくまでも過去の実績であり、将来の運用成果を保証するものではありません。 設定・運用:東京海上アセットマネジメント URL http://www.tokiomarineam.co.jp/ 3 【組入投資信託の運用概況】 2014年12月30日現在 ・ グッドニュースⅡ(変額個人年金保険GF(Ⅱ型)<年金原資保証特約(Ⅱ型)付加>)「GN世界バランス35」は特別勘定で運用を行う商品です。特別勘定は投資信託を主な投資対象としていますが、当商品は 投資信託とは異なる商品です。また、当資料に掲載されている投資信託の開示情報はあくまでも参考情報であり、ご契約者が直接投資信託を保有するものではありません。 ・ 当資料は、生命保険契約の募集および当該投資信託の勧誘を目的としたものではありません。 ・ 特別勘定が用いる投資信託の値動きは、特別勘定のユニットプライスの値動きとは異なります。ユニットプライス算出のためには、組み入れファンドの損益に、保険契約の異動等に備えたキャッシュ・ポジション 部分の損益、保険関係費用等を加味する必要があります。 ・ 当資料中の運用実績に関するいかなる内容も過去の実績であり、将来の運用成果を示唆あるいは保証するものではありません。 ・ 当資料は、東京海上アセットマネジメント株式会社による運用報告を、東京海上日動あんしん生命保険株式会社から提供するものであり、当資料の内容に関して、東京海上日動あんしん生命保険株式会社は 一切責任を負いません。 ・ 当該投資信託は、適格機関投資家専用に設定された投資信託です。このため、ご契約者は、当該投資信託を直接購入することはできません。 TMA世界バランスファンド35VA<適格機関投資家限定> 運用レポート(2014年12月30日現在) 基準価額の推移(税引前分配金再投資) (円) 14,000 13,000 12,000 11,000 10,000 9,000 8,000 7,000 2007/11 当月末基準価額・純資産総額 基準価額(税引前分配金再投資) 準 価 額 13,339円 前 月 末 比 +80円 額 186,778百万円 純 2009/5 2010/11 2012/5 2013/11 基準価額は、税引前の分配金を再投資したものとして計算していますので、実際の基 準価額とは異なることがあります。 参考指数は、設定日(2007年11月22日)を10,000円として表示しています。 基準価額は、信託報酬(税抜0.25%)控除後です。 1ヵ月 産 総 定 日 2007年11月22日 決 算 日 原則11月10日 間 無 期 限 託 期 ポートフォリオ構成 3ヵ月 6ヵ月 (2014/11/28) (2014/9/30) +0.60% +0.72% -0.12% 資 設 信 騰落率(税引前分配金再投資) 当ファンド 参考指数 差 基 参考指数 +5.08% +5.17% -0.09% 1年 設定来 (2014/6/30) (2013/12/30) (2007/11/22) +7.60% +7.78% -0.18% +10.66% +33.39% +11.15% +37.00% -0.49% -3.61% 資 産 日本株式 外国株式(為替ヘッジあり) 日本債券 騰落率は、税引前の分配金を再投資したものとして算出していますので、実際の投資家利 外国債券(為替ヘッジなし) 回りと異なることがあります。 外国債券(為替ヘッジあり) 現金等 合 計 分配金情報(税引前) ※分配金は1万口当たり 基準日現在、分配実績はありません。 実質 組入比率 9.9% 26.1% 19.5% 25.0% 20.0% -0.4% 100% 基本 配分比率 10% 25% 20% 25% 20% 100% 差 -0.1% +1.1% -0.5% -0.0% -0.0% -0.4% 0.0% 計理処理の仕組み上、直近の追加設定分が反映されないことなどにより、ファンドの実質 組入比率と基本配分比率が、一時的に大幅に乖離したり「現金等」の比率がマイナスにな る場合があります。 ※株式には投資証券、投資信託受益証券および新株予約権証券を含む場合があります。 ※為替ヘッジに伴う評価損益は、現金等に含まれます。 ファンドの特色 主な投資対象 ・・・・・ 主としてTMA日本株TOPIXマザーファンド、TMA外国株式インデックスマザーファンド、TMA日本債券インデックスマ ザーファンド、TMA外国債券インデックスマザーファンド受益証券に投資します。 投 資 方 針 ・・・・・ 主として、マザーファンド受益証券への投資を通じて、国内外の複数の資産(日本株式、外国株式、日本債券、外国債券) に分散投資し、信託財産の中長期的な成長を目指して運用を行います。TMA外国株式インデックスマザーファンドに含ま れる外貨建資産の全額およびTMA外国債券インデックスマザーファンドに含まれる外貨建資産のうち45分の20に相当す る額について、円ヘッジすることを原則とします。 参 考 指 数 ・・・・・ 当ファンドはベンチマークを設けません。ただし、以下の各指数を各比率で合成した複合指数を参考指数とします。 資 産 日本株式 外国株式(為替ヘッジあり) 日本債券 指 数 比 率 TOPIX(配当込み) 10% MSCIコクサイ指数(円ヘッジベース) 25% NOMURA-BPI(総合) 20% 外国債券(為替ヘッジなし) シティ世界国債インデックス(除く日本/円ヘッジなし・円ベース) 25% 外国債券(為替ヘッジあり) シティ世界国債インデックス(除く日本/円ヘッジ・円ベース) 20% 各マザーファンドのベンチマーク 【日本株式】 【外国株式】 【日本債券】 【外国債券】 TMA日本株TOPIXマザーファンド: TMA外国株式インデックスマザーファンド: TMA日本債券インデックスマザーファンド: TMA外国債券インデックスマザーファンド: TOPIX MSCIコクサイ指数(円ヘッジなし・円ベース) NOMURA-BPI(総合) シティ世界国債インデックス(除く日本/円ヘッジなし・円ベース) ■当資料は、東京海上アセットマネジメント株式会社が独自に作成したものであり、金融商品取引法により義務付けられた資料ではありません。■当資料はあくまでも情報提供を目的とするも のであり、投資家に対する投資勧誘を目的とするものではありません。■当資料は、東京海上アセットマネジメント株式会社が信頼できると判断したデータにより作成しておりますが、その内容 の完全性、正確性について、同社が保証するものではありません。■掲載データはあくまでも過去の実績であり、将来の運用成果を保証するものではありません。 設定・運用:東京海上アセットマネジメント URL http://www.tokiomarineam.co.jp/ 4 【組入投資信託の運用概況】 2014年12月30日現在 TMA日本株TOPIXマザーファンド・TMA外国株式インデックスマザーファンド ・ グッドニュースⅡ(変額個人年金保険GF(Ⅱ型)<年金原資保証特約(Ⅱ型)付加>)「GN世界バランス35」は特別勘定で運用を行う商品です。特別勘定は投資信託を主な投資対象としていますが、当商品は 投資信託とは異なる商品です。また、当資料に掲載されている投資信託の開示情報はあくまでも参考情報であり、ご契約者が直接投資信託を保有するものではありません。 ・ 当資料は、生命保険契約の募集および当該投資信託の勧誘を目的としたものではありません。 ・ 特別勘定が用いる投資信託の値動きは、特別勘定のユニットプライスの値動きとは異なります。ユニットプライス算出のためには、組み入れファンドの損益に、保険契約の異動等に備えたキャッシュ・ポジション 部分の損益、保険関係費用等を加味する必要があります。 ・ 当資料中の運用実績に関するいかなる内容も過去の実績であり、将来の運用成果を示唆あるいは保証するものではありません。 ・ 当資料は、東京海上アセットマネジメント株式会社による運用報告を、東京海上日動あんしん生命保険株式会社から提供するものであり、当資料の内容に関して、東京海上日動あんしん生命保険株式会社は 一切責任を負いません。 ・ 当該投資信託は、適格機関投資家専用に設定された投資信託です。このため、ご契約者は、当該投資信託を直接購入することはできません。 ◆TMA日本株TOPIXマザーファンド (円) 14,000 基準価額の推移 騰落率(%) 基準価額 ベンチマーク 12,000 1カ月 -0.06 -0.20 +0.14 当ファンド ベンチマーク 差 10,000 8,000 6,000 140,411 百万円 純資産総額 4,000 2007/11 2009/5 2010/11 2012/5 2013/11 ※基準価額およびベンチマークは、2007年11月22日を10,000円として指数化しています。 ※上記グラフは過去の実績であり、将来の運用成果をお約束するものではありません。 組入上位10銘柄 No 銘柄 1 トヨタ自動車 2 三菱UFJ FG 3 ソフトバンク 4 三井住友 FG 5 本田技研工業 6 みずほ FG 7 KDDI 8 日本電信電話 9 キヤノン 10 日立製作所 (組入銘柄数: 1027銘柄) 業種名 比率(%) 自動車 4.98 銀行 2.51 通信 1.80 銀行 1.56 自動車 1.52 銀行 1.32 通信 1.22 通信 1.14 産業用エレクトロニクス 1.06 産業用エレクトロニクス 1.03 設定来 +13.36 -2.08 +15.43 ※ベンチマークはTOPIXです。 ※TOPIXは、東京証券取引所の知的財産であり、この指数の算出、数値 の公表、利用など株価指数に関するすべての権利は、東京証券取引所が 有しています。東京証券取引所は、TOPIXの算出もしくは公表の停止、ま たはTOPIXの商標もしくは使用の停止を行う権利を有しています。 組入上位10業種 No 業種名 1 自動車 2 銀行 3 産業用エレクトロニクス 4 機械 5 基礎素材 6 建設・住宅・不動産 7 医薬品・ヘルスケア 8 運輸 9 各種金融 10 通信 比率(%) 12.37 9.02 8.00 7.03 6.46 5.89 5.43 5.11 4.99 4.87 ※組入上位10銘柄・組入上位10業種は、マザーファンド(TMA日本株TOPIXマザーファンド)ベースです。※業種名は、弊社独自の21業種分類です。※比率は、マザーファンドの純資 産額に占める割合です。※株式には、新株予約権証券を含む場合があります。 ◆TMA外国株式インデックスマザーファンド (円) 18,000 16,000 14,000 12,000 10,000 8,000 6,000 4,000 2,000 2007/11 騰落率(%) 基準価額の推移 基準価額 ベンチマーク 2009/5 2010/11 2012/5 2013/11 組入上位10銘柄 銘柄 APPLE INC EXXON MOBIL CORPORATION MICROSOFT CORP JOHNSON & JOHNSON WELLS FARGO & COMPANY GENERAL ELECTRIC CO PROCTER & GAMBLE CO JPMORGAN CHASE & CO NESTLE SA-REGISTERED NOVARTIS AG-REG SHS (組入銘柄数:1027銘柄) 国名 業種 比率(%) アメリカ テクノロジー・ハードウェアおよび機器 2.12 アメリカ エネルギー 1.21 アメリカ ソフトウェア・サービス 1.15 0.91 アメリカ 医薬品・バイオテクノロジー・ライフサイエンス アメリカ 銀行 0.87 アメリカ 資本財 0.79 アメリカ 家庭用品・パーソナル用品 0.75 アメリカ 銀行 0.74 スイス 食品・飲料・タバコ 0.70 スイス 医薬品・バイオテクノロジー・ライフサイエンス 0.68 設定来 +53.54 +56.25 -2.71 165,606 百万円 純資産総額 ※基準価額およびベンチマークは、2007年11月22日を10,000円として指数化しています。 ※上記グラフは過去の実績であり、将来の運用成果をお約束するものではありません。 No 1 2 3 4 5 6 7 8 9 10 1カ月 +1.33 +1.68 -0.35 当ファンド ベンチマーク 差 ※ベンチマークは、MSCIコクサイ指数(円ヘッジなし・円ベース)です。 ※MSCIコクサイ指数(円ヘッジなし・円ベース)とは、MSCI社が発表している日 本を除く主要先進国の株式市場の動きを捉える代表的な株価指標です。同指 数の著作権、知的財産権その他一切の権利はMSCIに帰属します。また、 MSCIは同指数の内容を変更する権利および公表を停止する権利を有してい ます。MSCIの許諾なしにインデックスの一部または全部を複製、頒布、使用 等することは禁じられています。MSCIは当ファンドとは関係なく、当ファンドか ら生じるいかなる責任も負いません。 組入上位10カ国 組入上位10業種 No 国名 比率(%) 60.80 1 アメリカ 2 イギリス 8.13 3 カナダ 4.05 4 フランス 3.66 5 スイス 3.57 6 ドイツ 3.54 2.86 7 オーストラリア 8 スペイン 1.33 1.22 9 スウェーデン 10 香港 1.21 No 1 2 3 4 5 6 7 8 9 10 業種 比率(%) 9.36 銀行 9.10 エネルギー 8.16 ソフトウェア・サービス 6.90 資本財 6.83 食品・飲料・タバコ 5.78 素材 4.86 テクノロジー・ハードウェアおよび機器 4.30 各種金融 4.01 保険 3.99 医薬品・バイオテクノロジー・ライフサイエンス ※組入上位10銘柄・組入上位10カ国・組入上位10業種は、マザーファンド(TMA外国株式インデックスマザーファンド)ベースです。※比率は、マザーファンドの純資産額に占める割 合です。 ■当資料は、東京海上アセットマネジメント株式会社が独自に作成したものであり、金融商品取引法により義務付けられた資料ではありません。■当資料はあくまでも情報提供を目的とするものであ り、投資家に対する投資勧誘を目的とするものではありません。■当資料は、東京海上アセットマネジメント株式会社が信頼できると判断したデータにより作成しておりますが、その内容の完全性、正 確性について、同社が保証するものではありません。■掲載データはあくまでも過去の実績であり、将来の運用成果を保証するものではありません。 設定・運用:東京海上アセットマネジメント URL http://www.tokiomarineam.co.jp/ 5 【組入投資信託の運用概況】 2014年12月30日現在 TMA日本債券インデックスマザーファンド・TMA外国債券インデックスマザーファンド ・ グッドニュースⅡ(変額個人年金保険GF(Ⅱ型)<年金原資保証特約(Ⅱ型)付加>)「GN世界バランス35」は特別勘定で運用を行う商品です。特別勘定は投資信託を主な投資対象としていますが、当商品は 投資信託とは異なる商品です。また、当資料に掲載されている投資信託の開示情報はあくまでも参考情報であり、ご契約者が直接投資信託を保有するものではありません。 ・ 当資料は、生命保険契約の募集および当該投資信託の勧誘を目的としたものではありません。 ・ 特別勘定が用いる投資信託の値動きは、特別勘定のユニットプライスの値動きとは異なります。ユニットプライス算出のためには、組み入れファンドの損益に、保険契約の異動等に備えたキャッシュ・ポジション 部分の損益、保険関係費用等を加味する必要があります。 ・ 当資料中の運用実績に関するいかなる内容も過去の実績であり、将来の運用成果を示唆あるいは保証するものではありません。 ・ 当資料は、東京海上アセットマネジメント株式会社による運用報告を、東京海上日動あんしん生命保険株式会社から提供するものであり、当資料の内容に関して、東京海上日動あんしん生命保険株式会社は 一切責任を負いません。 ・ 当該投資信託は、適格機関投資家専用に設定された投資信託です。このため、ご契約者は、当該投資信託を直接購入することはできません。 ◆TMA日本債券インデックスマザーファンド (円) 13,000 基準価額の推移 騰落率(%) 12,000 当ファンド ベンチマーク 差 11,000 10,000 基準価額 ベンチマーク 9,000 8,000 2007/11 2009/5 2010/11 2012/5 純資産総額 2013/11 ※基準価額およびベンチマークは、2007年11月22日を10,000円として指数化しています。 ※上記グラフは過去の実績であり、将来の運用成果をお約束するものではありません。 組入上位10銘柄 No 銘柄 1 第105回利付国債(5年) 2 第333回利付国債(10年) 3 第106回利付国債(5年) 4 第334回利付国債(10年) 5 第285回利付国債(10年) 6 第335回利付国債(10年) 7 第329回利付国債(10年) 8 第332回利付国債(10年) 9 第120回利付国債(5年) 10 第303回利付国債(10年) 設定来 +18.27 +18.44 -0.17 161,176 百万円 ※ベンチマークは、NOMURA-BPI(総合)です。 ※NOMURA-BPI(総合)とは、野村證券が公表する日本の公募債券流通 市場全体の動向を的確に表す代表的な指標です。NOMURA-BPIは、野 村證券の知的財産です。野村證券は、当ファンドの運用成績等に関し、 何ら責任を負うものではありません。 (組入銘柄数:473銘柄) 比率(%) 償還日 2017/06/20 1.32 2024/03/20 1.28 2017/09/20 1.25 2024/06/20 1.02 2017/03/20 1.02 2024/09/20 1.01 2023/06/20 0.98 2023/12/20 0.96 2019/09/20 0.94 2019/09/20 0.92 利率(%) 0.20 0.60 0.20 0.60 1.70 0.50 0.80 0.60 0.20 1.40 1カ月 +1.04 +1.04 +0.00 ※組入上位10銘柄・債券種別比率・ポートフォリオの状況は、マザーファンド(TMA日本債券インデックスマザーファンド)ベー スです。※比率は、マザーファンドの純資産額に占める割合です。 債券種別比率 種別 比率(%) 国債 75.69 地方債 8.32 政保・特殊債 6.10 金融債 0.00 事業債等 9.24 ポートフォリオの状況 平均複利利回り(%) 0.34 平均クーポン(%) 1.48 9.16 平均残存年数(年) 修正デュレーション(年) 8.09 ※ポートフォリオの状況は、途中償還などを考慮 して計算しています。 ◆TMA外国債券インデックスマザーファンド (円) 15,000 14,000 13,000 12,000 11,000 10,000 9,000 8,000 7,000 2007/11 基準価額の推移 騰落率(%) 基準価額 ベンチマーク 当ファンド ベンチマーク 差 純資産総額 2009/5 2010/11 2012/5 2013/11 出所:ブルームバーグ ※基準価額およびベンチマークは、2007年11月22日を10,000円として指数化しています。 ※上記グラフは過去の実績であり、将来の運用成果をお約束するものではありません。 組入上位10銘柄 No 銘柄 1 米国債 2 米国債 3 米国債 4 米国債 5 米国債 6 米国債 7 米国債 8 米国債 9 米国債 10 イタリア国債 利率(%) 3.250 3.250 1.500 4.625 1.000 0.625 3.875 4.375 8.125 3.750 償還日 2016/06/30 2016/07/31 2016/06/30 2017/02/15 2016/08/31 2017/05/31 2040/08/15 2041/05/15 2019/08/15 2021/08/01 (組入銘柄数: 436銘柄) 通貨 比率(%) 米ドル 0.95 米ドル 0.92 米ドル 0.87 米ドル 0.87 米ドル 0.87 米ドル 0.83 米ドル 0.78 米ドル 0.78 米ドル 0.77 ユーロ 0.74 1カ月 +1.06 +1.44 -0.37 設定来 +38.66 +39.67 -1.01 224,452 百万円 ※ベンチマークは、シティ世界国債インデックス(除く日本/円ヘッジなし・円 ベース)です。 ※シティ世界国債インデックスは、Citigroup Index LLCにより開発、算出お よび公表されている債券インデックスです。 通貨別比率(組入上位5通貨) 通貨 比率(%) ユーロ 41.90 米ドル 38.87 英ポンド 8.19 カナダ・ドル 2.27 オーストラリア・ドル 1.65 ポートフォリオの状況 平均複利利回り(%) 1.32 平均クーポン(%) 3.78 平均残存期間(年) 8.60 修正デュレーション(年) 6.58 ※組入上位10銘柄・通貨別比率・ポートフォリオの状況は、マザーファンド(TMA外国債券インデックスマザーファンド)ベースです。※比率は、マザーファンドの純資産額に占める割合 です。 ■当資料は、東京海上アセットマネジメント株式会社が独自に作成したものであり、金融商品取引法により義務付けられた資料ではありません。■当資料はあくまでも情報提供を目的とするものであ り、投資家に対する投資勧誘を目的とするものではありません。■当資料は、東京海上アセットマネジメント株式会社が信頼できると判断したデータにより作成しておりますが、その内容の完全性、正 確性について、同社が保証するものではありません。■掲載データはあくまでも過去の実績であり、将来の運用成果を保証するものではありません。 設定・運用:東京海上アセットマネジメント URL http://www.tokiomarineam.co.jp/ 6 ご負担いただく費用について この商品にかかる費用の合計額は、下記「契約初期費用」、「保険関係費用」および「資産運用関係費用」の合計額となります。 ご契約時 運用 期間中 年金支払 期間中 項 目 内 容 費 用 備 考(適用時期等) 契約初期費用 当保険の新契約成立等の ために必要な費用 一時払保険料の4% 特別勘定への繰入前に一時払 保険料から控除します。 保険関係費用 (保険契約管理費) 当保険の維持管理や 死亡・災害死亡の保障等に 必要な費用 特別勘定の純資産総額に対して 年率2.7% 特別勘定の純資産総額に対して 年率2.7%/365日を乗じた額を 毎日控除します。 資産運用 関係費用* (資産運用管理費) 特別勘定の運用にかかる 費用(特別勘定が投資対象 とする投資信託の信託報酬 等が含まれます) 特別勘定の投資対象となる 投資信託の純資産総額に対して 年率0.27% (税抜0.25%)程度 特別勘定の投資対象となる 投資信託の純資産総額に対して 年率0.27%程度/365日を 乗じた額を毎日控除します。 保険関係費用 (年金管理費) 年金支払の管理に かかる費用 年金額に対して1.0%以内 年金支払開始日以降、年1回の 年金支払日に責任準備金から 控除します。 *資産運用関係費用は、主に利用する投資信託の信託報酬率を記載しています。信託報酬の他、監査報酬、信託事務の諸費 用、有価証券の売買委託手数料および消費税等の税金等がかかりますが、費用の発生前に金額や計算方法を確定するこ とが困難なため表示することができません。また、これらの費用は投資信託の純資産総額より差し引かれます。したがって、 ご契約者さまはこれらの費用を間接的に負担することになります。なお、資産運用関係費用は、運用手法の変更等により将 来変更される可能性があります。 投資リスクについて この商品は、将来受け取る年金額、解約払戻金額、死亡保険金額等が特別勘定の運用実績に基づいて増減するしくみの生命 保険(年金保険)です。特別勘定は投資信託を通じて国内外の株式・債券等に投資されますので、この商品には価格変動リス ク・為替変動リスク・信用リスク・金利変動リスク等の投資リスクがあります。そのため、株価や債券価格の下落・為替の変動等 により、解約払戻金等のお受け取りになる金額の合計額が、一時払保険料の額を下回る可能性があります。 ご注意いただきたい事項 ■「グッドニュースⅡ(変額個人年金保険GF(Ⅱ型)〈年金原資保証特約(Ⅱ型)付加〉)」は東京海上日動あんしん生命保険株式 会社を引受保険会社とする生命保険です。 預金とは異なり、元本保証はありません。また、預金保険制度の対象では ありません。 ■「グッドニュースⅡ(変額個人年金保険GF(Ⅱ型)〈年金原資保証特約(Ⅱ型)付加〉)」は運用期間満了時点で積立金額が基本 保険金額を下回った場合でも、年金原資は基本保険金額の100%が最低保証されます。 ただし、年金原資が最低保証されるためには、運用期間(契約日から10年間)満了まで運用いただくことが必要です。 商品の内容に関しては「ご契約のしおり・約款」、「特別勘定のしおり」等をご覧ください。 【募集代理店】 【引受保険会社】 東京海上日動あんしん生命保険株式会社 ホームページ http://www.tmn-anshin.co.jp ご契約内容・各種手続きに関するお問い合わせは 0120-155-730 受付時間 月~金/9:00~17:00 (祝日および12月31日~1月3日は休業とさせていただきます。)

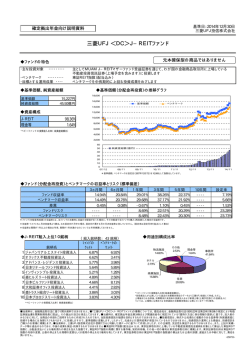

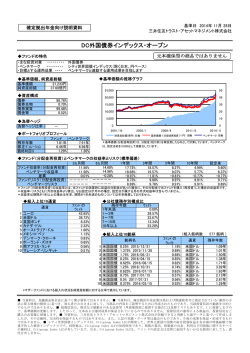

© Copyright 2024