米国国債ファンド 為替ヘッジなし(年1回決算型)

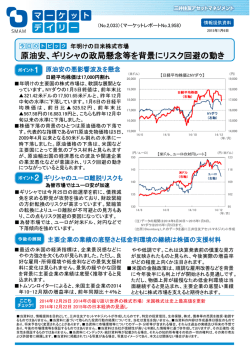

投資者の皆さまへ 米国国債ファンド 為替ヘッジなし(年1回決算型) Monthly Fund Report 追加型投信/海外/債券 信託期間 : 平成25年6月27日 から 平成40年3月24日 まで 決算日 : 毎年3月26日(休業日の場合翌営業日) 基 準 日 : 2014年12月30日 3171 回次コード : ※過去の実績を示したものであり、将来の成果を示唆・保証するものではありません。 ≪基準価額・純資産の推移≫ 12,771 円 432百万円 基準価額 純資産総額 純資産総額 分配金再投資基準価額 基準価額 12,000 30 純 資 産 総 20 額 基 準 価 額 11,000 ( ) ファンド +2.0 % +11.9 % +21.2 % +20.6 % --------+20.6 % +27.7 % 40 ( 億 円 円 ) 期間別騰落率 期間 1カ月間 3カ月間 6カ月間 1年間 3年間 5年間 年初来 設定来 当初設定日(2013年6月27日)~2014年12月30日 13,000 2014年12月30日現在 10,000 10 9,000 設定時 0 13/12/18 14/6/19 14/12/12 基準日現在の信託報酬は、純資産総額に対して年率0.7992%(税込)です。 ※「分配金再投資基準価額」は、分配金実績があった場合に、当該分配金(税引前)を分配時にファンドへ再投資したものとみなして計算しています。 ※基準価額の計算において、運用管理費用(信託報酬)は控除しています(後述のファンドの費用をご覧ください)。 ※「期間別騰落率」の各計算期間は、基準日から過去に遡った期間とし、当該ファンドの「分配金再投資基準価額」を用いた騰落率を表しています。 ※実際のファンドでは、課税条件によって投資者ごとの騰落率は異なります。また、換金時の費用・税金等は考慮していません。 ≪主要な資産の状況≫ ※比率は、純資産総額に対するものです。 ≪分配の推移≫ (1万口当たり、税引前) 資産別構成 資産 外国債券 コール・ローン、その他※ 合計 銘柄数 比率 40 97.1% 債券 ポートフォリオ特性値 直接利回り(%) 最終利回り(%) 修正デュレーション 残存年数 3.4 1.7 6.0 7.4 決算期(年/月) 第1期 (14/03) 分配金 0円 2.9% 40 100.0% ※外貨キャッシュ、経過利息等を含みます。 債券 種別構成 種別 国債 通貨別構成 通貨 米ドル 日本円 合計97.1% 比率 97.1% 合計100.0% 比率 99.1% 0.9% 債券 格付別構成 格付別 AAA AA A BBB BB以下 合計100.0% 比率 100.0% --------- ※債券 格付別構成の比率は、債券ポートフォリオに対 するものです。 分配金合計額 設定来: 0円 直近12期: ※分配金は、収益分配方針に基づいて委託会社が決 定します。あらかじめ一定の額の分配をお約束するもの ではありません。分配金が支払われない場合もあります。 ※格付別構成について、日系発行体はR&I、JCR、Moody's、S&P、Fitchの順で格付けを採用し、海外発行体はMoody's、S&Pの格付けの高い方を採用し、算出しています。 ■当資料は、ファンドの状況や関連する情報等をお知らせするために大和投資信託により作成されたものです。当ファンドは、値動きのある有価証券等(外貨建資産には為替リス クもあります)に投資しますので、基準価額は大きく変動します。したがって投資元本が保証されているものではありません。当ファンドの取得をご希望の場合には投資信託説明書 (交付目論見書)を販売会社よりお渡しいたしますので、必ず内容をご確認の上ご自身でご判断ください。後述の当資料のお取り扱いにおけるご注意をよくお読みください。 1/6 組入上位10銘柄 United United United United United United United United United United States States States States States States States States States States 銘柄名 Treasury Note/Bond Treasury Note/Bond Treasury Note/Bond Treasury Note/Bond Treasury Note/Bond Treasury Note/Bond Treasury Note/Bond Treasury Note/Bond Treasury Note/Bond Treasury Note/Bond 通貨 米ドル 米ドル 米ドル 米ドル 米ドル 米ドル 米ドル 米ドル 米ドル 米ドル 利率(%) 6.875 6.375 6.125 6 5.25 5.5 6.75 5.25 6.625 7.625 償還日 2025/08/15 2027/08/15 2029/08/15 2026/02/15 2028/11/15 2028/08/15 2026/08/15 2029/02/15 2027/02/15 2025/02/15 合計32.4% 比率 3.7% 3.6% 3.5% 3.3% 3.2% 3.2% 3.1% 3.0% 2.9% 2.8% ※比率は、純資産総額に対するものです。 ≪ファンドマネージャーのコメント≫ ※現時点での投資判断を示したものであり、将来の市況環境の変動等を保証するものではありません。 【投資環境】 債券市場:米国雇用統計やFOMCを受け、金利上昇 12月の米国債券市場は、金利上昇となりました。ギリシャの政局不安やロシアへの懸念、原油安は金利低 下材料となりましたが、堅調な米国雇用統計や月中旬に開催されたFOMC(米国連邦公開市場委員会)におい て、金融政策正常化への進展が見られたことが金利上昇材料となり、月を通してみると、金利は上昇しまし た。 為替市場:2015年半ばの利上げ観測高まり、米ドル上昇 12月の米ドル円は、上昇しました。堅調な米国経済指標の発表やFRB(米国連邦準備制度理事会)副議長の 発言等をきっかけとした米国短期金利の上昇に伴い、米ドルは対円で上昇しました。月半ばの市場のリスク 回避姿勢が強まった場面では一時的に円高傾向が強まりましたが、FOMCの声明文やFRB議長の記者会見を受け て2015年半ばの利上げ観測が高まったことから、米ドルは上昇傾向に転じました。 【ファンドの運用状況】 運用のポイント 残存0年~15年までの残存期間毎の米国国債の組入比率がほぼ均等となるようなポートフォリオを構築して います。 【今後の展望・運用方針】 債券市場 今後について、労働市場の改善が続けば米国の利上げ観測を徐々に織り込む展開となり、短期金利の上昇 圧力は強まっていくものとみています。ただし、原油安を背景とした低インフレ懸念や欧州における追加緩 和期待から、中長期金利の上昇は抑えられやすいと想定しています。 為替市場 今後について、米国では2015年半ばの利上げ開始の可能性が高まるなど、引き続き金融引き締めが意識さ れやすい環境です。その一方で日本は追加金融緩和が行われており、今後も日米の金融政策の方向性の違い から、米ドル円は堅調推移しやすいと考えています。 ※ 後述の当資料のお取り扱いにおけるご注意をよくお読みください。 2/6 ≪ファンドの目的・特色≫ ファンドの目的 ● 残存期間の異なる米国国債に投資し、安定した収益の確保と信託財産の着実な成長をめざします。 ファンドの特色 1. 米国国債に投資します。 米国国債に投資し、残存期間の異なる債券の利息収入を幅広く確保することをめざして運用を行ないます。 米国国債への投資にあたっては、残存期間が最長 15 年程度までの国債を、残存期間毎の国債の投資金額がほぼ同 程度となるように組入れることをめざします。 ※ストリップス債に投資することもあります。 ※このような運用手法を等金額投資といいます。 国債の償還金または償還が見込まれる国債の売却代金を再投資するにあたっては、残存期間が 15 年程度までの国 債のうち、期間が最長のものに投資します。 (残存期間毎の国債の投資金額の平準化にも利用することがあります。) 2. 為替変動リスクが異なる3つのコースがあります。 (注)販売会社によっては取扱いコースが異なる場合があります。くわしくは販売会社にお問合わせ下さい。 「為替ヘッジなし」コース 為替変動リスクを回避するための為替ヘッジは原則として行ないません。 ※基準価額は、為替変動の影響を直接受けます。 3. 当ファンドは、ファミリーファンド方式で運用を行ないます。 ※各ファンドの略称としてそれぞれ次を用いることがあります。 米国国債ファンド 為替ヘッジあり(年 1 回決算型) :為替ヘッジあり 米国国債ファンド 為替ヘッジなし(年 1 回決算型) :為替ヘッジなし 米国国債ファンド フレックスヘッジ(年 1 回決算型) :フレックスヘッジ ※各ファンドの総称を「米国国債ファンド(年 1 回決算型) 」とします。 ※くわしくは「投資信託説明書(交付目論見書) 」の「ファンドの目的・特色」をご覧ください。 ※ 後述の当資料のお取り扱いにおけるご注意をよくお読みください。 3/6 ≪投資リスク≫ ● 当ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資元本が保証さ れているものではなく、これを割込むことがあります。信託財産に生じた利益および損失は、すべて投資者に帰属し ます。投資信託は預貯金とは異なります。基準価額の主な変動要因は、以下のとおりです。 「公社債の価格変動(価格変動リスク・信用リスク)」 、「為替変動リスク」、 「カントリー・リスク」 、「その他(解約申 込みに伴うリスク等) 」 ※ 為替ヘッジを行なわないので、基準価額は、為替レートの変動の影響を直接受けます。 ※ 基準価額の変動要因は、上記に限定されるものではありません。 ※ くわしくは「投資信託説明書(交付目論見書) 」の「投資リスク」をご覧ください。 ≪ファンドの費用≫ 投資者が直接的に負担する費用 料率等 購入時手数料 販売会社が別に定める率 〈上限〉 2.16%(税抜 2.0%) 信託財産留保額 ありません。 投資者が信託財産で間接的に負担する費用 費用の内容 購入時の商品説明または商品情報の提供、投資情報の提供、 取引執行等の対価です。 (くわしくは販売会社にお問合わせ下さい。 ) — 運用管理費用の総額は、毎日、信託財産の純資産総額に対し て左記の率を乗じて得た額とします。運用管理費用は、毎計 年率 1.1232% 算期間の最初の 6 か月終了日(休業日の場合翌営業日)お (税抜 1.04%)以内 よび毎計算期末または信託終了のときに信託財産中から支 弁します。 前記の運用管理費用(年率)は、毎期、前計算期間終了日における新発 10 年米国国債の利回 運用管理費用 り(原則として、ブルームバーグ社発表の米国国債ジェネリック 10 年の終値)に応じて、純 (信託報酬) 資産総額に対して以下の率とします。 イ. 1%未満の場合 ……………… 年率 0.3672%(税抜 0.34%) ロ. 1%以上 2%未満の場合 …… 年率 0.5832%(税抜 0.54%) ハ. 2%以上 3%未満の場合 …… 年率 0.7992%(税抜 0.74%) ニ. 3%以上 4%未満の場合 …… 年率 0.9072%(税抜 0.84%) ホ. 4%以上の場合 ……………… 年率 1.1232%(税抜 1.04%) 監査報酬、有価証券売買時の売買委託手数料、先物取引・オ その他の費用・ (注) プション取引等に要する費用、資産を外国で保管する場合の 手 数 料 費用等を信託財産でご負担いただきます。 (注)「その他の費用・手数料」については、運用状況等により変動するため、事前に料率、上限額等を示すことが できません。 ※ 手数料等の合計額については、保有期間等に応じて異なりますので、表示することができません。 ※ くわしくは「投資信託説明書(交付目論見書)」の「手続・手数料等」をご覧ください。 ※ 後述の当資料のお取り扱いにおけるご注意をよくお読みください。 4/6 ≪当資料のお取り扱いにおけるご注意≫ 当資料は、ファンドの状況や関連する情報等をお知らせするために大和投資信託により作成されたもの です。 当ファンドのお申込みにあたっては、販売会社よりお渡しする「投資信託説明書(交付目論見書) 」の内 容を必ずご確認のうえ、ご自身でご判断ください。 投資信託は、値動きのある有価証券等(外貨建資産には為替リスクもあります)に投資しますので、基 準価額は大きく変動します。したがって、投資者のみなさまの投資元本が保証されているものではあり ません。信託財産に生じた利益および損失は、すべて投資者に帰属します。投資信託は預貯金とは異な ります。 投資信託は、預金や保険契約とは異なり、預金保険機構・保険契約者保護機構の保護の対象ではありま せん。証券会社以外でご購入いただいた投資信託は、投資者保護基金の対象ではありません。 当資料は、信頼できると考えられる情報源から作成していますが、その正確性・完全性を保証するもの ではありません。運用実績などの記載内容は過去の実績であり、将来の成果を示唆・保証するものでは ありません。また、税金、手数料等を考慮していませんので、投資者のみなさまの実質的な投資成果を 示すものではありません。 当資料の中で記載されている内容、数値、図表、意見等は資料作成時点のものであり、今後予告なく変 更されることがあります。 分配金は、収益分配方針に基づいて委託会社が決定します。あらかじめ一定の額の分配をお約束するも のではありません。分配金が支払われない場合もあります。 販売会社等についてのお問い合わせ ► 大和投資信託 フリーダイヤル 0120-106212 (営業日の 9:00~17:00) 当社ホームページ ► http://www.daiwa-am.co.jp/ 5/6 2014年12月30日 現在 米国国債ファンド 為替ヘッジなし(年1回決算型) 取扱い販売会社 加入協会 販売会社名 (業態別、50音順) (金融商品取引業者名) 登録番号 日本証券業 協会 一般社団法人 一般社団法人 一般社団法人 日本投資 金融先物 第二種金融商 顧問業協会 品取引業協会 取引業協会 株式会社京葉銀行 登録金融機関 関東財務局長(登金)第56号 ○ 株式会社静岡中央銀行 登録金融機関 東海財務局長(登金)第15号 ○ 株式会社福島銀行 登録金融機関 東北財務局長(登金)第18号 ○ 株式会社山梨中央銀行 登録金融機関 関東財務局長(登金)第41号 ○ 岩井コスモ証券株式会社 金融商品取引業者 近畿財務局長(金商)第15号 ○ ○ 大和証券株式会社 金融商品取引業者 関東財務局長(金商)第108号 ○ ○ 日の出証券株式会社 金融商品取引業者 近畿財務局長(金商)第31号 ○ ○ ○ 上記の販売会社については今後変更となる場合があります。また、新規のご購入の取り扱いを行っていない場合がありますので、各販 売会社にご確認ください。 6/6

© Copyright 2026