投 資 情 報 部 - 三菱UFJ証券

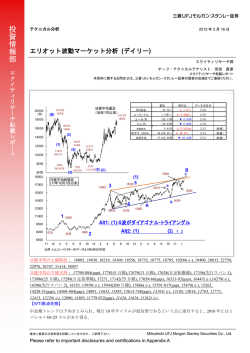

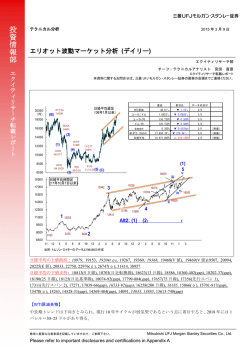

投資情報部 テクニカル分析 2015 年 2 月 10 日 エリオット波動マーケット分析 (デイリー) エクイティリサーチ部 エクイティリサーチ転載レポート チーフ・テクニカルアナリスト 宮田 直彦 エクイティリサーチ転載レポート 本資料に関するお問合せは、三菱 UFJ モルガン・スタンレー証券の最寄の店舗までご連絡ください。 20000 (円) (B) 14/12/8 18030 18000 (2) 14000 10/4/5 11408 12000 (1) 10000 11691 08/3/17 8000 (4) 6994 08/10/28 (3) 6000 18500 7021 09/3/10 52.86㌦ △ 1.17㌦ 2/10 ユーロ/ドル 1.1325㌦ △ 0.0021㌦ 2/10 ユーロ/円 134.29円 ▼ 0.30円 2/10 ドル/円 118.55円 ▼ 0.50円 2/10 長期金利 0.355% △ 0.015%pt 2/9 (終値) 2/9 (終値) 2/9 (終値) NYダウ(DJIA) 17,729.21㌦ 日経平均 17,711.93円 ▼ 95.08㌦ △ 63.43円 11/2/17 10891 8135 11/11/25(5) (C) B 日経平均時間足 (11年10月1日以来) 17000 データの日付 WTI原油 08/6/6 14601 16000 前日比 直近 日経平均週足 (06年1月以来) 07/2/26 18300 3 15942 c (1) 16320 5 18030 a 16374 16592 15500 14000 4 12500 13748 12415 1 10255 11000 13885 Alt: (1) b 14529 A (2) 1 2 9500 8000 8135 8488 8238 2 6500 11 12 3 5 6 8 10 12 2 4 6 8 10 12 2 4 6 8 10 11 1 出所:トムソン・ロイターのデータよりMUMSS作成 日経平均の上値抵抗: 17799, 17850, 17914, 18030, 18219, 18300, 18735, 19204(φ), 20833, 22750, 22976, 26747, 31414, 38957 日経平均の下値支持: 17561(日足転換線), 17583(13 日線), 17575(5 日線), 17438(先行スパン 1), 17346(25 日線), 17271, 17221(日足基準線), 17039-66(gap), 17062(75 日線), 16533-92(gap), 16447(φ),16279(φ), 16279(先行スパ ン 2), 16185, 15959(φ), 15893(200 日線), 15866(φ), 15701-817(gap), 15470(φ), 15263, 14528-31(gap), 14369-404(gap), 14091, 14033, 13885, 13613-748(gap), 13193(φ), 13188, 13014, 12793, 12773, 12415, 12228(φ), 12090, 11805, 11779-932(gap), 11426, 11626、11262(φ) 【WTI原油先物】 中長期トレンドは下向きとみられ、現行 10 年サイクルが弱気型であるという点に着目すると、2018 年には 1 バレル=30~25 ドルがあり得る。 巻末に重要な注意事項を記載していますので、ご参照下さい。 Mitsubishi UFJ Morgan Stanley Securities Co., Ltd. Please refer to important disclosures and certifications in Appendix A 2015 年 2 月 10 日 テクニカル分析 / エリオット波動マーケット分析 (波動分析) 2008 年高値(147.27 ドル)からの(A)-(B)-(C)下落中、11 年高値(114.83 ドル)からは(C)波が進行中。 43.58 ドル(1/29)を以て(C)-3-iii 波(サード・オブ・サード)は終わり、足元のリバウンドは(C)-3-iv 波と位置づ けられる。それは iii 波(昨年 6 月の 107.73 ドルが起点)の下げ幅に対し、23.6%~38.2%戻り(58.72~68.09 ドル) を目指すだろう。あるいは、44~55 ドルの範囲での保ちあい局面が、今後しばらく続く可能性も。2/9 には一 時 53.99 ドルまで上昇、2/3 高値の 54.24 ドルに接近した。 3-iv 波リバウンドを経て、3-波の下落がやってこよう。これを以て、(C)-3 波は終わることになる。(C)-3 波自 体は、2008 年安値の 32.40 ドルとダブルボトムを付けて終わることになりそうだ。 【NY 金先物価格】 2011 年高値(1921 ドル)からの一連の 5 波構成下落トレンド(A)波は、昨年 11/7 安値(1131 ドル)と 12/1 安値 (1142 ドル)でダブルボトムを形成して終了したとみられる。つまり、3 年間にわたる金価格の下落は終了し、 大きなリバウンド局面=(B)波が始まった可能性が高い。今年の金先物価格は、(A)波の下落に対する 38.2%~61.8%戻り(1432~1619 ドル)へと上昇しよう。今年は金が久しぶりに輝く年になりそうである。 金先物価格の上昇は 1307 ドル(1/22)で一服、そこからは反落している。当面 1228 ドル(2/6)~1219 ドル(昨年 11 月からの上昇の 50%押し)を下値としながら、上昇再開のきっかけを待つことになりそうである。そのひと つのきっかけは、1 月高値からの目先上値抵抗線(現在 1272 ドル)を抜くこと。 【ユーロ/ドル】 「2016 年にパリティ( 1 ユーロ=1 ドル)までユーロ安が進む」というのが中長期見通しである。 1/26 には一時 1 ユーロ=1.1098 ドルと、2003 年 9 月以来のユーロ安となった。2000~08 年のユーロ上昇の 61.8%押し(1.1213 ドル)を僅かに下回り、03 年 9 月安値(1.0765 ドル)に近づいた。 2/3 には日足 MACD がゴールデンクロスし、ユーロ反発の機運は高まりやすくなったといえる。2/3 以降で ユーロの上値は 20 日移動平均線によって抑えられており、明確な底打ち感には乏しい。しかし、同移動平 均線(1.1423 ドル)を抜ければ、ユーロは当面の底入れとみていいだろう。 ドルインデックスは 1/26 に一時 95.527 まで上昇、1985 年と 2001 年の高値同士を通る長期上値抵抗線を抜け 始めた。これは中長期のドル高継続を示唆するものである。 もっとも目先的には、2007 年~08 年のドル安に対する 50%戻り(95.859)が上限となりやすいとみられる。上記 のように、2/3 以降でユーロ上値が 20 日線でレジストされているのに対し、同じ期間でドルインデックスの 下値は 20 日線でサポートされている。したがって、20 日線を維持する限りはドルインデックスの上昇基調 はまだ続いているとみることができ、95.527~95.859 を目指す動きとなろう(1993 年 8 月高値の 99.49 試しもあ り得るだろう)。一方、20 日線(93.722)を割れると、以降でドル安基調が強まりやすくなるだろう。 【ユーロ/円】 ヒストリカルにみて、5 年移動平均線とのかい離上限は 20%である。同かい離は 2014 年 11 月末時点で 23.19% まで拡がり、過去最大規模のユーロ高・円安「行き過ぎ」となっている。 昨年 12/8 の 1 ユーロ=149.78 円からはユーロ安・円高の動きが続いていたが、1/26 の安値(130.15 円)を以て 当面の底入れとなるのかが注目される。ここから 135.36 円(2/4)を抜けたなら、20 日移動平均線(134.65 円)も 上回ることになり、当面のリバウンド基調が強まりそうだ。この場合は次に日足基準線(136.46 円)~137.64 円 (1/20)を試すだろう。 2 巻末に重要なお知らせを記載していますので、ご参照ください。 2015 年 2 月 10 日 テクニカル分析 / エリオット波動マーケット分析 【ドル/円】 昨年末時点で、ドル/円と 5 年移動平均線のかい離は 32.68%、変動相場制以降で最大の「円下がり過ぎ」となっ ている。 (波動分析) 1 ドル=75.35 円(11/10/31)からの上昇 5 波構成のなかで、第 5 波目の上昇(2013 年 10 月の 96.57 円が起点)は、 延長(エクステンション)しているとみられる。100.82 円(13/5/21)からのドル高・円安は 5 波中 iii 波(5-iii 波)に 位置づけられる。 昨年 12/8 には一時 1 ドル=121.85 円と 7 年 4 カ月ぶり水準となり、中長期ターゲット・124.14 円に近づいた。 5-iii 波は 121.85 円で終わり、そこからは 5-iv 波(円高)に入ったとみられる。その規模は、iii 波のネット円安 幅に対して 38.2%押しとみられ、121.85 円を iii 波トップとすれば、ターゲットは 113.82 円である。2012 年か らのサポートラインを参考にすると、112 円付近への円高があってもおかしくない。iv 波に続いては v 波の ドル高・円安が生じ、2007 年 6 月に付けた 1 ドル=124.14 円を達成しよう。 もうひとつの見方は、121.85 円(12/8)以降で続く三角保ちあいが iv 波であるというもので、この見方におい ては、115.86 円(1/16)を維持しつつ、まもなく v 波のドル高・円安に入るだろう。このシナリオの成否が足元 で試されている。2/6 には一時 1 ドル=119.22 円まで上昇し、日足は一目均衡表の雲上限に達した。昨年 12 月以降の保ちあい上限は現在 119.16 円にあり、これは雲上限にほぼ一致する。119.22 円をブレイクすれば、 保ちあいを上放れた可能性が高まり、次は昨年 12/23 の 120.83 円、そして 121.85 円を試すだろう。 (サイクル) 2007 年 6 月(1 ドル=124.14 円)を起点とする 8 年サイクルは、2015 年中にドル高・円安が終わることを示唆 している。長期的な観点からは、現行 8 年サイクルにおけるドル高・円安は 8~9 合目にあるとみられる。 一方、短中期タームの観点からは、今は 100.82 円を付けた昨年 5/21 を起点とする 10 ヵ月サイクルの中にあ るとみられる。この見方に基づくと、2015 年 3 月頃が現行サイクル終了のタイミングとなり、おそらくこの 頃に、iv 波の円高が終わるだろう。 【10年長期金利】 2.5 年サイクルによれば、日本長期金利の長期的なトラフは今年 10 月頃に付けるとみられる。今年 10 月まで の上限は、40 ヵ月移動平均線のレベル(今月は 0.69%)だろう。 10 年長期金利は過去最低水準・0.195%(1/20)から反転し、2/5 には一時 0.4%と昨年 12 月上旬以来の水準まで 上昇した。20 年長期金利は 1/20 に一時 0.845%へ低下してから反転・上昇。昨年 4/5 のトラフ(0.845%)とダブ ル底を付けたようにみえる。 週足一目均衡表をみると、2013 年 10 月以降で 10 年長期金利は、基準線が戻りのメドとなってきた。基準線 は現在 0.39%にあり、従来のパターンが踏襲されるなら、足元の水準が戻りのほぼ限界だろう。実際、先週 末は 0.34%で引け、基準線を大きく下回った。ひとまず金利の上昇は一服した模様。 一方、週足が基準線を上回ってくるようなら、10 年長期金利は比較的大きな上昇局面に入った可能性が高い。 この場合は、次は 40 週移動平均線のレベル(0.47%)が 10 年金利の上値メドになろう。 【ダウ工業株平均・S&P500】 大きな見方として、NY ダウ工業株平均(ダウ平均)は 2000 年にスーパーサイクル段階の(Ⅲ)波天井を付け、以 降でスーパーサイクル段階の第(IV)波の長期調整局面(セキュラー・ベア・マーケット)が「依然として」 進行中である。2000~09 年までは「エクスパンディッド・フラット」による(W)波、そして 09 年から現在ま で続いている上昇局面は(X)波である。この見方に基づくと、今後はジグザグか、あるいは、トライアングル 巻末に重要なお知らせを記載していますので、ご参照ください。 3 2015 年 2 月 10 日 テクニカル分析 / エリオット波動マーケット分析 による(Y)波の下落入りとなろう。今のところ、(Y)波の A 波は 2015 年 4 月までの間(3 年サイクルと 64 週サイクルボトム)に付ける見込み。ただし、スーパーサイクル(IV)波の調整自体は 2016~18 年まで終わる ことはないだろう。 昨年 7 月高値・17151 ドルからのチャートパターンは、ブロードニング・フォーメーション(上値は切り上が り、下値は切り下がる)とみられる。これと同じものは、2000 年高値からの長期チャートにも現れている。形 状はメガホン型・ラッパ型であり、3 つの切り上がる高値と 2 つの切り下がる安値で構成される。2007 年の 天井もブロードニング形であった。 結局のところ 2014 年は、ダウ平均・S&P500 は 10%以上の調整がないままに終わった。そもそも主要指数は、 2011 年 10 月以降でまだ一度も 10%以上の調整を経験していないという、異例の動きが続いている。S&P500 が今月に高値を更新することになれば、2011 年 10 月から「10%以上の調整のない上昇相場」の期間は歴代 3 位 (3 年 4 ヵ月)に並ぶ。 大きな調整局面は 2015 年に起こる公算が大きいが、仮に米国の利上げが 2015 年半ばから後半に実施される という見方が正しいのであれば、先行指標としての株価は、2015 年前半のどこかで天井を付けるだろう。米 バフェット指標(株式時価総額÷名目 GDP)は昨年末に 1.4 まで上昇したが、これは日本株が大天井を付けた 1989 年末(1.44)に匹敵するもので、ひとたび米国株が調整に入ったなら、10%程度の下げでは済まないのでは ないか。 あるいは、S&P500 とダウ平均などは、昨年 12 月に既に天井を付けたかもしれない。ダウ平均は 2/2 に 200 日移動平均線まで下げたが、その後は反発となり、2/6 には一時 17951 ドルまで上昇した。目先では引き続き 18000 ドルを再び試す地合いにあるが、目先的に付ける高値は、ヘッド・アンド・ショルダーズの右肩トッ プになる可能性がある。 ダウ平均の目先サポートは 50 日移動平均線(17664 ドル)だが、それを下回ると 100 日移動平均線(17383 ドル) を試すだろう。この 100 日線レベルは、2/2~2/6 の上昇幅の 61.8%押し(17386 ドル)に一致しており、目先もっ とも注目すべきサポートである。100 日線を割れると、ダウ平均は 200 日線(17098 ドル)を試す可能性が高ま る。200 日線はヘッド・アンド・ショルダーズのネックラインでもあることから、この先それを下回ると、 米国株の「反落なき上昇」の終了が示唆される。 【日経平均・TOPIX】 足元の大幅上昇がはたして、上昇(3)波の初動であり、持続性のある上昇トレンドなのかという点に関してだが、 その可能性は現時点では小さいだろう。 注目している指標のひとつに、ドルベース日経平均がある。2006 年 5 月高値は 156.15 ドル、2013 年 5 月高 値は 156.45 ドル。そして昨年の高値は 155.36 ドル(1/6)。このように 156 ドル処は 8 年以上にわたる上値のカ ベといえる。上昇(3)波入りの可能性については、ドルベースで 156.45 ドルをブレイクしたときに改めて考慮 すべきだろう。ちなみに、日銀緩和第二弾(14/10/31)後の高値は 151.09 ドル(11/12)、昨年末値は 146.08 ドルだ った。 注目している別の指標は TOPIX である。1989 年高値からの長期上値抵抗線(log スケール)は、今月は 1472 に ある。このような長期上値抵抗線をブレイクすれば、おそらくそれは第(3)波であろう。しかしそうでない限 り、第(3)波に入ったとは認定されず、むしろ抵抗線で跳ね返される可能性もみておくべきだ。TOPIX の直近 高値は昨年 12/8 に付けた 1454 である。 加えて、東証 1 部時価総額を名目 GDP で割った比率(いわゆるバフェット指標の日本版)は、昨年 12 月には 1.09 程度まで上昇したと推定される。これは、2007 年の 6 月(米住宅バブルのピーク)に記録した 1.1 以来の高 水準である。日本株は全体として、相当にいいところまで上昇したように思われる。 4 巻末に重要なお知らせを記載していますので、ご参照ください。 2015 年 2 月 10 日 テクニカル分析 / エリオット波動マーケット分析 第(3)波入りの確証が得られないうちは、引き続き慎重スタンスが求められる。日経平均の基本波動カウント は次のようなものだ。 (波動分析) 2013 年末につけた 16320 円はプライマリー第(1)波の天井。そこからはプライマリー第(2)波が進行中。(2)波 はエクスパンディッド・フラットである。(2)-A 波が 13885 円(14/4/11)で終わった後、それに続く上昇は(2)-B 波。この B 波は a-b-c で構成され、14529 円(14/10/17)からは c 波とカウントできる。 (2)-B 波は 18030 円(14/12/8)で終了した可能性がある。そうであれば、(2)-C 波がスタートしたことになる。C 波は高値から 2500 円~4000 円規模の下落となろう。 昨年 12/17 安値(16672 円)からは、C-ii 波とカウントでき、それは「a-b-c フラット」とみられる。そして、1/28 の高値(17850 円)は C-ii 波の終点かもしれない。この先 17271 円(2/3)を割れると、既に C-iii 波の下落に入っ た可能性が高い。 反面、目先 17850 円(1/28)を上回るなら、C-ii 波は続いており、それは 17914~18030 円の範囲でピークアウト するだろう。 この先に特に注目すべきは、昨年 10/31 と 11/4 の間のギャップ(16533~16720 円)である。これは日銀追加緩和 直後に生じたものであり、過去 3 ヵ月以上埋めていない節目となっている。この「日銀ギャップ」が埋めら れるようであれば、日経平均が C 波の下落局面にあると判断される。 (サイクル) 日経平均には 3 年±6 カ月で底打ちする、3 年サイクルがある。2011 年 11/25(8135 円)以来の 3 年サイクルによ れば、日経平均の底打ちは今後 2015 年 6 月までの期間。また、2012 年 6/4(8238 円)を起点とする 3 年サイク ルに基づくと、底打ちは 2015 年 6 月±6 ヵ月となる。両者で重複する期間は 2015 年 1 月~6 月であり、この期 間内での底打ちが注目される。特に注目すべき底打ちタイミングは 2015 年 3 月前後。 巻末に重要なお知らせを記載していますので、ご参照ください。 5 2015 年 2 月 10 日 テクニカル分析 / エリオット波動マーケット分析 Appendix A アナリストによる証明 本レポート表紙に記載されたアナリストは、本レポートで述べられている内容(複数のアナリストが関与している場合は、それぞれ のアナリストが本レポートにおいて分析している銘柄にかかる内容)が、分析対象銘柄の発行企業及びその証券に関するアナリスト 個人の見解を正確に反映したものであることをここに証明いたします。また、当該アナリストは、過去・現在・将来にわたり、本レ ポート内で特定の判断もしくは見解を表明する見返りとして、直接又は間接的に報酬を一切受領しておらず、受領する予定もないこ とをここに証明いたします。 重要な開示事項 セクター(三菱 UFJ モルガン・スタンレー証券株式会社(以下「MUMSS」)カバレッジ・ユニバース)に対する投資判断の定義 強気 弊社がカバレッジする銘柄ユニバースとの比較で、当該セクターのパフォーマンスが上回るとストラテジスト が予想する場合 中立 弊社がカバレッジする銘柄ユニバースとの比較で、当該セクターのパフォーマンスが同程度とストラテジスト が予想する場合 弱気 弊社がカバレッジする銘柄ユニバースとの比較で、当該セクターのパフォーマンスが下回るとストラテジスト が予想する場合 その他開示事項 MUMSS は、MUMSS のリサーチ部門・他部門間の活動及び/又は情報の伝達、並びにリサーチレポート作成に関与する社員の通信・ 個人証券口座を監視するための適切な基本方針と手順等、組織上・管理上の制度を整備しています。 MUMSS の方針では、アナリスト、アナリスト監督下の社員、及びそれらの家族は、当該アナリストの担当カバレッジに属するいず れの企業の証券を保有することも、当該企業の、取締役、執行役又は顧問等の任務を担うことも禁じられています。また、リサーチ レポート作成に関与し未公表レポートの公表日時・内容を知っている者は、当該リサーチレポートの受領対象者が当該リサーチレポ ートの内容に基づいて行動を起こす合理的な機会を得るまで、当該リサーチに関連する金融商品(又は全金融商品)を個人的に取引 することを禁じられています。 アナリストの報酬の一部は、投資銀行業務収入を含む MUMSS の収益に基づき支払われます。 免責事項 本レポートは、MUMSS が、本レポートを受領される MUMSS 及びその関連会社等のお客様への情報提供のみを目的として作成した ものであり、特定の証券又は金融商品の売買の推奨、勧誘又は申込みを目的としたものではありません。 本レポート内で MUMSS に言及した全ての記述は、公的に入手可能な情報のみに基づいたものです。本レポートの作成者は、インサ イダー情報を使用することはもとより、当該情報を入手することも禁じられています。MUMSS は株式会社三菱 UFJ フィナンシャル・ グループ(以下「MUFG」)の子会社等であり、MUMSS の方針に基づき、MUFG については投資判断の対象としておりません。 本レポートは、MUMSS が公的に入手可能な情報のみに基づき作成されたものです。本レポートに含まれる情報は、正確かつ信頼でき ると考えられていますが、その正確性、信頼性が客観的に検証されているものではありません。本レポートはお客様が必要とする全て の情報を含むことを意図したものではありません。また、MUMSS 及びその関連会社等は本レポートに掲載された情報の正確性・信頼 性・完全性・妥当性・適合性について、いかなる表明・保証をするものではなく、一切の責任又は義務を負わないものとします。本レ ポートに含まれる情報は、金融市場や経済環境の変化等のために、最新のものでない可能性があります。本レポート内で示す見解は予 告なしに変更されることがあり、また、MUMSS は本レポート内に含まれる情報及び見解を更新する義務を負うものではありません。 MUMSS は関連会社等と完全に独立してレポートを作成しています。そのため、本レポート中の意見、見解、見通し、評価及び目標株 価は、異なる情報源及び方法に基づき関連会社等が別途作成するレポートに示されるものと乖離する場合があります。 本レポート内で直接又は間接的に取り上げられている株式は、株価の変動や発行体の経営・財務状況の変化及びそれらに関する外部評 価の変化、金利・為替の変動等の要因により、投資元本を割り込むリスクがあります。 本レポートは、お客様に対し税金・法律・投資上のアドバイスとして提供する目的で作成されたものではありません。本レポートは、 特定の個人のための投資判断に向けられたものではなく、本レポートを受領される個々のお客様の財務状況、ニーズもしくは投資目的 を考慮して作成されているものではありません。本レポートで言及されている証券・関連投資は、全ての投資家にとって適切とは限り ません。お客様は、独自に特定の投資及び戦略を評価し、本レポートに記載されている証券に関して投資・取引を行う際には、専門家 及びファイナンシャル・アドバイザーに法律・ビジネス・金融・税金その他についてご相談ください。 MUMSS 及びその関連会社等は、お客様が本レポートを利用したこと又は本レポートに依拠したことによる結果のいかなるもの(直 接・間接の損失、逸失利益及び損害を含むがこれらに限られない)についても一切責任を負わないと共に、本レポートを直接・間接的 に受領するいかなる投資家に対しても法的責任を負うものではありません。最終投資判断はお客様自身においてなされなければなら ず、投資に対する一切の責任はお客様にあります。 6 巻末に重要なお知らせを記載していますので、ご参照ください。 2015 年 2 月 10 日 テクニカル分析 / エリオット波動マーケット分析 過去のパフォーマンスは将来のパフォーマンスを示唆し、又は保証するものではありません。特に記載のない限り、将来のパフォーマ ンスの予想はアナリストが適切と判断した材料に基づくアナリストの予想であり、実際のパフォーマンスとは異なることがあります。 従って、将来のパフォーマンスについては明示又は黙示を問わずこれを保証するものではありません。 MUMSS・その他 MUFG 関連会社、又はこれらの役員、提携者、関係者及び社員は、本レポートに言及された証券、同証券の派生商 品及び本レポートに記載された企業によって発行されたその他証券を、自己の勘定もしくは他人の勘定で取引もしくは保有したり、本 レポートで示された投資判断に反する取引を行ったり、マーケットメーカーとなったり、又は当該証券の発行体やその関連会社に幅広 い金融サービスを提供しもしくは同サービスの提供を図ることがあります。本レポートの利用に際しては、上記の一つ又は全ての要因 あるいはその他の要因により現実的もしくは潜在的な利益相反が起こりうることをご認識ください。なお、MUMSS は、会社法第 135 条の規定により自己の勘定で MUFG 株式の売買を行うことを禁止されています。 本レポートで言及されている証券等は、いかなる地域においても、またいかなる投資家層に対しても販売可能とは限りません。本レポ ートの配布及び使用は、レポートの配布・発行・入手可能性・使用が法令又は規則に反する、地方・州・国やその他地域の市民・国民、 居住者又はこれらの地域に所在する者もしくは法人を、対象とするものではありません。 英国及び欧州経済地域: 本レポートが英国において配布される場合、本レポートは MUFG のグループ会社である Mitsubishi UFJ Securities International plc. (以下「MUSI」。電話番号:+44-207-628-5555)により配布されます。MUSI は、英国で登録されており、 Prudential Regulation Authority(プルーデンス規制機構、「PRA」)の認可及び Financial Conduct Authority(金融行動監視機構、以下 「FCA」)と PRA の規制を受けています(FS Registration Number 124512)。本レポートは、professional client(プロ投資家)又は eligible counterparty(適格カウンターパーティー)向けに作成されたものであり、FCA 規則に定義された retail clients(リテール投資家)を 対象としたものではありませんので、誤解を回避するため、同定義に該当する顧客に交付されてはならないものです。MUSI は、本レ ポートを英国以外の欧州連合加盟国においても professional investors(若しくはこれと同等の投資家)に配布する場合があります。本 レポートは、MUSI の組織上・管理上の利益相反管理制度に基づいて作成されています。同制度には投資リサーチに関わる利益相反を 回避する目的で、情報の遮断や個人的な取引・勧誘の制限等のガイドラインが含まれています。本レポートはルクセンブルク向けに配 布することを意図したものではありません。 米国: 本レポートが米国において配布される場合、本レポートは MUFG のグループ会社である Mitsubishi UFJ Securities (USA), Inc. (以下「MUS-USA」。電話番号:+1-212-405-7000) により配布されます。MUS-USA は、United States Securities and Exchange Commission(米国証券取引委員会)に登録された broker-dealer(ブローカー・ディーラー)であり、Financial Industry Regulatory Authority(金融取引業規制機構、 「FINRA」)による規制を受けています(SEC# 8-43026; CRD# 19685)。本レポートが MUS-USA の 米国外の関連会社等により米国内へ配布される場合、本レポートの配布対象者は、1934 年米国証券取引所法の規則 15a-6 に基づく major U.S. institutional investors(主要米国機関投資家)及び U.S. institutional investors(米国機関投資家)に限定されております。 MUS-USA 及びその関連会社等は本レポートに言及されている証券の引受業務を行っている場合があります。本レポートは証券の売買 及びその他金融商品への投資等の勧誘を目的としたものではありません。また、いかなる投資・取引についてもいかなる約束をもする ものでもありません。FLOES は MUS-USA の登録商標です。 IRS Circular 230 Disclosure(米国内国歳入庁 回示 230 に基づく開示):MUS-USA は税金に関するアドバイスの提供は行っておりま せん。本レポート内(添付文書を含む)の税金に関する記述は MUS-USA 及び関連会社以外の個人・法人が本レポートにおいて研究 する事項に関する勧誘・推奨を行う目的、又は米国納税義務違反による処罰を回避する目的で使用することを意図したものではなく、 これらを目的とした使用を認めておりません。 日本: 本レポートが日本において配布される場合、その配布は MUFG のグループ会社であり、金融庁に登録された金融商品取引業者 である MUMSS(電話番号:03-6213-5774)が行います。 シンガポール: 本レポートがシンガポールにおいて配布される場合、本レポートは MUFG のグループ会社である Mitsubishi UFJ Securities (Singapore), Limited (以下「MUS-SPR」。電話番号:+65-6232-7784)とのアレンジに基づき配布されます。MUS-SPR はシ ンガポール政府の承認を受けた merchant bank であり、Monetary Authority of Singapore(シンガポール金融管理局)の規制を受けて います。本レポートの配布対象者は、Financial Advisers Regulation の Regulation 2 に規定される institutional investors、 accredited investors、 expert investors に限定されます。本レポートは、これらの投資家のみによる使用を目的としており、それ以外の者に対 して配布、転送、交付、頒布されてはなりません。本レポートが accredited investors 及び expert investors に配布される場合、 MUS-SPR は Financial Advisers Act の次の事項を含む一定の事項の遵守義務を免除されます。第 25 条:一定の投資商品に関してファ イナンシャル・アドバイザーが全ての重要情報を開示する義務、第 27 条:ファイナンシャル・アドバイザーが合理的な根拠に基づい て投資の推奨を行う義務、第 36 条:ファイナンシャル・アドバイザーが投資の推奨を行う証券に対して保有する権利等について開示 する義務。本レポートを受領されたお客様で、本レポートから又は本レポートに関連して生じた問題にお気づきの方は、MUS-SPR に ご連絡ください。 香港: 本レポートが香港において配布される場合、本レポートは MUFG のグループ会社である Mitsubishi UFJ Securities (HK) Limited (以下「MUS-HK」。電話番号:+852-2860-1500)により配布されます。MUS-HK は Hong Kong Securities and Futures Ordinance に 基づいた認可、及び Securities and Futures Commission(香港証券先物取引委員会;Central Entity Number AAA889)の規制を受けて います。本レポートは Securities and Futures Ordinance により定義される professional investor を配布対象として作成されたもので あり、この定義に該当しない顧客に配布されてはならないものです。 その他の地域: 本レポートがオーストラリアにおいて配布される場合、MUS-HK 又は MUS-SPR により配布されています。MUS-HK は Australian Securities and Investment Commission (ASIC) Class Order Exemption CO 03/1103 に基づき、Corporations Act 2001 が 定める金融サービスの提供者によるオーストラリア金融業免許の保有義務を免除されています。MUS-SPR は ASIC Class Order Exemption CO 03/1102 により同様に義務を免除されています。本レポートはオーストラリアの Corporations Act 2001 に定義される wholesale client のみを配布対象としております。本レポートがカナダにおいて配布される場合、本レポートは MUSI 又は MUS-USA により配布されます。MUSI および MUS-USA は international dealer exemption の措置により次の各州において金融取引業者としての 巻末に重要なお知らせを記載していますので、ご参照ください。 7 2015 年 2 月 10 日 テクニカル分析 / エリオット波動マーケット分析 登録を免除されています:アルバータ州、ケベック州、オンタリオ州、ブリティッシュ・コロンビア州、マニトバ州(MUSI のみ)。 本レポートはカナダにおける National Instrument 31-103 によって定義された permitted client のみを配布対象としております。 又は本レポートは、インドネシアにおいて複製・発行・配布されてはなりません。また中国(中華人民共和国「PRC」を意味し、PRC の香港特別行政区・マカオ特別行政区、及び台湾を除く)において、複製・発行・配布されてはなりません(ただし、PRC の適用法 令に準拠する場合を除きます)。 ©Mitsubishi UFJ Morgan Stanley Securities Co., Ltd. All Rights Reserved 2015. 国内株式の売買取引には、約定代金に対して最大 1.404%(税込み) (ただし約定代金 193,000 円以下の場合は最大 2,700 円(税込 み))の手数料が必要となります。 本レポートは MUMSS の著作物であり、著作権法により保護されております。MUMSS の書面による事前の承諾なく、本レポート の全部もしくは一部を変更、複製・再配布し、もしくは直接的又は間接的に第三者に交付することはできません。 〒100-0005 東京都千代田区丸の内 2-5-2 三菱ビルヂング 三菱 UFJ モルガン・スタンレー証券株式会社 エクイティリサーチ部 本レポートの内容に関する追加・補足情報はご希望に応じて提供いたします。 三菱 UFJ モルガン・スタンレー証券株式会社 金融商品取引業者 関東財務局長(金商)第 2336 号 (加入協会)日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取 引業協会 8 巻末に重要なお知らせを記載していますので、ご参照ください。 【重要な注意事項】 (本資料使用上の留意点について) ・ 本資料は当社が信頼できると考える情報ベンダーから取得したデータをもとに作成されておりますが、機械作業 上データに誤りが発生する可能性があります。当社はその正確性、完全性を保証するものではありません。ここに 示したすべての内容は、当社の現時点での判断を示しているに過ぎません。本資料は、お客様への情報提供の みを目的としたものであり、特定の有価証券の売買あるいは特定の証券取引の勧誘を目的としたものではありま せん。本資料にて言及されている投資やサービスはお客様に適切なものであるとは限りません。また、投資等に 関するアドバイスを含んでおりません。当社は、本資料の論旨と一致しない他のレポートを発行している、或いは 今後発行する可能性があります。本資料でインターネットのアドレス等を記載している場合がありますが、当社自 身のアドレスが記載されている場合を除き、アドレス等の内容について当社は一切責任を負いません。本資料の 利用に際してはお客様御自身でご判断くださいますようお願い申し上げます。 (利益相反情報について) ・ 当社および関係会社の役職員は、本資料に記載された証券について、ポジションを保有している場合がありま す。当社および関係会社は、本資料に記載された証券、同証券に基づくオプション、先物その他の金融派生商品 について、買いまたは売りのポジションを有している場合があり、今後自己勘定で売買を行うことがあります。また、 当社および関係会社は、本資料に記載された会社に対して、引受等の投資銀行業務、その他サービスを提供 し、かつ同サービスの勧誘を行う場合があります。 ・ 当社の役員(会社法に規定する取締役、執行役、監査役又はこれらに準ずる者をいう。)が、以下の会社の役員を 兼任しております。:三菱UFJフィナンシャル・グループ、三菱倉庫 (外国株に関する注意事項について) ・ 外国株式に関する資料は、Form 10-K 等当該外国法に基づく「有価証券報告書」と同等の公的書類、年次報告 書(Annual Report)、四半期報告書、アーニングリリース等の会社発表による公開情報をもとに作成しております。 当社によるレーティング、投資判断、業績予想等は含みません。また、データの取得・入力時期の違い等により、 本資料と外国証券情報の数値等が異なる場合があります。 ・ 本資料で取り上げられている外国証券は、我が国の金融商品取引法に基づく企業内容の開示は行われておりま せん(金融商品取引法上の情報開示銘柄を除く)。当該外国証券の開示情報は、主要取引所の所在する国の開 示基準に基づいています。 (リスク情報について) ・ 日本および外国の株式・債券への投資は、株価の変動や、発行者の経営・財務状況の変化及びそれらに関する 外部評価の変化、金利・為替の変動等により、投資元本を割り込むリスクがあります。 (手数料について) ・ 国内株式の売買取引には、約定代金に対し最大1.404%(税込み)の売買手数料をいただきます(ただし約定 代金が193,000円以下の場合は最大2,700円(税込み))。株式は、株価の変動等により、損失が生じるおそれ があります。 ・ 外国株式の売買取引には、現地委託手数料と国内取次手数料の両方がかかります。現地委託手数料等は、その 時々の市場状況、現地情勢等に応じて決定されますので、その金額等をあらかじめ記載することはできません。 詳細はお取引のある部店までお問合せください。国内取次手数料は、約定代金に対して最大0.864%(税込 み)の手数料が必要となります。外国株式は、為替相場の変動等により損失が生じるおそれがあります。 ・ 非上場債券(国債、地方債、政府保証債、社債)を当社が相手方となりお買付けいただく場合は、購入対価のみ お支払いいただきます。債券は、金利水準の変動等により価格が上下し、損失を生じるおそれがあります。外国債 券は、為替相場の変動等により損失が生じるおそれがあります。 (著作権について) ・ 本資料は当社の著作物であり、著作権法により保護されております。当社の事前の承諾なく、本資料の全部もしく は一部引用または複製、転送等により使用することを禁じます。 Copyright 2015 Mitsubishi UFJ Morgan Stanley Securities Co.,Ltd. All rights reserved. 〒100-0005 東京都千代田区丸の内二丁目 5 番 2 号 三菱ビルヂング 三菱 UFJ モルガン・スタンレー証券株式会社 投資情報部 (商号等) 三菱 UFJ モルガン・スタンレー証券株式会社 金融商品取引業者 関東財務局長(金商)第 2336 号 (加入協会) 日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人金融先物取引業協会、 一般社団法人第二種金融商品取引業協会

© Copyright 2026