投資法人に導入された ライツ・オファリング制度と

Contribution/ 投稿 ●投稿論文 投資法人に導入された ライツ・オファリング制度と その諸課題 荻野 昭一 北海道大学 大学院教授 1.はじめに 一般に、ライツ・オファリングとは、株式会社がその株主に対して譲渡可能な新株 予約権を持分割合に応じて無償で割り当て、その権利行使を受けて新株を発行する 増資手法をいう。このライツ・オファリングによる資金調達手段が投資法人に対して も平成 26 年12月1日をもって導入されている。これは、金融審議会 「投資信託・投資 法人法制の見直しに関するワーキング・グループ」最終報告 (以下 「投信法制 WG 報 注1 告」という。 )を受けて、投資信託及び投資法人に関する法律 ( 以下 「 投信法」又は 法等の一部を改正する法律が成立し、 「 法」という。 ) が平成 25 年に改正されたことによるものである注 1。改正は、投資法 施行は関係者の準備期間等を踏まえそ 人の資金調達手段の多様化を含めた財務基盤の安定性の向上を図る観点から見直 25 年 7 月 9 日)、9 月以内の政令で定 しが検討され 、かかる検討結果を経て株式会社における新株予約権に相当する新 投資口予約権の仕組みが導入され 、新投資口予約権無償割当ての手続きを踏まえ たライツ・オファリングの実施が可能となった。すなわち、投資法人がその投資主に 対して譲渡可能な新投資口予約権を持分割合に応じて無償で割り当て、その権利 行使を受けて新投資口を発行するという増資手法が導入されたことになる。 他方、株式会社におけるライツ・オファリングは、公募増資や第三者割当増資に よって既存株主の利益を損なうような事例が多発したことを契機として、新たな資金 調達手段として選択肢に加わった経緯がある。株式会社によるライツ・オファリング は、平成 21年以降の累次の制度整備と併行して実施されてきており注 2 、平成 22 年に 平成 25 年 6 月 12 日に金融商品取引 の内容に応じて、公布後 20 日(平成 、1 年以 める日(平成 26 年 3 月 6 日) 内の政令で定める日(平成 26 年 4 月 1 日)、1 年 6 月以内の政令で定める 日(平成 26 年 12 月 1 日)に区分さ れた。本稿で取り上げる投資法人によ るライツ・オファリング制度に関する 改正部分は平成 26 年 12 月 1 日から 施行されている。 注2 荻野昭一「ライツ・オファリングをめ ぐる制度整備と既存株主の利益保護」 經濟學研究 64 巻 2 号 1 頁参照(2014) 。 January-February 2015 101 Contribution/ 投稿 初めて実施されて以来、平成 26 年12月末までにおいて計 28 件の事例が認められて 注3 いる。このように株式会社の新たな資金調達手段として期待されたライツ・オファリ ぐる上場制度見直しの動き」NRI 内外 ングであるが、その実施状況から必ずしも我が国資本市場において十分に周知性の 大崎貞和「ライツ・オファリングをめ 資本市場動向メモ 254 号 4 頁(2014) 。 ある資金調達手段であるとはみられていない注 3。それどころか、公募増資や第三者 注4 割当増資では資金調達ができないような株式会社による資金調達の最終手段とま 佐藤寿彦=谷川聡=徳田安崇「成長戦 で評されている注4。それは、これまでに実施されたライツ・オファリングの事例の中に は、既存株主の利益に配慮したとはいい難いものが多数みられたためである注 5。 このような経緯を踏まえ、本稿においては、新たに導入された投資法人によるライ ツ・オファリング制度を解説し、株式会社における問題意識を背景として、投資法人 のライツ・オファリング制度をめぐる諸課題について論考するものである。なお、本稿 において、ライツ・オファリングはそのスキームの性格から、上場投資法人及び上場株 略なき資金調達の道具にしてはならな い」金融財政事情 3048 号 24 頁 (2013) 。 注5 東京証券取引所上場制度整備懇談会報 告「我が国におけるライツ・オファ リングの定着に向けて」(平成 26 年 7 月 25 日)参照。 式会社を念頭に置いたものとする。 2.投資法人によるライツ・オファリング制度導入に係る法整備 (1) 制度導入前の資金調達手段 注6 一般に、企業による資金調達手段は、外部資金の調達と内部資金の利用の二つの 方法があるところ、投資法人は、導管性要件との関係で、内部資金の留保が限定さ 注6 れる結果、内部資金を効果的な資金調達手段として利用することが期待できない 。 一方、外部資金による調達手段は、投資法人債の発行と借入によるほかは、投資口 の発行に際して用いられる募集の方法として、投信法 82条に基づく投資口を引き受 ける者による募集の方法のみに限定されていた。具体的には、新投資口を引き受け る者の属性によって、不特定・多数の者が新投資口を引受ける公募による方法と、特 定の第三者が新投資口を引受ける第三者割当てによる方法に区分される。なお、株 主割当てに相当する投資主が新投資口を引き受ける投資主割当てによる方法は明文 規定が存在しないことから、投資法人が既存投資主に対して公正な金額で募集投 要件を充足することで、配当を損金算 入することが認められている(租特法 67 条の 15、租特法施行令 39 条の 32 の 3、租特法施行規則 22 条の 19)ため、 投資法人はその利益のほとんどを配当 することが動機付けられる。その結果 として、内部資金の原資としては主と して特定資産たる不動産の減価費とな る。 注7 額田雄一郎編著『逐条解説投資法人 法』98 頁参照(金融財政事情研究会、 資口を割り当てることは必ずしも禁止されていないと解されている注 7。ただし、公正 2012)。 な金額である市場価格による投資主割当てでは、既存投資主に対する引受けのイン 注8 注8 センティブとしては不十分とみられている 。 また、種類株式に相当する種類投資口の発行が認められていないことに加え、新 株予約権に相当する仕組みも存在しなかったため、新投資口予約権や新投資口予 約権付投資法人債の発行もできなかった。そのため、ライツ・オファリングのための 新投資口予約権無償割当てによる資金調達は実施不可能な状況にあった。 このように、投資法人による資金調達手段は、その選択肢が極めて限定されてい たほか、発行価格についても株式会社と比較して異なる制度設計がなされていた。 すなわち、募集投資口の払込金額は、投資法人の保有する資産の内容に照らし公正 な金額としなければならない (法 82条 6 項 ) とする規律が存在する一方で、株式会社 における有利発行 ( 会社法 201条1項、199 条 3 項 ) に相当する規律は存在しない状 況にあった。 102 投資法人の課税上、投資法人は導管性 ARES 不動産証券化ジャーナル Vol.23 そのため、実施事案はないとされる (新家寛=上野元編『REIT のすべて』 420 頁〔 仮 屋 真 人 〕( 民 事 法 研 究 会、 2012))。 投資法人に導入された ライツ・オファリング制度とその諸課題 (2) 制度導入に係る法整備 このような法制度の下、投資法人による新投資口予約権無償割当てが新たに導入 された。この新投資口予約権の枠組みは、基本的には株式会社における新株予約 権に相当するものとされているものの、その導入の目的がライツ・オファリングを可能な らしめるところにあることを踏まえ、改正投信法には一定の制約がなされている注 9。 すなわち、第一に、新投資口予約権の募集による発行は認められず、新投資口予約 権無償割当てによる発行に限定されていること ( 法 88 条の4第1項 )、第二に、長期 注9 有賀正宏ほか「投資法人の資金調達・ 資本政策手段の多様化等」商事法務 2013 号 36 頁(2013)。 間にわたって新投資口予約権が存在すると潜在投資口の存在により既存投資主の 将来収益の予想を困難にするなどの問題が生ずるおそれがあることから、その行使 可能期間が新投資口予約権無償割当ての効力発生日から3カ月以内に限定されてい ること (法 88 条の4第 2 項 )、第三に、新投資口の引受けを望まない既存投資主が新 投資口予約権の売却により経済的不利益を回避する機会を担保する必要があるこ 注 10 とから、新投資口予約権は譲渡制限を付すことができないこと ( 法 88 条の 6第 2 項 )、第四に、新投資口予約権の払込み及び新投資口予約権の取得対価の交付は 等において、株式会社に 金銭に限定されていること注 11( 法 88 条の2 第 2 号、4号ニ) おける新株予約権と異なる取扱いとなっている。 注 10 投資口についても譲渡制限を付すこと ができない(法 78 条 2 項)。 注 11 投資法人は現物出資及び金銭以外の財 産による投資口の払戻しや配当は認め これらの制約から、新投資口予約権について、ストック・オプション目的や新投資 口予約権付投資法人債の発行目的による利用は改正後も依然としてできないことと られていない(法 71 条 9 項、82 条 1 項 2 号、125 条、137 条)。 なる。また、種類投資口の発行も時期尚早であるとして導入が見送られた。その理 由は、これらの利用は、投資者間の利害が対立するおそれがあり、かかる利害の高 度な調整は、現行のみなし賛成制度等を前提とする簡素なガバナンスの仕組みによ 注 12 る投資法人制度の下では困難と考えられたためと説明される 。なお、発行価格 規制についての見直しは行われていない注 13。 注 12 古澤知之ほか監修『逐条解説 2013 年 金融商品取引法改正』337 頁(商事法 務、2014)。 注 13 投資口の発行が法令又は規約に違反す (3) ライツ・オファリング制度導入の効果 る場合や著しく不公正な方法により行 われる場合には、投資主は投資法人に 投資法人によるライツ・オファリング制度の導入は、株式会社と同様に、資金調達 対し、投資口の発行の差止めを請求す 手段の多様化にその目的があるところ、その効果は既存投資主の利益配慮に有効 ることができることとされた(法 84 なものとして捉えられている注 14。すなわち、本来、投資法人はその資産運用の対象 資産等から算出される純資産価額が投資口の価格を基礎付けると考えられている が、投資口の市場価格は、金融・資本市場の影響を受け、純資産価額と乖離する場 条 1 項)。 注 14 有賀・前掲注 9 36 頁。 合がある。投資法人が公募等により資金を調達する場合には、公正な金額による増 資が義務付けられているところ、当該金額は原則として、払込金額決定前の発行済 投資口の市場価格に近接していることが必要であるとの裁判例が示されている注 15。 そのため、市場価格が純資産価額と乖離しているときは、純資産価額と乖離した払 込金額による増資となり得る。特に払込金額が下方に乖離した場合には、既発行投 注 15 資口が希釈化し、当該増資の引き受けを行わない既存投資主の利益との公平性を欠 東京地裁平成 22 年 5 月 10 日。金融・ くため、既存投資主の利益に配慮した増資手法が求められる。この点に関し、ライ 商事判例 1343 号 21 頁(2010) 。 ツ・オファリングが導入されたことにより、すべての既存投資主に対し、その投資口保 有割合に応じて無償で新投資口予約権を割り当てることで、増資に応募する機会を January-February 2015 103 Contribution/ 投稿 平等に確保しつつ、その応募を望まない投資主に関しては、割り当てられた当該新 投資口予約権の売却により当該投資主に対する影響を経済的に緩和する機会を確 保した増資の実施が可能となる。 さらに、投資主構成の大幅な変動を好まない投資法人にとっては、大投資主が新 投資口予約権を行使する限り、投資主構成の基本的変化が生じにくいという副次的 な効果も有する注 16。 3.ライツ・オファリングの種類と特徴 (1) ライツ・オファリングの種類 ライツ・オファリングは大きく2 つのスキームが想定されており、投資法人と証券会 社との間でコミットメント契約 ( 新投資口予約権を取得した者が当該新投資口予約権 の全部又は一部について権利行使しないときには、当該行使しない新投資口予約権 を有償で取得して自己又は第三者が当該新投資口予約権を行使することを内容とす る契約) が締結され 、権利行使期間中の一定の時期までに行使されなかった新投資 口予約権を証券会社がすべて引き受けた上でその行使を約束するスキームを 「コミッ トメント型ライツ・オファリング」といい、そのような契約・約束のないスキームを 「ノン コミットメント型ライツ・オファリング」という。 我が国における典型的なコミットメント型ライツ・オファリングとして想定されるス キームとしては、第一に、増資を行おうとする投資法人が証券会社と元引受契約 (コ ミットメント契約) を締結した上で新投資口予約権無償割当てを実施する。第二に、 追加出資を希望する既存投資主は新投資口予約権を行使して金銭を払い込んで投 資口を取得する。第三に、投資法人は権利行使期間中の一定の時期までに権利行 使されなかった新投資口予約権を取得条項により有償で取得する。第四に、投資法 人の取得した新投資口予約権が元引受契約に基づいて引受証券会社に有償で売却 される。第五に、引受証券会社は元引受契約に基づいて新投資口予約権を権利行 使して金銭を払い込んで投資口を取得する。第六に、引受証券会社は取得した投資 口を売却するといったものである。 (2) ライツ・オファリングの特徴 投信法上の新投資口予約権無償割当制度は、導入の目的がライツ・オファリングを 可能ならしめることを踏まえたものである。そのライツ・オファリングは、投資法人が すべての投資主に対して譲渡可能な新投資口予約権をその持分割合に応じて無償 で割り当て、その行使を受けて新投資口を発行するという資金調達手段である。そ のため、投資主に割り当てられた新投資口予約権に譲渡禁止条項や譲渡制限が付 されることとなれば、投資主が増資に応じなければその新投資口予約権は失権し、 投資法人にとっては計画通りの資金調達が困難となるが、新投資口予約権は譲渡に ついての制限を設けることが禁止されていることから ( 法 86 条の 6第 2 項 )、払込み を望まない既存投資主はその新投資口予約権を市場売却することにより、これを取 104 ARES 不動産証券化ジャーナル Vol.23 注 16 鈴木克昌ほか『エクイティ・ファイナ ンスの理論と実務(第 2 版)』462 頁 参照(商事法務、2014)。 投資法人に導入された ライツ・オファリング制度とその諸課題 得した投資主による払込みが期待されることとなる。特に、コミットメント型ライツ・ オファリングの方法であれば、証券会社の権利行使により最終的にすべての新投資 口予約権の行使が担保されるため、投資法人にとってあらかじめ資金調達額を確定 できることとなる。 ライツ・オファリングは、その新投資口予約権を金融商品取引所に上場して売買を 可能にしたスキームを含有する点に大きな特徴がある。すなわち、新投資口予約権 の取引市場が存在するため、既存投資主には新投資口予約権の権利行使に加えて 市場売却の選択肢が有効となる。市場売却の結果、新投資口予約権を取得した多 数の投資主による出資が見込まれるという観点からは、公募に近い性質を有するこ ととなる注 17。 なお、投資法人の発行する有価証券には、有利発行規制が存在しないところ、そ もそも、株式会社においても、すべての株主にその持分比率に応じて平等に割り当 注 17 大崎貞和「ライツ・オファリングの円 滑化へ向けた制度改革」NRI 内外資本 市場動向メモ 177 号 2 頁(2011) 。 てられる新株予約権無償割当てには有利発行規制の適用が及ばない。この点に関 しては、新投資口予約権無償割当てと新株予約権無償割当てに違いはないこととな る。なお、公正な金額規制の適用関係については後述する。 4.株式会社によるライツ・オファリングの問題点を踏まえた 東証上場制度の整備 累次にわたる制度整備の進展により、我が国においても株式会社によるライツ・オ ファリングの事例が増加しているが、そうした中で、東京証券取引所上場制度整備 懇談会報告 「我が国におけるライツ・オファリングの定着に向けて」 (平成 26 年7月25 日) (以下 「懇談会報告」という。 ) は、実際の実施状況を踏まえ、ライツ・オファリング が濫用的に利用されていることに対する懸念を指摘している。 その上で、懇談会報告は次の2点について制度改正を提言している。第一に、ノ ンコミットメント型ライツ・オファリングの構造上の問題点として、資金調達が企業価 値の向上に資する合理的なものか否かの判断について、その合理性を評価する仕組 みが存在しない点が指摘されていたところ、 「ノンコミットメント型ライツ・オファリング に係る上場基準見直しの提言」として、ノンコミットメント型については、増資の合理 性を評価するプロセスを導入するのが適切であり、そうした評価の手続として、証券 会社による引受審査に準じる審査を通過したこと、又は株主総会決議などによる株 主の意思確認によって株主の承認を得たことを新株予約権の上場基準に追加するこ とが提言された。これに加えて、証券会社の審査や株主の承認の実効性を確保す る観点から、ノンコミットメント型ライツ・オファリングに係る新株予約権を上場するに は、上場会社が一定の業績基準を満たしていることも併せて要請された。 第二に、ライツ・オファリングの事例において新株予約権の市場価格と理論価格の 乖離の程度が大きく、合理的な市場価格が形成されにくい状況があることが指摘さ れていたところ、 「新株予約権の円滑な価格形成に関する提言」として、権利行使期 間の開始後には親株の発行総数が増加して裁定取引のための借株が容易になると January-February 2015 105 Contribution/ 投稿 考えられるため、新株予約権の権利行使期間の開始後に新株予約権を上場させるこ ととすれば、市場価格と理論価格の乖離の程度が小さくなり、合理的な市場価格の 形成が期待できることから、新株予約権の行使期間の開始後に新株予約権を上場 させることが提言された。 これらの提言を受け、東証は、以下のような上場基準の見直しを図っている。ここ では、新株予約権のみならず、新投資口予約権の上場基準についてもほぼ同様の観 点から併せて規定されている点に留意が必要である。 (1) 新株予約権の上場基準の見直し (平成 26 年10月1日実施) 新株予約権 ( ノンコミットメント型ライツ・オファリングに係るものに限る) の上場に ついては、既存の上場基準に加え、次のいずれの基準にも適合することを要するも のとする。 ① 増資の合理性に係る評価手続きの基準として、次のいずれかの手続きを経て発 行されるものであること。 (東証取引参加者に限る) による増資の合理性についての審査 ア)証券会社 イ)株主総会決議などによる株主の意思確認 ② 経営成績及び財政状態に係る基準として、新株予約権を発行する上場会社の 経営成績及び財政状態が、次のいずれにも該当していないこと。 ア) 最近2年間において経常利益の額が正である事業年度がないこと イ) 直前事業年度又は直前四半期会計期間の末日において債務超過であること (2) 新投資口予約権の割当制度の創設に伴う制度整備 (平成 26 年12 月1日実施) 新投資口予約権無償割当てにより発行される新投資口予約権を上場対象とし、 新株予約権に準じた上場基準を規定した。なお、 「 ノンコミットメント型 」の新投資 口予約権の上場については、以下のいずれの基準にも適合することを要するものとす る。 ① 増資の合理性に係る評価手続きの基準として、次のいずれかの手続きを経て発 行されるものであること。 ア)証券会社 (東証の取引参加者に限る) による増資の合理性についての審査 イ)投資主総会決議などによる投資主の意思確認 ② 運用状況及び財政状態に係る基準として、新投資口予約権を発行する投資法 人の運用状況及び財政状態が、次のいずれにも該当していないこと。 ア)直前営業期間の当期純利益の額が正でないこと イ)直前営業期間の末日において純資産総額が 5 億円未満であること 106 ARES 不動産証券化ジャーナル Vol.23 投資法人に導入された ライツ・オファリング制度とその諸課題 (3) 新株予約権又は新投資口予約権の上場日 (会社法の一部を改正する法律の施行 注 18 の日から実施注 18 ) ① 新株予約権の上場日は、行使期間の初日以降の日とする。 ② 新投資口予約権の上場日は、行使期間の初日以降の日とする。 懇談会報告によれば、新株予約権の 円滑な価格形成のためには、その上 場日を権利行使期間の開始後とする 取扱いをとることが望ましいとされ ているが、改正会社法施行前に上場 5.公正金額規制の適用可能性 日を権利行使期間の開始後とする取 扱いを実施すると、新株予約権の割 当後直ちに上場することができず、 ところで、投信法 82条 6 項は、募集投資口の払込金額について、投資法人の保有 長期に亘って新株予約権が流通の場 する資産の内容に照らし公正な金額としなければならないとされているところ、新投 を失うという弊害が見込まれた。そ 資口予約権無償割当てにより発行される新投資口予約権の行使価額の設定水準に ついては、同規定の適用は及ばないのであろうか。 ここで、 「資産の内容に照らし公正な金額 」とは、その文理解釈から資産内容、す なわち NAV ( Net Asset Value ) を基準とした公正な金額とも解し得るところ、投資 法人は、一般の株式会社と異なり、運用資産を保有し収益を分配する機能に特化し たビークルとしての性格を有していることから、募集投資口の払込金額は、通常、そ の時点における投資法人の保有する資産の内容をベースに、当該投資法人の財務状 況等の様々な要因を踏まえた実質的な資産価値を勘案しながら、取引市場における 評価等を基準にした金額として決定されると解されている注 19。また、前出の裁判例 においても、発行する投資口が取引所金融商品市場に上場されている投資法人の場 合には、投資口の市場価格が投資法人としての客観的価値を反映していないとみら のため、新株予約権の割当後直ちに 権利行使期間を開始することが可能 なように改正会社法施行を待って改 正上場基準を実施することとされた。 なお、新投資口予約権についても、 「会 社法の一部を改正する法律の施行に 伴う関係法律の整備等に関する法律」 により、新株予約権と同様の改正が 行われている。 注 19 内閣府規制改革会議「全国規模の規 制改革要望に対する各省庁からの回 答について」(平成 22 年 7 月 20 日) 金融庁回答(5030001)参照。 れる特段の事情がない限り、発行価額は市場価格に照らして公正な金額としなけれ ばならないと判示されている。すなわち、払込金額決定前の発行済投資口の市場価 格に近接していることが必要とされる。 一方、ライツ・オファリングを円滑に実施するためには、新投資口予約権の行使価 格の設定について、親投資口 ( 新投資口予約権の目的となる投資口) の市場価格に 注 20 対するディスカウント傾向が想定されている 。一般に、新投資口予約権の行使価 注 20 欧州等の実績を踏まえると、ライツ・オ ファリングを円滑に実施するためには、 行使価格を増資後の投資口価格に係る 格の高低は、新投資口予約権の経済的価値に反映される注 21 ことから、新投資口予 理論価格に対して一定程度低い水準に 約権の発行時の価格規制の対象として捉えられる。例えば、権利行使価格の設定 設定する必要がある(不動産証券化協 を親投資口の市場価格から大幅にディスカウントすることによって、新投資口予約権 の経済的価値を上昇させることが可能となる注 22。そのため、ライツ・オファリングを 円滑に実施するための権利行使価格のディスカウント設定は、相当の新投資口予約 権の経済的価値を生じさせる。そして、その経済的価値に相当する価格が、新投資 口予約権が上場された際の市場価格に理論上整合することとなる。 すなわち、新投資口予約権無償割当ては、そもそも投資主に新たに払込みをさせ ないで新投資口予約権を割り当てる制度であるため、無償で相当の経済的価値を有 する新投資口予約権を発行することが、市場価格に近接した価格である公正な金額 による払込規制に抵触しないかが問題となる。この点、不動産証券化協会は、平成 25 年度制度改善要望として、権利行使価格を増資後の投資口価格にかかる理論価 会「平成 25 年度制度改善要望」) 。 注 21 龍田節『会社法大要』312 頁参照(有 。 斐閣、2007) 注 22 一般的に新株予約権の評価は、①親株 の株価、②権利行使価格、③当該親株 のボラティリティ、④権利行使期間、⑤ 金利を各要素として算出することがで きる(江頭憲治郎編『会社法コンメン タール6』50-51 頁〔吉本健一〕 (有斐 閣、2009) ) 。 格に対して一定程度低い水準に設定することに関し、投信法 82条 6 項の規定につい January-February 2015 107 Contribution/ 投稿 て、 「投資法人のライツ・オファリング実施に際しては、当該規定がその発行実務を阻 害しないように、措置いただきたい」旨を提言し、また、平成 26 年度制度改善要望と して、 「平成 25 年度金商法等改正による投資法人法制の改正に伴い、関係政令また は内閣府令等を実務に即したものとなるよう整備されたい」旨を提言している。 この論点は、新投資口予約権無償割当てについて、投信法82条 6 項が適用される か否かの問題となる。投信法 82 条 6 項に規定する公正な金額の要請は、投資法人 がその発行する投資口を引き受ける者の募集をしようとするときの募集投資口を適 用対象とするものである。他方、投資法人には株式会社に適用される募集新株予約 権の発行規定に相当する募集新投資口予約権の発行規定は存在しない。したがっ て、募集新投資口予約権の発行に当たらない新投資口予約権無償割当てについて は、投信法 82 条 6 項の適用は及ばないこととなる。これに関しては、そもそも新株 予約権無償割当てにおける権利行使価格の設定であっても、有利発行規制が及ば ないとされているところであり、新旧株主間における利益移転防止の趣旨注 23 に鑑み ても、新投資口予約権の権利行使価格の設定においても整合する。 注 23 荻野・前掲注 2 17 頁参照。 そのため、親投資口の市場価格から如何にディスカウントされた価格であっても権 利行使価格を設定することが可能となる。敷衍すれば、新投資口予約権無償割当 てによって無償で割り当てられた新投資口予約権の経済的価値は、既存投資主が 有する投資口持分から流出したものと考えられ注 24 、これを権利行使し、又は適正な 価格で市場売却することは、既存投資主から流出した価値が既存投資主に還流す ることを意味する。すなわち、公正な金額規制の趣旨は、既存投資主の経済的利益 の保護にあり注 25 、既存投資主から新投資口取得者への利益移転を防止することに 注 24 吉本・前掲注 22 251 頁参照。 注 25 仮屋・前掲注 8 417 頁参照。 あると考えられるため、この観点から制度設計がなされたものと思われる。したがっ て、既存投資主の中から利益移転しない新投資口予約権無償割当てには公正金額 規制は直接及ばないこととなる。 6.外国規制の適用可能性 (1) 外国の証券規制の適用可能性 外国の証券規制によっては、当該国の居住者である投資主がライツ・オファリング に際して割り当てられた新投資口予約権を行使することにより、投資法人が当該国 の当局への登録や継続開示を行うことが必要となる場合がある。例えば、米国に居 住する投資主にライツ・オファリングによる新投資口予約権の行使による投資口の取 得の勧誘が行われると、米国1933 年証券法所定の有価証券の募集に該当し、米国 SEC への登録が必要となり、その後の継続開示義務も課されることとなる注 26。そし て、これらの手続を履行するためには事務・コスト負担を要し、円滑な資金調達に支 障を来す場合があるといった趣旨の問題が指摘されていた注 27。 この点、我が国において、差別的行使条件を内容とする新株予約権の無償割当て を認めた最高裁決定注 28 を踏まえ、ライツ・オファリングにおいて、特定の外国に居住 する株主 (以下 「特定外国株主 」という。 ) を平等に取り扱わないことが株主平等原則 108 ARES 不動産証券化ジャーナル Vol.23 注 26 このことは、米国で上場していない 企業にとってライツ・オファリング を不可能にするほどのコストを強い るものであり、大きな障害であると 評される(黒沼悦郎報告「ライツ・ オファリングにかかる金融商品取引 法の改正について(2)」大証金融商 品取引法研究会(平成 23 年 11 月 25 日)12 頁)。 注 27 直接の指摘は、株式会社における新 株予約権についてである(金融庁開 示制度ワーキング・グループ法制専 門研究会報告「ライツ・オファリン グにおける外国証券規制への対応と 株主平等原則の関係について」 (平成 23 年 9 月 16 日)4 頁。 注 28 最 決 平 成 19 年 8 月 7 日 民 集 61 巻 5 号 2215 頁。 投資法人に導入された ライツ・オファリング制度とその諸課題 及びその趣旨に抵触するものではないと解釈することの可能性についての考え方を 注 29 整理すべきとの指摘がなされていた注 29。 報告「新株予約権無償割当てによる増 これらの指摘を受け、外国の証券規制への対応に関して、金融庁開示制度ワーキ ング・グループ法制専門研究会報告注 30 が平成 23 年9月16日に公表され 、新株予約 権に係るライツ・オファリングにおいて、特定外国株主を平等に取り扱わないことが 株主平等原則及びその趣旨に抵触するものではないと解釈するための要件が整理 された。 投資法人の発行する新投資口予約権もこれと同様の論理構成が可能と考えら れ 、株式会社の発行する新株予約権に準じた対応がなされるものと想定される。 金融庁開示制度ワーキング・グループ 資(いわゆる「ライツ・オファリング」 ) に係る制度整備について」(平成 23 年 1 月 19 日)8 頁。 注 30 前掲注 27。 注 31 太田洋=有吉尚哉「ライツ・オファリ ングの最新動向」商事法務 2045 号 71 頁(2014)。 (2) 欧州ヘッジファンド規制 ( AIFMD ) の適用可能性 投資法人がライツ・オファリングによる資金調達をする場合には、欧州における AIFMD ( Alternative Investment Fund Managers Directive ) への抵触問題が指 摘されている注 31。AIFMD は、サブプライムローン問題を発端とするグローバル金 融危機を契機として、ヘッジファンド又はその運用業者を規制する方向での議論が 展開され 、金融システム上重要なファンドの運用業者に対する登録を義務付け、リス ク評価に必要な情報を継続的に EU 加盟国の規制当局へ開示することなどを内容 として2011年 6月に制定された規制である。これを受け、EU 加盟国は 2013 年7月 までに国内法を制定する義務がかかっていたものである注 32。AIFMD は指令とい う法の形態をとっているものの、EU 加盟国がそれぞれ国内法制化して初めて効力 が発生することとなる注 33。 AIFMD は、EU 域内において AIF ( Alternative Investment Fund ) を運用する すべての運用業者が対象となり、この AIF には、ヘッジファンドやプライベート・エク イティ・ファンドのみならず、不動産ファンド、商品ファンド、インフラストラクチャー・ ファンドなどのすべての非 UCITS 注 34( Undertakings for Collective Investment in Transferable Securities )が含まれる。したがって、既に監督下に置かれている UCITS と併せ、EU 域内で設立・販売されるすべてのファンドが監督当局下に置かれ ることとなる注 35。ただし、運用資産額が 1億ユーロ未満の小規模な AIF や解約を 5 年間認めず、レバレッジのない運用資産額 5 億ユーロ未満の AIF については、金 注 32 AIFMD に関する EU 指令の国内法制定 期限は、2013 年 7 月 22 日のところ、 期限までに国内法制定がなされた国 は EU28 国中 12 国に過ぎない(松尾理 志「欧州ヘッジファンド規制(AIFMD) の本格適用とその影響」月刊資本市場 340 号 46 頁(2013))。 注 33 同上。 注 34 いずれかの EU 加盟国で認可を受けれ ば、EU 域内市場全域で販売が可能と なるファンドをいう(岩谷賢伸「欧州 におけるヘッジファンド規制の強化」 資本市場クォータリー 2009 夏号 2 頁 (2009))。リテール投資家に販売され るファンドが規制対象となる(加藤俊 治「欧州ファンド規制 AIFMD と本邦金 融機関の課題」金融財政事情 3065 号 37 頁(2014))。 注 35 投資ファンド全体に網をかけるような 規制にしたのは、ヘッジファンドなど 融システムの安定性を脅かす可能性が低いこと、高い規制コストに比して得られる 特定のカテゴリーに絞ると規制の網を ベネフィットが小さいことから規制の対象外とされた注 36。なお、AIFMD の規制適 かいくぐる業者が現れるおそれがある 用対象は運用業者であり、① AIF を運用する EU 加盟国の運用業者、② EU 加盟 ためとされる(岩谷賢伸「金融システ ムの安定性担保のためのヘッジファン 国で認可・登録・登記された AIF を運用する運用業者、③ EU 域内で販売される ド規制強化」金融庁金融研究研修セン AIF の運用業者が対象となる。 ター『今後の証券市場の在り方に関す これらの規制を前提とすると、我が国投資法人がライツ・オファリングによって新 投資口予約権無償割当てを AIFMD が国内法制化された国の投資者に対して行う ことが、AIFMD 規制に抵触するのではないかという問題が生ずる。すなわち、新 る研究会報告書』 (平成 21 年 7 月 22 日) 65 頁参照。 注 36 ただし、監督当局への登録や情報提供 投資口予約権を割り当てることが、AIFMD との関係で販売活動と評価される可能 等の最低限の義務は免除されない(太 性があり、その場合には、投資法人の資産運用会社がその国の法制に従った規制 田=有吉・前掲注 31 75 頁、松尾・ 前掲注 32 45 頁参照)。 January-February 2015 109 Contribution/ 投稿 の適用を受けることとなる。募集投資口の割当てであれば、投資法人は割当自由の 原則により投資者を選択することが可能であるところ (法 83 条 9 項 )、新投資口予約 権無償割当ては、投資法人がすべての投資主に対して新投資口予約権をその持分 割合に応じて割り当てるスキームであるがゆえに、投資法人にとって割当先を選択で きないこととなる。この点、EU 加盟国在住の投資者については、新投資口予約権 の行使を一律に禁止することで対応可能とする見解が注目される注 37。もっとも、そ の見解の背景となる前記金融庁開示制度ワーキング・グループ法制専門研究会報告 注 37 太田=有吉・前掲注 31 72 頁参照。 における検討は、ディスクロージャー規制に関するものであるのに対し、AIFMD は 業者規制に関するものであることに留意が必要である。 AIF を運用する EU 加盟国の運用業者及び EU 加盟国で認可・登録・登記された AIF を運用する EU 加盟国の運用業者は、2014 年7月までに規制当局に対し登録 認可申請を提出することが義務付けられており、EU 域内で販売される EU 加盟国 以外の AIF の運用業者や EU 加盟国で認可・登録・登記された AIF を運用する EU 加盟国以外の運用業者は、2015 年7月までに欧州証券市場監督機構 ( ESMA )が 作成し、その後欧州委員会 ( EC ) が採択する追加の法令が出されるまでは、認可の 申請ができないとされる注 38。 いずれにしても、我が国の資産運用業者が AIFMD の規制の対象とされるとな れば、その事務負荷は無視できないと指摘されているところ注 39 、金融システムに重 大な影響を及ぼす要因を排除するといった規制本来の目的を大きく逸脱した過剰規 制となることは避ける必要があり、合理的な解釈・運用が形成されることが期待され 注 38 松尾・前掲注 32 46 頁。 注 39 片山謙「日本から見た欧州 AIFMD 導入」 Financial Information Technology Focus 2013.6 7 頁参照(2013)。 る。 7.既存投資主の利益保護への課題 投資法人によるライツ・オファリング制度の導入は、資金調達手段の多様化を含め た財務基盤の安定性の向上を図る観点から見直しが行われたものであるが、既述の ように既存投資主の利益配慮の要請を受けた側面も有する。 ところで、株式会社における新株予約権無償割当てによるライツ・オファリングは、 懇談会報告においてみられたように既存株主の利益に配慮した増資手法という観 点から当初の期待通りには普及が進んでいるとはいい難い状況が見受けられる注 40。 そこで、株式会社におけるライツ・オファリングの現状を踏まえた改善策の実施を念 頭に、今後の投資法人によるライツ・オファリングにおける課題について抽出する。 (1) 投資主の意思確認 投信法制 WG 報告では、現行の投資法人制度におけるみなし賛成制度等を前提 とする簡素なガバナンスの仕組みのままでは、高度な投資者間の利害調整を行うこ とが困難であるとの理由により、新投資口予約権付投資法人債や種類投資口は時 期尚早であるとして導入を見送った一方で、ライツ・オファリングに関しては、投資者 間の利害調整の必要性は低く、かつ投資法人の運営の安定に資するものであるため 110 ARES 不動産証券化ジャーナル Vol.23 注 40 柴田弘典=舩越輝=川端康弘「コミッ トメント型ライツ・オファリングの 新展開」商事法務 2032 号 70 頁(2014) 投資法人に導入された ライツ・オファリング制度とその諸課題 導入を提言した経緯がある。ところが、その後の懇談会報告を受けて東証は、増資 の合理性に係る評価手続きの基準として、投資主総会決議などによる投資主の意 思確認を選択肢の一つとする上場制度の整備を図っている。すなわち、投信法制 WG 報告時点において想定されていなかった新旧投資主間の利害調整の問題が実 務上の分析からの派生において浮上し、増資の合理性評価のためのプロセスが導 入されたこととなるが、それが投資法人の簡素なガバナンスの仕組みを前提とした 制度の下で有効に機能し得るかについては今後の課題となる。 (2) 新投資口予約権の公正な価格形成 新投資口予約権は、改正投信法によって導入されたものであり、その市場価格が 公正な価格形成をなし得るかに関しての予想は困難である。新投資口予約権の上 場の際には、懇談会報告を受けた新株予約権の価格形成上の問題点に対する改善 措置同様の措置が講ぜられるため、新投資口予約権の上場日は、行使期間の初日 以降の日となることから、新投資口予約権の価格形成上の懸念は薄らぐものと思わ れる。ただし、新投資口予約権が上場されたとしても、投資口のような十分な流通 量が見込まれない場合も想定され 、また、権利行使可能期間の制限から上場期間も 最長 3カ月に限定されるなど、公正な価格形成の確保に支障となるような基礎的環 境の違いが認められることに留意が必要である。この点、公正な価格形成が阻害さ れるような構造的な要因があらかじめ想定されるのであれば、その実施について投 資主意思の関与やディスカウント率制限規制を制度設計する必要性が高まると考え られる注 41。その際には、現状の簡素なガバナンスの仕組みのままで十分に機能し 注 41 荻野・前掲注 2 22-23 頁参照。 得るかについて改めて検討の余地が生ずる。 (3) 権利行使価格の設定水準 新投資口予約権の行使価格を親投資口の市場価格よりも大幅に低い価格に設定 することは、その権利行使を促す観点からの要請と考えられる。この点に着目し、 このような大幅なディスカウントは、特にノンコミットメント型ライツ・オファリングの場 合、新投資口予約権を行使しないまま失権させたときに既存投資主が被る経済的 損失が極めて大きくなることから、既存投資主には新投資口予約権を失権させるこ とによる経済的損失を回避するために新投資口予約権を行使するインセンティブが 強く働き、その結果として、権利行使割合の上昇をもたらすとする見解がある注42。そ 注 42 こには、少なからず、既存投資主に対する権利行使圧力がかかっているようにも思 新株予約権についての指摘である(佐 える。 藤=谷川=徳田・前掲注 4 24 頁参 照)。 もちろん、資金調達には迅速性と機動性が強く求められるところであり、円滑な 権利行使を促すためには、ある程度割安な水準に設定することは自然のことと考え られる。むしろ、すべての投資主が公平に投資機会を与えられる増資手法において は、大幅なディスカウントが行われたことのみで不公平と判断することは適切ではな い。これに加え、ライツ・オファリングは、既存投資主が権利行使を望まない場合に は新投資口予約権の市場売却を可能とするスキームであることから、理論上は経済 January-February 2015 111 Contribution/ 投稿 的価値の下落相当額の補償を享受できることとなる。ただしその前提には、新投資 口予約権の市場価格が公正な価格形成となっていることが不可欠となる。仮に、新 投資口予約権の市場価格が理論価格を恒常的に下回っているような状況にあれば、 既存投資主の経済的価値の希釈化の発生や既存投資主への権利行使圧力の発生 へとつながり、既存投資主の利益配慮という側面が損なわれるという問題が生じ得 る。 8.むすびに代えて 投資法人によるライツ・オファリング制度導入に伴い、円滑かつ公正な実務執行の ための環境整備が進められてきたところ、資金調達手段が既存投資主の利益に配 慮したものとして評価されるのは、あくまでも新投資口予約権の条件や資金調達の 目的が適正なものであることが前提となる。その上で投資主により本質的な評価を 受けるのは、増資の手段に対する工夫ではなく、投資法人が増資によって調達した 資金をいかに有効に活用し、企業価値の向上に結び付けることができるかという点 に帰着する。すなわち、実効性のあるエクイティ・ストーリーについて、市場に対して 説得力をもって明確に示すことこそが、既存投資主を含めた投資者保護に資するこ とになると考える。 日本取引所自主規制法人が公表した 「エクイティ・ファイナンスのプリンシプル」 (平 成 26 年10月1日) は、形式的なルールの遵守にとどまらず、実質的なプリンシプル・ ベースの原理原則を取りまとめたものであり、資本市場全体の質的向上の実現に向 けた市場関係者に対する指針として極めて有益なものである。また、スチュワード シップ・コードやコーポレートガバナンス・コード等のソフトローによるガバナンス改革 も進展してきている。このような趣旨・精神が市場関係者に広く浸透することによっ て、投資法人によるライツ・オファリングを含む多様な資金調達手段が投資者全体の 利益に配慮したものとして認識され 、さらなる制度整備の進展とともに、適正な実 務慣行が形成されていくことが期待される。 おぎの しょういち 大蔵省、金融庁等を経て現職。専門は、金融商 品取引法、会社法。主な近著として、 『金融商 品取引法コンメンタール(第2巻) 』 (共著) (商 事法務、2014) 、 「投資型クラウドファンディ ング規制」 『 企 業 会 計 』66(9)138-145 頁(2014) 、 「適合性原則の意義 ‐ 公法と私 法の比較において ‐ 」 『經濟學研究』64(1) 3-24 頁(2014)等。 112 ARES 不動産証券化ジャーナル Vol.23

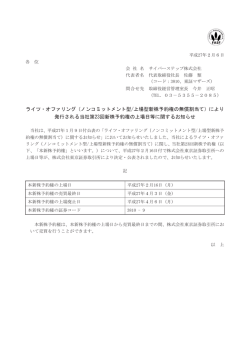

© Copyright 2026