カウンターパーティ・インストルメント 格付に対するムーディーズ

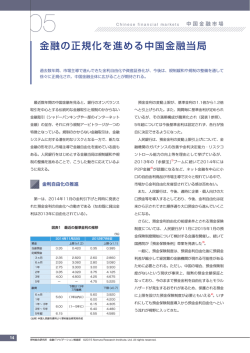

STRUCTURED FINANCE FEBRUARY 26, 2015 CROSS SECTOR METHODOLOGY カウンターパーティ・インストルメント 格付に対するムーディーズのアプローチ Moody's Approach to Counterparty Instrument Ratings 概要 目次: 概要 1 CIR: 概観 2 スワップ契約 3 カウンターパーティがデフォルトしない と想定した場合の期待損失 3 カウンターパーティとのリンク 4 流動性ファシリティ 長期証券化商品に関わる流動性 ファシリティと ABCP に関わる流動性 ファシリティ その他の支払義務 期待損失の算出 6 ムーディーズの関連リサーチ 8 6 7 7 コンタクト: 東京 本クロスセクター格付手法は、カウンターパーティ・インストルメント格付(CIR)を 付与するためのムーディーズのアプローチを説明するものである。CIRは、証券 化取引における特別目的発行体(SPV)の金融契約の支払債務に関連してカウ ンターパーティが被りうる期待損失に関して付与されるものである 1。ムーディー ズが一般にCIRを付与する対象は、金利スワップ、通貨スワップ、アセット・バッ ク・コマーシャル・ペーパー(ABCP)ならびに長期証券化商品に関わる流動性フ ァシリティである。 ムーディーズのアプローチは、次のような前提に基づいている。 » ムーディーズは(1)証券化取引の裏付けとなる担保資産の質および案件の ストラクチャー、および(2)関連する金融契約における SPV の債務の支払順 位、の分析に基づいて CIR を決定する。 » SPV のカウンターパーティの財務力が CIR に影響を与える場合がある。例 えば、一部のケースでは、カウンターパーティのデフォルト事由により発生す るスワップ終了コストは、SPV の支払順位においてスワップの約定支払いに 劣後する。このようなケースでは通常、カウンターパーティとのリンク度の評 価に基づき、カウンターパーティの格付を参照して CIR に上限を設ける。 03.5408.4100 This rating methodology is based on Moody’s Investors Service’s rating methodology titled “Moody's Approach to Counterparty Instrument Ratings (March 20, 2014).” The rating approach described in the Moody’s Investors Service report was adopted on February 26, 2015. 1 短期契約の評価にはムーディーズの短期格付スケールを適用する。ムーディーズによる短期債務の格 付は、期待損失ではなくデフォルト確率の評価である。 ムーディーズ・ジャパン株式会社 STRUCTURED FINANCE CIR: 概観 証券化取引において CIR が必要とされるのは、サポートまたはスワップの提供者が、関連す る金融契約に係る支払債務を SPV が履行する能力の評価を求める場合である。ムーディー ズは通常、金利スワップ契約、通貨スワップ契約、ABCP ならびに長期証券化商品に関わる 流動性ファシリティに CIR を付与する。これらの契約は、RMBS、CMBS、ABS、ABCP を含む 幅広いアセットクラスの証券化取引において締結される。 図表 1 単純化した取引のストラクチャー キャッシュ・マネージャー サービサー 債権譲渡 セラー ノート発行代金 投資家 特別目的発行体 ノート発行代金 ノート カウンターパーティとの契約 流動性ファシリティ 金利スワップ 通貨スワップ CIR の定義は次の通りである。 「カウンターパーティ・インストルメント格付は、参照される金融契約において特別目的発行体が債 務を履行できないことによってカウンターパーティが被りうるリスクを測定する。この格付は、取引に 付随する市場リスクに関連した潜在損失を測定するものではない。」 CIR の持つ一般的な特徴は次の通りである。 本件は信用格付付与の公表で はありません。文中にて言及され ている信用格付については、 ムーディーズのウェブサイト (www.moodys.com)の発行体の ページの Ratings タブで、最新の 格付付与に関する情報および 格付推移をご参照ください。 2 FEBRUARY 26, 2015 a) CIR は、SPV の主たる業務から発生するリスクを緩和するため、あるいはその主たる業務 をサポートするために締結した契約における、SPV の債務履行能力を評価するものであ り、資産の取得あるいは他の投資目的に用いられるものではない。 b) CIR は特定の契約およびカウンターパーティに適用される。契約条件の大幅な変更やカ ウンターパーティの交代(契約更改あるいは他の方法による)が行われた場合、CIR を取 り下げる可能性がある。 c) CIR は一義的には期待損失を表す格付であり、特定の契約の約定期日における SPV の支払債務のデフォルト確率と損失規模に対するムーディーズの評価を反映している。 d) 他の証券化商品の格付で考慮されるオペレーショナルリスクは、CIR においても考慮さ れる。詳細についてはムーディーズの関連リサーチを参照されたい。 e) スワップの CIR は、終了コストならびに約定支払いの両方に関係する(どちらの当事者 がデフォルトしたかは問わない)。 f) SPV のカウンターパーティの財務力が CIR に影響する場合がある。例えば、一部の取引 では、カウンターパーティのデフォルト事由により発生したスワップの終了コストは、SPV の支払順位においてスワップの約定支払いに劣後する。この問題は後述の「カウンター パーティとのリンク」のセクションでさらに検討する。 クロス・セクター格付手法:カウンターパーティ・インストルメント格付に対するムーディーズのアプローチ STRUCTURED FINANCE g) CIR は、スワップ・カウンターパーティの交代による市場価値の減少など、時価評価の変 動を理由としてカウンターパーティが被る損失を評価するものではない。CIR が評価する のは、関連契約における支払債務に関するカウンターパーティの期待損失のみである。 h) 「コア」債務以外の劣後支払いについては CIR の評価対象とならない。ここで言うコア債 務とは、流動性ファシリティの元利払いとスワップ契約の約定支払いおよび終了コストで ある。 i) スワップ契約や流動性ファシリティ契約における SPV の約定支払いが、格付を付与され たノートに対する支払いと同順位である場合、通常はそれらのノートに付与された格付が CIR の評価の起点となる。 スワップ契約 ムーディーズは、2 段階の手順を踏んで金利スワップおよび通貨スワップに CIR を付与する。 まず、カウンターパーティがデフォルトしないと想定した場合の期待損失を算出し、それをム ーディーズの理想化された期待損失率テーブルを用いて格付に変換する。次に、スワップ・カ ウンターパーティとのリンク度を評価し、必要に応じて CIR に上限を設定する。 カウンターパーティがデフォルトしないと想定した場合の期待損失 スワップ契約におけるSPVの支払債務と格付を付与されたノートに対する支払いが同順位で、 ノート償還時にスワップ契約が終了する場合、カウンターパーティの期待損失は通常、当該ノ ート保有者の期待損失と等しい。従って、CIRは通常、支払順位が等しいノートの格付と一致 する(次のセクションで述べるように、カウンターパーティとのリンクによる影響を受ける)。例外 として、支払順位が等しいノートの格付が、関連するスワップ契約に係るカウンターパーティと のリンクの影響を受けている場合、カウンターパーティの期待損失は通常、そのようなリンクが なかった場合に求められたであろう当該ノート保有者の期待損失と等しくなる 2。 スワップ契約におけるSPVの支払債務が格付を付与されたノートに対する支払いと同順位で はない場合、あるいは支払順位が等しいノートの償還後もスワップ契約が継続する可能性が ある場合、スワップ契約におけるSPVの債務(スワップの想定元本の決定方法 3を考慮し、金 利変動の可能性を想定したストレスを加える)と、SPVが利用できる想定キャッシュフロー(裏付 資産の想定パフォーマンスおよび利用可能なサポート・ファシリティを考慮する)を比較するこ とにより、カウンターパーティの期待損失を算出する 4。 3 FEBRUARY 26, 2015 2 “Approach to Assessing Swap Counterparties in Structured Finance Cash Flow Transactions (Moody's Investors Service, November 2013)"(ムーディーズ・ジャパン版「キャッシュフロー型証券化商品におけるスワップ・カウンターパーティを評価するアプ ローチ」2013 年 11 月)参照。 3 スワップの想定元本を決定する方法は様々である。例として、(1)ノートの残高を参照する(裏付資産のパフォーマンスに 基づき減額する場合としない場合がある)、(2)規定の償還スケジュールを参照する、(3)正常資産の額を参照する、など がある。支払順位が上位の「パススルー」型スワップ契約では、CIR は担保資産の質に左右されない。そのため、これら の契約に格付を付与する場合は、ケース・バイ・ケースのアプローチをとる。 4 その際に、同タイプの資産を裏付けとするノートに関連した格付手法や手順に含まれる関連要素を適用する場合がある。 これには、小規模なプールに関する格付手法と手順が含まれる。 クロス・セクター格付手法:カウンターパーティ・インストルメント格付に対するムーディーズのアプローチ STRUCTURED FINANCE カウンターパーティとのリンク デフォルトしたカウンターパーティに支払われるスワップ終了コストは通常、SPVの支払順位に おいてスワップの約定支払いに劣後する 5。このような劣後の可能性によって、CIRとカウンタ ーパーティの信用力にリンクが生じる。ムーディーズは、カウンターパーティの格付にノッチ調 整を加えた水準をCIRの上限とすることによって、このリンクをCIRに織り込む 6。調整ノッチ数 は通常+5 から-1 の範囲で、(1)カウンターパーティのデフォルト後、SPVによる支払順位が劣 後する終了コストの支払いが発生しない可能性を表す「確率アップリフト」、および(2)終了コス トの支払順位が劣後することでカウンターパーティに生じうる潜在的な損失の度合いを表す 「損失規模調整」を合計して算出する。 確率アップリフトは次に挙げる点を考慮して決定される。 » カウンターパーティはデフォルトする前にスワップ契約を譲渡するか? 証券化取引におけ るスワップ契約の大半は、カウンターパーティの格付が一定水準を下回った場合、当該カ ウンターパーティは別のカウンターパーティに権利及び義務を譲渡しなければならない。 ムーディーズは、カウンターパーティが大抵は譲渡義務を履行すると考えているため、こ のような交代トリガーがあれば終了コストの支払いが発生する可能性は低下する。交代トリ ガーを織り込むためのアップリフトのノッチ数(通常、最大 2 ノッチ)は、キャッシュフロー型 証券化商品におけるスワップ・カウンターパーティを評価するためのクロスセクター格付手 法に従って決定する 7。 » カウンターパーティのデフォルト時にスワップ契約は当該カウンターパーティにとってアウ ト・オブ・ザ・マネー(OTM)になるか? カウンターパーティのデフォルト時にスワップが当該 カウンターパーティにとって OTM となることが見込まれる場合、カウンターパーティは通 常 OTM スワップの終了コストの支払いを受ける権利を持たないため、1 ノッチの確率アッ プリフトが適用される可能性がある。カウンターパーティの格付が A3 以上であれば、ムー ディーズは一般に、スワップが現時点でカウンターパーティにとってイン・ザ・マネーとなっ ていても、このアップリフトを適用する。 » 契約上の劣後性が実施不可能となる可能性が高いか? 契約上の劣後性は通常、「フリッ プ条項」により規定される。これは、デフォルトしたカウンターパーティに対して負うスワップ 終了コスト全てを劣後とする条項である。裁判所がフリップ条項の強制を否決する可能性 が高い国・地域(米国など)にカウンターパーティが所在する場合、スワップ終了コストが 劣後する可能性は低くなる。ムーディーズは、1 ノッチの確率アップリフトを適用することに より、これを格付に織り込む。 損失規模調整は次に挙げる点を考慮して決定される。 » 4 FEBRUARY 26, 2015 SPVはスワップ契約終了と同時に代替スワップ契約を締結するか? デフォルトしたスワッ プにおいてSPVがOTMである場合、終了コストの劣後性が法的に確実であるケースを除 き、SPVが代替スワップ契約を締結するまで既存スワップを解約することはないとムーディ ーズは予想している。SPVは代替スワップ締結と同時に既存スワップを解約し、デフォルト 5 ウォーターフォールでスワップの終了コストが約定支払いと常に同順位とされていれば(カウンターパーティのデフォルト 後でも)、CIR はカウンターパーティの信用力とは完全に切り離される。 6 カウンターパーティの債務に保証が付されている場合、保証提供者の格付を参照して上限を設定する。スタンドバイ・ス ワップに関する取り決めに関しては、CIR は将来の交代カウンターパーティに支払われる可能性がある終了コストは考慮 しないため、スタンドバイ・スワップ提供者に支払われる可能性がある終了コストは考慮しない。従って、当初のスワップ提 供者に劣後する終了コストが支払われる可能性がない場合、CIR は当初のスワップ提供者またはスタンドバイ・スワップ の提供者の信用力とはリンクしない。逆に、スタンドバイ・スワップ提供者および/または当初スワップ提供者のデフォルト により、当初スワップ提供者に劣後する終了コストが支払われる場合、CIR はスタンドバイ・スワップ提供者と、該当する場 合は当初スワップ提供者の信用力にリンクする。 7 “Approach to Assessing Swap Counterparties in Structured Finance Cash Flow Transactions (Moody's Investors Service, November 2013)"(ムーディーズ・ジャパン版「キャッシュフロー型証券化商品におけるスワップ・カウンターパーティを評価するアプ ローチ」2013 年 11 月)参照。 クロス・セクター格付手法:カウンターパーティ・インストルメント格付に対するムーディーズのアプローチ STRUCTURED FINANCE したカウンターパーティに支払う終了コストの時価評価部分をカバーするために、新たな カウンターパーティからプレミアムの支払いを受ける 8。 逆に、終了コストの劣後性が法的に確実である場合、ムーディーズは、SPVが代替スワッ プ契約の締結を待たずにできるだけ速やかに既存スワップを解約すると予想している。既 存スワップの時価評価額が解約から代替スワップ締結までの期間に変動すれば、最終的 に支払われるプレミアムでは終了コストを全額カバーできなくなる可能性がある 9。さらに、 SPVが代替スワップを締結しない場合、SPVは交代に伴う手数料を受け取ることはない。 » 代替スワップのプレミアムはSPVのウォーターフォールを通過するか? 一部の取引では、 交代カウンターパーティからSPVが受け取るプレミアムは、SPVが支払わなくてはならない 終了コストの全額または一部として、SPVのウォーターフォール外でデフォルトしたカウン ターパーティに送金される。このような取引についてムーディーズは、終了コストのうち代 替スワップのプレミアムでカバーされる部分が全額支払われると想定する 10。 » カウンターパーティのデフォルトからスワップ終了までの期間に「未払額」が発生する。 ISDAマスター契約のセクション 2(a)(iii)によると、デフォルトしたカウンターパーティの契約 相手は、カウンターパーティがデフォルトしなかった場合に履行する必要のあった約定支 払いの履行を要求されない 11。 セクション 2(a)(iii)の規定により支払われない金額(未払額)は消滅しない。一般的に、ス ワップ終了時にSPVが支払う終了コストの時価評価部分と同順位の支払いとして加算され る 12。スワップ終了時に未払額の支払いが履行されない場合、ムーディーズはCIRを評価 する上で、これをデフォルトとみなす。 劣後する終了コストに関連した損失規模を評価する上で、これらの検討事項をどのように適用 するかを図表 2 に示す。 図表 2 劣後する終了コストの損失規模の評価 交代プレミアムが ウォーターフォール外 で支払われるか? 交代の前に 終了しない 終了コストの支払いは 確実に劣後するか あるいは 自動終了が適用されるか NO YES 交代の前に終了 損失規模調整 = – 1 ノッチ 未払額のみが 劣後 損失規模調整= 未払額と MTM 部分が劣後 損失規模調整= – 1 ノッチ YES NO 交代プレミアムが ウォーターフォール外 で支払われるか? 未払額と MTM 部分が劣後 NO YES 未払額と MTM の 変動にさらされる 部分が劣後 +1 ノッチ 損失規模調整= 0 ノッチ 上記の原則は、スワップ CIR のモニタリング時にも適用される。例えば、ムーディーズは、カウ ンターパーティがスワップ譲渡の義務を履行するかどうかをモニタリングする。この義務の不履 行は、劣後する終了コストが発生する可能性が当初の想定より高まったことを示唆しており、 CIR の格下げにつながる可能性がある。その一方で、カウンターパーティが交代する場合、そ 5 FEBRUARY 26, 2015 8 理論的には、代替スワップのプレミアムが既存スワップの終了コストを下回る可能性があるが、ムーディーズはこの可能性 を非常に低いと考えている。 9 カウンターパーティの破産時に自動終了するスワップにもこのリスクがある。 10 交代カウンターパーティから受け取るプレミアムは発行体のウォーターフォールに従い支払われるが、劣後する終了コス トの金額が終了コストとプレミアムとの差額に限定されている場合、ムーディーズはスワップ提供者とのリンク度を交代手 数料がウォーターフォール外で支払われるケースと等しいとみなす。 11 米国等の一部の国・地域では、セクション 2(a)(iii)の有効性が確実ではない。しかし、関連する国・地域でセクション 2(a)(iii)の無効性が確実でない限り、セクション 2(a)(iii)に依拠した SPV の未払いを、CIR の観点からはデフォルトとみな さない。 12 本レポートにおいて、未払額は SPV の終了コストの支払いと同順位であると想定する。しかし、理論上は支払順位が異 なることもあり得る。そのような場合はリンク度の評価を必要に応じて調整する。 クロス・セクター格付手法:カウンターパーティ・インストルメント格付に対するムーディーズのアプローチ STRUCTURED FINANCE のような交代義務の履行に伴う時価評価部分の損失は CIR に反映されない(SPV の債務と は無関係であるため)。 図表 3 スワップ CIR を付与するアプローチの例 次のような特徴を持つ仮想スワップ契約を想定する。 » 格付が Aaa (sf)のクラス A ノートと支払順位が等しい » 想定元本額がクラス A ノートの残高と連動 » フリップ条項あり » カウンターパーティの格付は A2 » 交代トリガーと関連条項により 2 ノッチのアップリフト » カウンターパーティが所在する国・地域ではフリップ条項が確実に法的な強制力を 持つ » 交代プレミアムはウォーターフォールを通過する ムーディーズはまず、カウンターパーティのデフォルトは発生しないと想定してカウンター パーティの期待損失を決定する。スワップの支払いはクラス A ノートと同順位であるため (かつ、クラス A ノートの償還時に想定元本額がゼロになる)、カウンターパーティの期待損 失はノートの期待損失と等しく、Aaa (sf) の格付に相応する水準となる。 次に、カウンターパーティとのリンク度を評価する。カウンターパーティがデフォルトすれ ば、カウンターパーティに支払われるスワップ終了コストは劣後する(フリップ条項による)。 すなわち、格付の上限は、カウンターパーティの格付に適切な調整を加えた水準となる。 調整ノッチ数は、確率アップリフトと損失規模調整を織り込むための調整ノッチ数の合計で ある。 このケースでは、確率アップリフトが+3(交代トリガーで 2 ノッチ、カウンターパーティデフォ ルト時にスワップがカウンターパーティにとって OTM となることが見込まれることで 1 ノッ チ)、損失規模調整が-1 (図表 2 参照)、これらを合計して調整ノッチ数は+2 となる。 従って、CIR はカウンターパーティの格付プラス 2 ノッチが上限となり、最終的な格付は Aa3 (sf)となる。 仮に、カウンターパーティの期待損失(カウンターパーティのデフォルトが発生しないと想 定した場合)が Aa3 (sf)以下の格付に相応する水準であったならば、CIR はカウンターパ ーティとのリンクの影響を受けない。 流動性ファシリティ 長期証券化商品に関わる流動性ファシリティと ABCP に関わる流動性ファシリティ 長期証券化商品に関わる流動性ファシリティは、キャッシュフローが一時的に中断した場合で も格付を付与されたノートの利払いを期日通り履行するための流動性を提供する。流動性補 完額の返済は通常、ウォーターフォールの上位に置かれる。流動性ファシリティの契約額は 資産クラスによって異なり、キャッシュフローの中断を発生させうる要因によっても異なる。しか し、いずれにせよ契約額は格付を付与されたノートの総額より小さい。 対照的に、ABCP 流動性ファシリティはバックストップ・ファシリティとして機能し、(1)いかなる理 由にせよ返済期日を迎えるコマーシャル・ペーパーの借り換えができない場合、および(2)資 6 FEBRUARY 26, 2015 クロス・セクター格付手法:カウンターパーティ・インストルメント格付に対するムーディーズのアプローチ STRUCTURED FINANCE 産と ABCP との返済期日にミスマッチが存在する場合、ABCP 投資家への返済原資として引 き出すことができる。そのため、ABCP 流動性ファシリティの契約額は通常、CP の額面および 発行体の支払順位において上位に位置するコストを 100%カバーできる金額に設定される。 その他の支払義務 流動性ファシリティ契約では多様な契約条項が規定されることが多く、それに基づいてカウン ターパーティが SPV に元本と利息以外の支払いを請求する可能性がある(例:グロスアップ条 項、補償条項、経費条項、追加コスト条項、等)。大半のケースでは、このような追加支払いが 発生する可能性やその金額を予想することは難しい。こうした支払いが流動性補完額の元利 払いと最低でも同順位にある場合、ムーディーズは流動性ファシリティに係る期待損失を評価 することができず、そのため CIR を付与することもできない可能性がある。しかし、そのような 支払いが流動性補完額の元利払いより劣後する場合は、それらを格付分析の対象から除外 し、流動性ファシリティに CIR を付与することが可能である。 期待損失の算出 SPV の流動性ファシリティに係る債務と長期格付を付与されたノートの支払順位が等しければ、 CIR は一般にノートの格付と一致する。しかし、この法則が常にあてはまるとは限らない。例え ば、クロージング時点で流動性ファシリティに係る債務と大半のシニアノートの支払順位が等 しかったとしても、シニアノートの大部分が償還された後にファシリティから資金を引き出し、他 のノートの支払いに充当することができる場合、CIR はノートの格付を下回る可能性がある。 流動性ファシリティのCIRが支払順位の等しいノートの長期格付と一致しない場合、ムーディ ーズは確率分布手法を用いて期待損失をモデル化する。具体的には、アセットの各デフォル トシナリオの発生確率で、損失を加重平均することによって流動性ファシリティにおいて発生 し得る期待損失を算出する(その際に関連する支払順位を考慮する) 13。 ここでは、流動性ファシリティに係る損失率は、契約額に対する、未払額(元本および利息)の 現在価値の割合として表される。流動性ファシリティ契約額のアモチ効果を捕捉するため、契 約額の減少は全て返済されたものとして扱う。また、契約額の未使用部分はファシリティから の引き出しが不可能になった時点で全額返済されたと想定する。 可能であれば、資金の引き出しの有無、時期および金額の評価をモデルに織り込む。しかし、 引き出しが行われる可能性が容易に予想できない状況(市場の混乱など)によって左右され る場合は通常、100%の確率で全額が引き出されると想定する 14。 流動性ファシリティの期待損失をCIRに変換するには、ファシリティの加重平均期間(WAL)を 決定する必要がある。ファシリティからの引き出しが行われる可能性を 100%と想定した場合 は通常、ファシリティがサポートを提供する、格付を付与されたノートと同様の方法でWALをモ デル化する。そうでない場合、ファシリティのWALは裏付資産のWALと等しいと想定する 15。ただ し、特定のクラスのノートの支払いのみに資金を引き出すことが可能であり、返済額の支払順 位が当該クラスのノートと等しい場合は、ファシリティのWALは当該ノートのWALと等しいと想 定する。 7 FEBRUARY 26, 2015 13 この点について、同タイプの資産を裏付けとするノートに関連した格付手法や手順に含まれる関連要素を適用する場合 がある。これには、小規模なプールに関する格付手法と手順が含まれる。 14 例えば、ABCP 流動性ファシリティの CIR を決定する際に、ムーディーズは通常、ABCP の発行による調達の代わりに流 動性ファシリティによって取引に直接資金が提供されたものとして、流動性ファシリティから既に全額が引き出されたと想 定する。 15 リボルビング期間がある場合は、それらを全て考慮する。 クロス・セクター格付手法:カウンターパーティ・インストルメント格付に対するムーディーズのアプローチ STRUCTURED FINANCE ムーディーズの関連リサーチ CIR は主に本格付手法に従って決定される。しかし、他の主要格付手法およびクロスセクタ ー格付手法も、一部の CIR の決定に用いられる場合がある。関連する可能性のあるリサーチ は、ムーディーズのウェブサイトから入手できる。 8 FEBRUARY 26, 2015 クロス・セクター格付手法:カウンターパーティ・インストルメント格付に対するムーディーズのアプローチ STRUCTURED FINANCE ムーディーズ・ジャパン株式会社 〒105-6220 東京都港区愛宕 2 丁目 5-1 愛宕グリーンヒルズ MORI タワー 20F Report Number: SF396106 (Japanese) SF359353 (English) 著作権表示(C)2015 年 Moody' s Corporation、Moody's Investors Service, Inc.、Moody’s Analytics, Inc. 並びに(又は)これらの者のライセンサー及び関連会社(以下、総称して「ムーディーズ」といい ます)。無断複写・転載を禁じます。 Moody's Investors Service, Inc.及び信用格付を行う関連会社(以下「MIS」といいます)により付与される信用格付は、事業体、与信契約、債務又は債務類似証券の相対的な将来の信用リス クについての、ムーディーズの現時点での意見です。ムーディーズが発行する信用格付及び調査刊行物(以下「ムーディーズの刊行物」といいます)は、事業体、与信契約、債務又は債務 類似証券の相対的な将来の信用リスクについてのムーディーズの現時点での意見を含むことがあります。ムーディーズは、信用リスクを、事業体が契約上・財務上の義務を期日に履行で きないリスク及びデフォルト事由が発生した場合に見込まれるあらゆる種類の財産的損失と定義しています。信用格付は、流動性リスク、市場価値リスク、価格変動性及びその他のリスク について言及するものではありません。信用格付及びムーディーズの刊行物に含まれているムーディーズの意見は、現在又は過去の事実を示すものではありません。ムーディーズの刊行 物はまた、定量的モデルに基づく信用リスクの評価及び Moody’s Analytics, Inc.が公表する関連意見又は解説を含むことがあります。信用格付及びムーディーズの刊行物は、投資又は財 務に関する助言を構成又は提供するものではありません。信用格付及びムーディーズの刊行物は特定の証券の購入、売却又は保有を推奨するものではありません。信用格付及びムー ディーズの刊行物はいずれも、特定の投資家にとっての投資の適切性について論評するものではありません。ムーディーズは、投資家が、相当の注意をもって、購入、保有又は売却を検 討する各証券について投資家自身で研究・評価するという期待及び理解の下で、信用格付を付与し、ムーディーズの刊行物を発行します。 ムーディーズの信用格付及びムーディーズの刊行物は、個人投資家の利用を意図しておらず、個人投資家が何らかの投資判断を行う際にムーディーズの信用格付及びムーディーズの刊 行物を考慮することは、慎重を欠く行為です。もし、疑問がある場合には、ご自身のフィナンシャル・アドバイザーその他の専門家にご相談することを推奨します。 ここに記載する情報はすべて、著作権法を含む法律により保護されており、いかなる者も、いかなる形式若しくは方法又は手段によっても、全部か一部かを問わずこれらの情報を、ムーディ ーズの事前の書面による同意なく、複製その他の方法により再製、リパッケージ、転送、譲渡、頒布、配布又は転売することはできず、また、これらの目的で再使用するために保管すること はできません。 ここに記載する情報は、すべてムーディーズが正確かつ信頼しうると考える情報源から入手したものです。しかし、人的及び機械的誤りが存在する可能性並びにその他の事情により、ムー ディーズはこれらの情報をいかなる種類の保証も付すことなく「現状有姿」で提供しています。ムーディーズは、信用格付を付与する際に用いる情報が十分な品質を有し、またその情報源が ムーディーズにとって信頼できると考えられるものであること(独立した第三者がこの情報源に該当する場合もあります)を確保するため、すべての必要な措置を講じています。しかし、ムー ディーズは監査を行う者ではなく、格付の過程で又はムーディーズの刊行物の作成に際して受領した情報の正確性及び有効性について常に独自に確認することはできません。 法律が許容する範囲において、ムーディーズ及びその取締役、役職員、従業員、代理人、代表者、ライセンサー及びサプライヤーは、いかなる者又は法人に対しても、ここに記載する情報 又は当該情報の使用若しくは使用が不可能であることに起因又は関連するあらゆる間接的、特別、二次的又は付随的な損失又は損害に対して、ムーディーズ又はその取締役、役職員、 従業員、代理人、代表者、ライセンサー又はサプライヤーのいずれかが事前に当該損失又は損害((a)現在若しくは将来の利益の喪失、又は(b)関連する金融商品が、ムーディーズが付与 する特定の信用格付の対象ではない場合に生じるあらゆる損失若しくは損害を含むがこれに限定されない)の可能性について助言を受けていた場合においても、責任を負いません。 法律が許容する範囲において、ムーディーズ及びその取締役、役職員、従業員、代理人、代表者、ライセンサー及びサプライヤーは、ここに記載する情報又は当該情報の使用若しくは使用 が不可能であることに起因又は関連していかなる者又は法人に生じたいかなる直接的又は補償的損失又は損害に対しても、それらがムーディーズ又はその取締役、役職員、従業員、代理 人、代表者、ライセンサー若しくはサプライヤーのうちいずれかの側の過失によるもの(但し、詐欺、故意による違反行為、又は、疑義を避けるために付言すると法により排除し得ない、その 他の種類の責任を除く)、あるいはそれらの者の支配力の範囲内外における偶発事象によるものである場合を含め、責任を負いません。 ここに記載される情報の一部を構成する格付、財務報告分析、予測及びその他の見解(もしあれば)は意見の表明であり、またそのようなものとしてのみ解釈されるべきものであり、これに よって事実を表明し、又は証券の購入、売却若しくは保有を推奨するものではありません。ここに記載する情報の各利用者は、購入、保有又は売却を検討する各証券について、自ら研究・ 評価しなければなりません。 ムーディーズは、いかなる形式又は方法によっても、これらの格付若しくはその他の意見又は情報の正確性、適時性、完全性、商品性及び特定の目的への適合性について、(明示的、黙 示的を問わず)いかなる保証も行っていません。 Moody's Corporation (以下「MCO」といいます)が全額出資する信用格付会社である Moody's Investors Service, Inc.は、同社が格付を行っている負債証券(社債、地方債、債券、手形及び CP を 含みます)及び優先株式の発行者の大部分が、Moody's Investors Service, Inc.が行う評価・格付サービスに対して、格付の付与に先立ち、1500 ドルから約 250 万ドルの手数料を Moody's Investors Service, Inc.に支払うことに同意していることを、ここに開示します。また、MCO 及び MIS は、MIS の格付及び格付過程の独立性を確保するための方針と手続を整備しています。MCO の取締役と格付対象会社との間、及び、MIS から格付を付与され、かつ MCO の株式の 5%以上を保有していることを SEC に公式に報告している会社間に存在し得る特定の利害関係に関す る情報は、ムーディーズのウェブサイト www.moodys.com 上に"Investor Relations-Corporate Governance-Director and Shareholder Affiliation Policy"という表題で毎年、掲載されます。 オーストラリアについてのみ:この文書のオーストラリアでの発行は、ムーディーズの関連会社である Moody's Investors Service Pty Limited ABN 61 003 399 657(オーストラリア金融サービス認可 番号 336969)及び(又は)Moody's Analytics Australia Pty Ltd ABN 94 105 136 972(オーストラリア金融サービス認可番号 383569)(該当する者)のオーストラリア金融サービス認可に基づき行わ れます。この文書は 2001 年会社法 761G 条の定める意味における「ホールセール顧客」のみへの提供を意図したものです。オーストラリア国内からこの文書に継続的にアクセスした場合、 貴殿は、ムーディーズに対して、貴殿が「ホールセール顧客」であるか又は「ホールセール顧客」の代表者としてこの文書にアクセスしていること、及び、貴殿又は貴殿が代表する法人が、直 接又は間接に、この文書又はその内容を 2001 年会社法 761G 条の定める意味における「リテール顧客」に配布しないことを表明したことになります。ムーディーズの信用格付は、発行者の 債務の信用力についての意見であり、発行者のエクイティ証券又はリテール顧客が取得可能なその他の形式の証券について意見を述べるものではありません。リテール顧客が、ムーディ ーズの信用格付に基づいて投資判断をするのは危険です。もし、疑問がある場合には、ご自身のフィナンシャル・アドバイザーその他の専門家に相談することを推奨します。 日本についてのみ:ムーディーズ・ジャパン株式会社(以下、「MJKK」といいます。)は、ムーディーズ・グループ・ジャパン合同会社(MCO の完全子会社である Moody’s Overseas Holdings Inc.の 完全子会社)の完全子会社である信用格付会社です。また、ムーディーズ SF ジャパン株式会社(以下、「MSFJ」といいます。)は、MJKK の完全子会社である信用格付会社です。MSFJ は、全 米で認知された統計的格付機関(以下、「NRSRO」といいます。)ではありません。したがって、MSFJ の信用格付は、NRSRO ではない者により付与された「NRSRO ではない信用格付」であり、 それゆえ、MSFJ の信用格付の対象となる債務は、米国法の下で一定の取扱を受けるための要件を満たしていません。MJKK 及び MSFJ は日本の金融庁に登録された信用格付業者であり、 登録番号はそれぞれ金融庁長官(格付)第 2 号及び第 3 号です。 MJKK 又は MSFJ(のうち該当する方)は、同社が格付を行っている負債証券(社債、地方債、債券、手形及び CP を含みます。)及び優先株式の発行者の大部分が、MJKK 又は MSFJ(のうち該 当する方)が行う評価・格付サービスに対して、格付の付与に先立ち、20 万円から約 3 億 5,000 万円の手数料を MJKK 又は MSFJ(のうち該当する方)に支払うことに同意していることを、ここ に開示します。 MJKK 及び MSFJ は、日本の規制上の要請を満たすための方針と手続も整備しています。 9 FEBRUARY 26, 2015 クロス・セクター格付手法:カウンターパーティ・インストルメント格付に対するムーディーズのアプローチ

© Copyright 2026