2014年12月30日 - 三井住友トラスト・アセットマネジメント

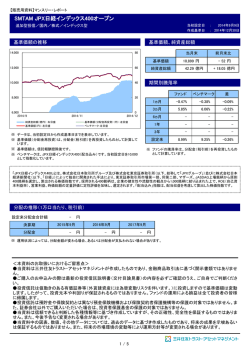

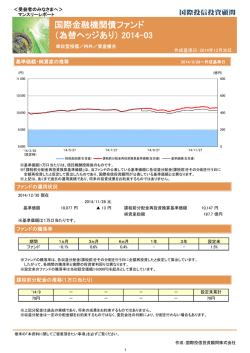

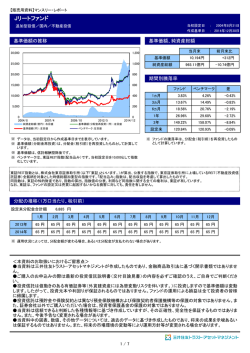

【販売用資料】マンスリー・レポート 日本株式SRIファンド 追加型投信/国内/株式 基準価額の推移 当初設定日 : 2006年6月12日 作成基準日 : 2014年12月30日 基準価額、純資産総額 14,000 90 12,000 75 10,000 60 8,000 45 6,000 30 4,000 15 当月末 基準価額 前月末比 7,853 円 純資産総額 -1円 42.33 億円 - 1.18 億円 期間別騰落率 ファンド 2,000 2006/6 2008/2 2009/11 2011/7 純資産総額(億円):右目盛 基準価額(円):左目盛 -0.01% -0.20% 0.19% 3ヵ月 4.94% 6.12% -1.18% 6ヵ月 13.47% 11.48% 1.99% 1年 8.24% 8.08% 0.16% 3年 108.58% 93.18% 15.40% 設定来 -8.52% -6.84% -1.68% 基準価額(分配金再投資)(円):左目盛 ベンチマーク:左目盛 ※ データは、当初設定日から作成基準日までを表示しています。 ※ 基準価額(分配金再投資)は、分配金(税引前)を再投資したものとして計算して います。 ※ 基準価額は、信託報酬控除後です。 ※ ベンチマークは、東証株価指数(TOPIX)です。当初設定日を10,000として指数化 しています。 差 1ヵ月 0 2014/12 2013/4 ベンチマーク ※ ファンドの騰落率は、分配金(税引前)を再投資したもの として計算しています。 東証株価指数(TOPIX)とは、株式会社東京証券取引所(以下「東証」)が算出、公表する指数で、東京証券取引所市場第一部に上場している内国普通 株式全銘柄を対象とした時価総額加重型の株価指数です。 同指数は、東証の知的財産であり、指数の算出、指数値の公表、利用など同指数に関する全ての権利は、東証が有しています。 なお、東証は、ファンドの設定又は売買に起因するいかなる損害に対しても、責任を有しません。 分配の推移(1万口当たり、税引前) 設定来分配金合計額 1,450 決算期 2012年6月 分配金 0 円 2013年6月 円 0 2014年6月 円 0 円 ※ 運用状況によっては、分配金額が変わる場合、あるいは分配金が支払われない場合があります。 個別銘柄が基準価額の変動に与えた影響度 (月間、概算) プラス要因銘柄 寄与額 マイナス要因銘柄 寄与額 前田建設工業 + 19 円 ソフトバンク - 17 円 ポーラ・オルビスホールディングス + 17 円 マツダ - 12 円 日東電工 + 14 円 ローム -9円 第一生命保険 + 12 円 日本碍子 -9円 オリエンタルランド + 8 円 伊藤忠商事 -7円 <本資料のお取扱いにおけるご留意点> ●当資料は三井住友トラスト・アセットマネジメントが作成したものであり、金融商品取引法に基づく開示書類ではありません。 ●ご購入のお申込みの際は最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。 ●投資信託は値動きのある有価証券等(外貨建資産には為替変動リスクを伴います。)に投資しますので基準価額は変動します。したがって、投資元本や利 回りが保証されるものではありません。ファンドの運用による損益は全て投資者の皆様に帰属します。 ●投資信託は預貯金や保険契約とは異なり預金保険機構および保険契約者保護機構等の保護の対象ではありません。また、証券会社以外でご購入いただ いた場合は、投資者保護基金の保護の対象ではありません。 ●当資料は信頼できると判断した各種情報等に基づき作成していますが、その正確性、完全性を保証するものではありません。また、今後予告なく変更され る場合があります。 ●当資料中の図表、数値、その他データについては、過去のデータに基づき作成したものであり、将来の成果を示唆あるいは保証するものではありません。 また、将来の市場環境の変動等により運用方針等が変更される場合があります。 1/7 【販売用資料】マンスリー・レポート 日本株式SRIファンド 追加型投信/国内/株式 資産の状況 ※ 当ページの数値はマザーファンドベースです。 資産内容 株式 97.05% 株式先物取引 2.36% 短期金融資産等 0.59% 合計 100.00% 組入上位10業種 業種 ファンド ベンチマーク 1 電気機器 14.16% 13.04% 2 輸送用機器 10.51% 11.99% 3 化学 7.52% 6.03% 4 銀行業 6.54% 9.05% 5 食料品 6.49% 3.97% 6 機械 6.33% 5.28% 7 建設業 5.67% 2.72% 8 小売業 5.48% 4.16% 9 情報・通信業 5.21% 6.73% 5.10% 2.97% 10 サービス業 ※ 対現物株式構成比です。 組入上位10銘柄 銘柄 業種 比率 1 富士重工業 輸送用機器 3.07% 2 トヨタ自動車 輸送用機器 2.83% 3 ローム 電気機器 2.74% 4 第一生命保険 保険業 2.58% 5 大和証券グループ本社 証券、商品先物取引業 2.48% 6 カルビー 食料品 2.37% 7 日東電工 化学 2.35% 8 ファーストリテイリング 小売業 2.25% 9 日本電産 電気機器 2.14% 10 マツダ 輸送用機器 2.10% ※ 対純資産総額比です。 組入銘柄数 : 90 <本資料のお取扱いにおけるご留意点>を必ずお読みください。 2/7 当初設定日 : 2006年6月12日 作成基準日 : 2014年12月30日 【販売用資料】マンスリー・レポート 日本株式SRIファンド 追加型投信/国内/株式 当初設定日 : 2006年6月12日 作成基準日 : 2014年12月30日 ファンドマネージャーのコメント 【市場動向】 国内株式市場は、原油安やロシア・ルーブルの急落などの外部要因が懸念され、不安定な値動きとなりました。 米国株式市場の上昇を受けて上旬は堅調に推移していた国内株式市場でしたが、原油価格の下落やロシア・ルーブルの急落を受けて、 世界景気の先行き不透明感が強まり、中旬にかけて下落しました。その後は原油安やルーブルの下落が一服したことに加え、FOMC(米 連邦公開市場委員会)後の声明文を好感して米国株式市場が史上最高値を更新したことから、国内株式市場も月末にかけて反発しまし たが、月中の下落分を取り戻すには至りませんでした。 〔主要指数の動き〕 日経平均株価 17,450.77円 (前月末比 ▲9.08円) 月間騰落率▲0.05% TOPIX(東証株価指数) 1,407.51ポイント(前月末比 ▲2.83ポイント)月間騰落率▲0.20% 【投資実績】 CSR(企業の社会的責任)への取り組みを通じて長期的に企業価値の向上が見込まれるSRIユニバース(投資候補)企業群の中から、中 期的にも市場の想定以上の業績が見込まれ、株価の上昇が期待できると判断した銘柄に投資しています。 12月は、製品を通じた野菜消費の促進支援など、食生活への貢献を経営理念としているキユーピー、マンション設計などにおいて環境配 慮の取り組みに注力している長谷工コーポレーションを新規に組み入れました。一方、株価上昇により割安感が薄れた大林組やマツダの ほか、業績面で懸念材料が見られた三井物産、伊藤忠テクノソリューションズなどを一部売却しました。 〔月間パフォーマンス〕 当月末の基準価額は前月末比でほぼ変わらずとなり、同期間のTOPIXの騰落率と同水準となりました。業種構成による影響もベンチマー クに対してほぼ中立でした。 【市場の見通し】 ギリシャを始めとする欧州情勢の不透明感や原油価格の大幅下落に対する警戒感から、株式市場は上値の重い展開となっています。 しかしながら日本企業においては、業績面で今来期ともに二桁を上回る業績の伸張が見込まれることに加え、アベノミクスにおける成長戦 略の中でもコーポレートガバナンス強化が重要な柱として位置付けられ、ROE(自己資本利益率)の引き上げなど日本企業の中期的な生 産性・収益性の向上に向けた取り組みが着実に進んでいます。 国内株式市場は、海外情勢を映した投資家のセンチメント悪化などにより一時的に不安定な値動きを余儀なくされる場面も想定されるも のの、業績上振れ観測や持続的な企業価値向上への期待を反映し、中期的に株価水準を切り上げていく展開が期待されます。 【今後の運用方針】 CSRに積極的に取り組んでいるSRIユニバース企業群の中から、企業のCSRに対する取り組みが業績面の成果として現れてきた銘柄や、 市場期待以上の業績の回復・伸長が見込まれる銘柄を重点的に組み入れていくとの基本方針に変更はありません。企業の決算結果を踏 まえ、為替動向に留意しながら、個別銘柄判断を行っていきます。 <本資料のお取扱いにおけるご留意点>を必ずお読みください。 3/7 【販売用資料】マンスリー・レポート 日本株式SRIファンド 追加型投信/国内/株式 当初設定日 : 2006年6月12日 作成基準日 : 2014年12月30日 組入上位銘柄のCSRプロファイル (出所:日本総合研究所) 富士重工業 中期経営計画「Motion-V(2011~2015年度)」で、コアの自動車部門「スバル」による「安全と愉しさ」の提供に注力している。安全対策で は、運転支援システム「EyeSight」機能搭載車が、米国・道路安全保険協会、欧州・ユーロNCAP、日本・国土交通省および自動車事故対 策機構から、それぞれ安全評価で最高評価を獲得、搭載車の拡充を進める。このほか「第5次環境ボランタリープラン(2012~2016年 度)」では、国内生産工場からの売上高あたりCO2排出量の2006年度比10%削減、ゼロエミッションの維持、リサイクル配慮設計の推進、 国内全販売特約店のエコアクション21認証維持に取り組んでいる。社会面では、シニアパートナー制度、シニアスタッフ制度により65歳ま での雇用継続に先行的に対応。 トヨタ自動車 2011年3月、持続的成長を実現するために企業の目指すべき方向性を示した「トヨタ グローバルビジョン」を発表。その実現に向け様々な 視点からのKPI(重要業績評価指標)を設定し、2012年度から実績データを開示するなど、積極的な情報開示を推進。交通事故を世界的 な社会的課題と認識し、交通死傷者ゼロを達成するための「統合安全コンセプト」を推進する。ハイブリッド車では、2014年9月に累計販 売台数700万台を突破(全世界)。販売台数の急拡大と合わせ、使用済みニッケル水素電池の世界初のリサイクルにも取り組む。一般財 団法人 トヨタ・モビリティ基金を設立し、「いい町・いい社会」に向けた社会貢献活動の充実を図る。2014年12月にセダンタイプの燃料電 池車を世界で初めて市販開始。 ローム 「製品品質の革新」と「経営品質の革新」の両面から、CSR経営に取り組む。「製品品質の革新」については、製品の開発・設計、生産、販 売に加えて、生産設備の設計・製造まで手がける「一貫体制」を活かし、製品の高機能化・省エネルギー化に貢献する製品の開発・提 供、ならびに社会の安全・安心に貢献するセンシングデバイスなどの開発・提供を通じて、顧客の社会的課題解決に貢献する姿勢を打ち 出す。「経営品質の革新」については、国内外の主要な各生産拠点にCSR推進委員会を組織し、グローバルなCSRマネジメント実施体制 を構築するとともに、ISO26000の中核課題を参照し、CSRに関する年度目標・計画の策定を通じて取り組みを推進している。 第一生命保険 2013-2015年度の新中期経営計画「Action D」では、Diversityを掲げ、女性社員活躍のためのポジティブアクションの推進に向けて、1. 従来主に事務・サポート業務に就いてきたエリア型社員の営業職務・営業支援業務への展開推進、2.指導的地位に占める女性割合の 拡大(課長相当職に占める女性の割合を、2016年度比20%以上)を明記。2014年4月には、新規管理職登用者のうち3割が女性を占め る。また、2011年より、保育所入所待機児童問題の解消に向けて、保育所運営会社である(株)JPホールディングスならびに(株)ポピン ズと連携し、全国に保有する不動産物件を活かし、保育所誘致に取り組んでいる。2014年7月末時点で10ヵ所の保育所を誘致・開園して いる。 大和証券グループ本社 同社グループでは、1.金融機能を活用して持続可能な社会に貢献する、2.健全な金融・資本市場を発展させ次の世代につなげる、の2 つをCSR重要課題に位置付けている。社会的課題に対して解決を図る用途に資金を利用する債券であるインパクト・インベストメント債券 を国内でいち早く販売し、国内累計販売額のシェアは約6割に上る。また、女性の活躍支援にも取り組んでおり、女性役員は同社グルー プの取締役・執行役の2名を含め、グループ全体では6名を登用。女性管理職も年々増加しており、10年前に比べて約2倍以上(2.2%から 5.4%)に増加。男女共に多様な働き方ができる職場環境の実現をめざし、2012年度からは、仕事と家庭の両立支援に関するアンケート を全従業員に実施し、全ての従業員が働きやすい環境の整備を目指す。 ファンドマネージャーによる個別銘柄紹介 【ローム】 ~変革(イノベーション)に積極的です~ 同社は「省エネ」「小型化」「安全」「快適」などをキーワードに多くの電子部品を作っている会社で、それらの部品はテレビやデジカメ、スマートフォンなど 様々な用途に使われています。 特に注目しているのが自動車分野に対する取り組みです。自動車の『電装化』という話をご存知でしょうか。自動車は人々にとって大変便利なものです が、反面、エネルギーを大量に消費したり、二酸化炭素や窒素化合物などを排出して環境に悪影響を与えたり(環境的側面)、交通事故を引き起こしたり (社会的側面)するなど、負の側面もあります。自動車業界は省エネとしての燃費向上だけでなく、こうした環境的側面や社会的側面の問題を解決すべく 自動車の『電装化』に取り組んでいます。電気自動車や水素自動車、アイドリングストップ機能などは環境的側面を解決するために開発されましたし、自 動ブレーキ機能は社会的側面を解決するために開発されました。以前ご紹介した富士重工業の運転支援システム『アイサイト』も社会的側面で評価を高 めています。そして環境的側面・社会的側面の問題を解決するための究極の変革(イノベーション)として「完全自動運転」を目指した自動車の開発がいく つものメーカーでなされているそうですが、電子部品業界ではこれまで比較的縁の薄かった自動車の部品の分野においても『電装化』のため、電子部品 の重要性が益々増しているのです。 そうした時代の流れの中で同社はいち早く変革(イノベーション)*に取り組み、温度特性や耐振性など高レベルの品質が求められる自動車用電子部品分 野において『情報系(カーナビなど)』→『ボディ(LEDランプなど)制御』→『パワートレイン(エンジンなど)制御』→『安全装置系(電動パワステなど)』へと 着々と市場領域を拡大しています。また同社は新材料(SiC/シリコンカーバイド)を積極的に取り入れることで、高効率化・小型化をブレイクスルーする新 デバイスの開発に取り組んでいます。難易度の高いこれらの新素材は現状限られたプレーヤーでしか生産できておらず、変革(イノベーション)に積極的 な同社が優位な状況となっているのです。 *急変するビジネスモデルの変化を学び、創造的発想を生み出せる社員を育成することを目的として定期的に「イノベーション勉強会」を開催しています。 2013年度は計5回開催し、延べ1,341名の社員が参加しました。 <本資料のお取扱いにおけるご留意点>を必ずお読みください。 4/7 【販売用資料】マンスリー・レポート 日本株式SRIファンド 追加型投信/国内/株式 当初設定日 : 2006年6月12日 作成基準日 : 2014年12月30日 【ご参考】CSRを巡る動き (出所:日本総合研究所) <企業の女性活躍支援の推進と投資家からの関心喚起の実現> 政府は、2020年までの主なKPI(成果目標)として、指導的地位に占める女性の割合を2020年までに少なくとも30%程度、25~44歳の女性 就業率を73%にすることを目標に掲げています。その目標を達成するため、政府が行う女性の施策の中には、経済産業省と東京証券取 引所が共同で行う「なでしこ銘柄」をはじめとし、女性の活躍支援策やその情報開示に優れた企業を表彰する取り組みなどが含まれてい ます。このような取り組みは、女性の活躍支援に取り組む企業への株式投資に対する投資家の関心喚起を促し、投資家からの株式購入 を期待した企業が女性の活躍支援策やその情報開示を推進していく、という好循環につながると考えられています。その好循環が生まれ ることによって、日本の上場企業全体の女性活躍支援が推進されることが期待されています。 日本総合研究所では、CSR報告書などの開示情報を対象に、東証一部上場企業における女性管理職・役員の情報に関する開示状況を 調査したところ、女性管理職・役員の存在を開示している企業は、2012年度時点では183社でしたが、2013年度は384社となり、約2倍に増 えています。また、女性管理職比率や女性登用に関する目標の有無・内容といった情報を掲載している、内閣府の女性活躍「見える化」サ イトでは、2014年12月時点で上場企業1,232社の情報が開示されています。企業の女性活躍支援に関する情報開示が推進されている状 況がうかがえます。 一方、女性活躍を進める企業に投資しようとする関心は大きくなっているでしょうか。年金シニアプラン総合研究機構(2013)「ESG投資に 関する運用会社アンケート結果」によれば、機関投資家が現在提供している運用戦略(アクティブ戦略)において、企業評価や投資判断を 行う際に重視しているESG情報として、「人材の育成(若手・女性・高齢者)」と回答した機関投資家の割合は8%です。経済広報センター (2013)「第17回 生活者の“企業観”に関する調査報告書」によれば、女性の活躍に対する企業メリットとして、「株価や業績に影響を与え る」と回答した一般生活者の割合は3%です。機関投資家や一般生活者において、女性活躍支援に取り組む企業への投資については非 常に関心が低いことがうかがえます。関心が低い理由としては、女性の活躍支援が業績や株価などの企業の価値向上に寄与するという 認識が低いことが背景にあると考えられます。 女性活躍支援に取り組みを進め、その情報を開示した企業が、投資家から関心を持ってもらうためには、投資家向けの媒体で、投資家に とって関心の高い内容を開示に加えていくことが必要だと考えます。ある大手食品メーカーでは、結婚・出産後の女性の定着率が向上し、 工場でも時短勤務者が増加したため、時間内に終わる仕事がない現状を改善するために、ライン製造できない詰め合せ商品をつくること を時短勤務者が経営委員会に提案して実現し、時短勤務の女性従業員の生産性を上げることに成功しました。この事例は、CSR報告書 だけではなく、投資家向けの媒体でも一部紹介をし、自社の女性活躍支援が企業価値の向上に寄与していることを開示しています。 企業の女性活躍支援に関する情報開示は増えていますが、その内容の多くは、女性の登用に向けた制度や女性管理職比率、仕事と家 庭両立支援制度の取り組みが中心となっています。投資家の関心を喚起させるためには、投資家向けの媒体で、現在実施している自社 の女性活躍支援策が、実際に企業価値の向上に向けて、どのように寄与しているか、具体的事例を情報開示していくことが有効な取り組 みの1つだと考えます。企業側にとっても、そのような情報開示を意識することが、自社の女性活躍支援の取り組みを行う目的や意義を見 直す格好の契機になるのではないでしょうか。 <本資料のお取扱いにおけるご留意点>を必ずお読みください。 5/7 【販売用資料】マンスリー・レポート 日本株式SRIファンド 追加型投信/国内/株式 当初設定日 : 2006年6月12日 作成基準日 : 2014年12月30日 ファンドの特色 1. CSR(企業の社会的責任)を積極的に果たす企業に投資します。 2. 東証株価指数(TOPIX)を中長期的に上回る投資成果を目指します。 3. 充実した調査・分析体制により、投資銘柄を厳選します。 投資リスク 《基準価額の変動要因》 ● ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。 従って、投資者の皆様の投資元本は保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割 り込むことがあります。 ● 信託財産に生じた利益及び損失は、全て投資者の皆様に帰属します。 ● 投資信託は預貯金と異なります。 【株価変動リスク】 株価は、発行者の業績、経営・財務状況の変化及びそれらに関する外部評価の変化や国内外の経済情勢等により変動します。株価が 下落した場合は、基準価額の下落要因となります。 【信用リスク】 有価証券の発行体が財政難、経営不振、その他の理由により、利払い、償還金、借入金等をあらかじめ決められた条件で支払うことが できなくなった場合、又はそれが予想される場合には、有価証券の価格は下落し、基準価額の下落要因となる可能性があります。 ※ 基準価額の変動要因は上記に限定されるものではありません。 《その他の留意点》 ● 分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価 額は下がります。 分配金は、計算期間中に発生した収益(経費控除後の配当等収益及び評価益を含む売買益)を超えて支払われる場合があります。 その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間にお けるファンドの収益率を示すものではありません。 投資者のファンドの購入価額によっては、分配金の一部又は全部が、実質的には元本の一部払戻しに相当する場合があります。 ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。 ● ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。 ■投資信託に関する留意事項 ◆ 投資信託は預金・貯金ではありません。 ◆ 日本郵便株式会社は、株式会社ゆうちょ銀行から委託を受けて、投資信託の申込みの媒介(金融商品仲介行為)を行います。日本 郵便株式会社は金融商品仲介行為に関して、株式会社ゆうちょ銀行の代理権を有していないとともに、お客さまから金銭もしくは有価証 券をお預かりしません。 ◆ 当資料は金融商品取引法に基づく開示書類ではありません。取得の申し込みにあたっては、投資信託説明書(交付目論見書)をお 渡ししますので必ず内容をご確認のうえご自身でご判断ください。 ◆ 投資信託説明書(交付目論見書)はゆうちょ銀行各店または投資信託取扱郵便局の投資信託窓口にて用意しております。ただし、イ ンターネットのみでお取り扱いをするファンドの投資信託説明書(交付目論見書)は投資信託窓口にはご用意しておりません。ゆうちょ銀 行Webサイトからダウンロードいただくか、投資信託コールセンターにお電話で、ご請求ください。 <本資料のお取扱いにおけるご留意点>を必ずお読みください。 6/7 【販売用資料】マンスリー・レポート 日本株式SRIファンド 追加型投信/国内/株式 当初設定日 : 2006年6月12日 作成基準日 : 2014年12月30日 お申込みメモ 購 購 入 入 単 価 位 ・・・ 販売会社が定める単位とします。詳しくは販売会社にお問い合わせください。 額 ・・・ 購入申込受付日の基準価額とします。 (基準価額は1万口当たりで表示しています。) 換 金 単 位 ・・・ 販売会社が定める単位とします。詳しくは販売会社にお問い合わせください。 換 金 価 額 ・・・ 換金申込受付日の基準価額から信託財産留保額を差し引いた価額とします。 換 金 代 金 ・・・ 原則として、換金申込受付日から起算して4営業日目からお支払いします。 申 込 締 切 時 間 ・・・ 原則として、販売会社の営業日の午後3時までとします。 換 金 制 限 ・・・ ファンドの規模及び商品性格などに基づき、運用上の支障をきたさないようにするため、大口の換金には受 付時間及び金額の制限を行う場合があります。詳しくは販売会社にお問い合わせください。 購入・換金申込受付 ・・・ 取引所における取引の停止、その他やむを得ない事情があるときは、購入・換金のお申込みの受付を中止す の中止及び取消し ること、及びすでに受け付けた購入・換金のお申込みの受付を取り消す場合があります。 信 託 期 間 ・・・ 無期限(2006年6月12日設定) 繰 上 償 還 ・・・ 次のいずれかの場合には、委託会社は、事前に受益者の意向を確認し、受託会社と合意のうえ、信託契約を 解約し、信託を終了(繰上償還)させることができます。 ・受益権の口数が5億口を下回ることとなった場合 ・ファンドを償還することが受益者のために有利であると認める場合 ・やむを得ない事情が発生した場合 決 算 日 ・・・ 毎年6月9日(休業日の場合は翌営業日)です。 収 益 分 配 ・・・ 年1回、毎決算時に原則として収益分配を行う方針です。 課 税 関 係 ・・・ 課税上は株式投資信託として取り扱われます。 公募株式投資信託は税法上、少額投資非課税制度の適用対象です。 なお、配当控除あるいは益金不算入制度の適用が可能です。 ファンドの費用 《投資者が直接的に負担する費用》 ■ 購入時手数料 購入申込受付日の基準価額に3.24%(税抜 3.0%)を上限として販売会社が定める率を乗じて得た額とします。詳しくは販売会社に お問い合わせください。 ■ 信託財産留保額 換金申込受付日の基準価額に0.3%の率を乗じて得た額を、換金時にご負担いただきます。 《投資者が信託財産で間接的に負担する費用》 ■ 運用管理費用(信託報酬) 純資産総額に対して年率1.728%(税抜1.6%) ■ その他の費用・手数料 監査費用、有価証券の売買・保管、信託事務に係る諸費用等をその都度(監査費用は日々)、ファンドが負担します。これらの費用は、 運用状況等により変動するなどの理由により、事前に料率、上限額等を示すことができません。 ※ 上記の手数料等の合計額については、保有期間等に応じて異なりますので、上限額等を事前に示すことができません。 ※ 詳しくは投資信託説明書(交付目論見書)の「お申込みメモ」、「ファンドの費用・税金」をご覧ください。 販売会社 [登録金融機関(販売取扱会社)] 株式会社ゆうちょ銀行 関東財務局長(登金)第611号 [加入協会]日本証券業協会 委託会社・その他の関係法人の概要 [金融商品仲介業者] 日本郵便株式会社 関東財務局長(金仲)第325号 ■ 委託会社 三井住友トラスト・アセットマネジメント株式会社 (ファンドの運用の指図を行う者) 金融商品取引業者 関東財務局長(金商)第347号 加 入 協 会 : 一般社団法人投資信託協会 一般社団法人日本投資顧問業協会 ホームページ: 【PCサイト】 http://www.smtam.jp/ 【モバイルサイト】 http://m.smtam.jp/ フリーダイヤル: 0120-668001 受付時間 9:00~17:00 [土日・祝日等は除く] ■ 受託会社: 三井住友信託銀行株式会社 (ファンドの財産の保管及び管理を行う者) <本資料のお取扱いにおけるご留意点>を必ずお読みください。 7/7

© Copyright 2026