シナプス(Synapse) - 三井住友アセットマネジメント

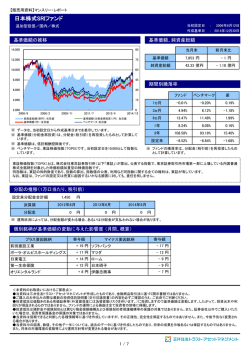

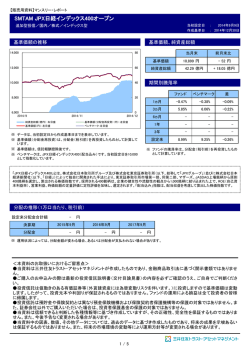

マンスリー・レポート(販売用資料) 8枚組の1枚目です 作成基準日: 平成26年12月30日 シナプス(Synapse) 【投信協会商品分類】 追加型投信/内外/株式 基準価額および純資産総額 # 基準価額の推移(円) ファンド設定日 H11.5.28 前月比 基準価額(円) 5,922 -41 純資産総額(百万円) 3,728 -100 ※基準価額は1口当たりの金額です。 基準価額(分割調整後) 税引前分配金再投資基準価額(分割調整後) 参考指数(TOPIX(東証株価指数)) 25,000 20,000 騰落率(税引前分配金再投資) 基準日 30,000 基準価額 ファンド 参考指数 1ヶ月 H26.11.28 -0.7% -0.2% 3ヶ月 H26.9.30 4.9% 6.1% 6ヶ月 H26.6.30 12.1% 11.5% 1年 H25.12.30 7.9% 8.1% 3年 H23.12.30 101.8% 93.2% 設定来 H11.5.28 -11.2% 8.1% ※ファンドの騰落率は、支払済み収益分配金(税引前)を再投 資した場合の数値です。上記騰落率は、実際の投資家利回りと は異なります。 ※参考指数はTOPIX(東証株価指数)を指します。 15,000 10,000 5,000 0 H11.5.28 H14.5.28 H17.5.28 H20.5.28 H23.5.28 H26.5.28 ■基準価額は、信託報酬控除後です。当ファンドの信託報酬は年率1.60%+消費税です。 ■参考指数については、ファンド設定日前日を10000とした指数を使用しております。 ■当ファンドはH12.3.1に1:1.5の割合で分割を行なっております。 ■上記グラフは過去の実績を示したものであり将来の成果をお約束するものではありません。 ■参考指数(TOPIX(東証株価指数))は、株式会社東京証券取引所が公表する指数であり、その指数に 関する著作権、知的財産権、その他一切の権利は株式会社東京証券取引所に帰属します。また、当ファン ドを同社が保証するものではありません。 ※各項目の比率は、注記がある場合を除き全て当ファンドの純資産を100%として計算した値です。各資産にはそれに準ずる投資証券等が含まれることがあります。 資産構成 純資産の推移(億円) 組入上位5ヶ国 1 日本 前月比 国内株式 98.9% 0.1% 外国株式** 0.0% 0.0% 先物等 0.0% 0.0% 現金等 1.1% -0.1% 100.0% 0.0% 合計 **為替評価損益が含まれています。 為替ヘッジ比率 0.0% ※為替予約の邦貨換算を外貨建資産の邦 貨換算額で除して算出しています。原則、 フルヘッジを行なっております。 最近の分配実績(税引前)(円) 期 決算日 組入上位5業種(国内) 分配金 組入上位5業種(外国) 1 電気機器 16.8% 0 2 輸送用機器 12.3% 第13期 H24.3.22 0 3 銀行業 10.3% 第14期 H25.3.22 0 4 医薬品 5.5% 第15期 H26.3.24 0 5 情報・通信業 5.4% 第1~12期累計 設定来累計 0 ※東証33業種 ※分配金は1口当たりの金額です。 ※上記は過去の実績であり、将来の分 配をお約束するものではありません。 ※このレポートの最終ページにある「当資料のご利用にあたっての注意事項」を必ずご覧下さい。 ※MSCI24業種 98.9% マンスリー・レポート(販売用資料) 8枚組の2枚目です 作成基準日: 平成26年12月30日 シナプス(Synapse) 【投信協会商品分類】 追加型投信/内外/株式 組入上位10銘柄 (組入銘柄数 62) 銘柄名 投資国 業種 比率 1 トヨタ自動車 日本 輸送用機器 6.3% 2 三菱UFJフィナンシャル・グループ 日本 銀行業 2.8% 3 三井住友フィナンシャルグループ 日本 銀行業 2.5% 4 三菱電機 日本 電気機器 2.3% 5 日本電産 日本 電気機器 2.1% 6 日本電気 日本 電気機器 2.1% 7 SMC 日本 機械 2.1% 8 KDDI 日本 情報・通信業 2.0% 9 エヌ・ティ・ティ・データ 日本 情報・通信業 2.0% 日本 陸運業 2.0% 10 東日本旅客鉄道 ※国内株式:東証33業種、外国株式:MSCI24業種 基準価額の変動要因(月間)(円) 国内株式 -32 外国株式 0 分配金 0 信託報酬等 合計 ※下記数値は、簡便法により月間の基準価額の変動額を主な要因に分解したもので概算値です。 銘柄別 上位5銘柄 -9 -41 ※外国株式には為替の変動要因が含まれます。 下位5銘柄 1 トヨタ自動車 12 1 中外製薬 -9 2 大成建設 10 2 富士電機 -7 3 前田建設工業 8 3 日本電気 -7 4 花王 7 4 リクルートホールディングス -7 5 オリエンタルランド 6 5 パナソニック -7 組入上位10銘柄の推移 今月 1 トヨタ自動車 3ヶ月前 6.3% 2 三菱UFJフィナンシャル・グループ 2.8% 3 三井住友フィナンシャルグループ 2.5% 4 三菱電機 2.3% 6ヶ月前 4.2% 1 トヨタ自動車 4.3% 2 日本電信電話 3.0% 2 三菱UFJフィナンシャル・グループ 3.5% 3 三菱UFJフィナンシャル・グループ 2.9% 3 日本電信電話 3.0% 4 三井住友フィナンシャルグループ 2.6% 4 三井住友フィナンシャルグループ 2.7% 1 トヨタ自動車 5 日本電産 2.1% 5 三菱電機 2.4% 5 みずほフィナンシャルグループ 2.2% 6 日本電気 2.1% 6 キーエンス 2.3% 6 デンソー 2.2% 7 SMC 2.1% 7 中外製薬 2.3% 7 キーエンス 2.2% 8 KDDI 2.0% 8 三菱重工業 2.3% 8 三井不動産 2.2% 9 エヌ・ティ・ティ・データ 2.0% 9 ブリヂストン 2.2% 9 日本電気 2.1% 2.1% 10 大成建設 2.0% 10 東日本旅客鉄道 2.0% 10 日本電産 ※このレポートの最終ページにある「当資料のご利用にあたっての注意事項」を必ずご覧下さい。 マンスリー・レポート(販売用資料) 8枚組の3枚目です 作成基準日: 平成26年12月30日 シナプス(Synapse) 【投信協会商品分類】 追加型投信/内外/株式 ファンドマネージャーコメント <市場動向> TOPIX(東証株価指数)は月間で0.20%の下落となりました。 上旬は、円安進行や衆院選での与党圧勝期待から上昇しましたが、中旬には原油価格の急落を受け、世界的なリスク・オフ(リスク回避)の動 きとなり株価は急落しました。その後、株価は円安や米株高を背景にいったん持ち直したものの、月末にかけて再び下落に転じました。 業種別では、これまでの下落の反動もあり鉱業や石油・石炭製品、および保険業などが上昇する一方、情報・通信業、その他金融業、食料品 などが下落しました。 <運用経過> 12月は、短期:中立、中期:積極のスタンスとし、外需、内需とも景気敏感セクターに注目することを基本に臨みました。具体的な投資行動として、 12月において新規に買い付けた銘柄は七十七銀行、ジャフコ、テルモ等で、全額売却した銘柄はコムシスホールディングス、関西電力、スタン レー電気等でした。12月月間のポートフォリオのパフォーマンスを業種別に見ると、大成建設、前田建設工業、ショーボンドホールディングス等の 株価上昇が寄与した建設業、トヨタ自動車、富士重工業、ケーヒン等の株価上昇が寄与した輸送用機器、花王の株価上昇が寄与した化学など が基準価額に対してプラス寄与となった一方、富士電機、日本電気、パナソニック等の株価下落の影響を受けた電気機器、三菱UFJフィナンシャ ル・グループ、りそなホールディングス、三井住友フィナンシャルグループ等の株価下落の影響を受けた銀行業、中外製薬、参天製薬、塩野義製 薬等の株価下落の影響を受けた医薬品などが基準価額に対してマイナス寄与となりました。 <今後の見通し> (市場見通し) 国内景気は、足元で輸出や生産が回復傾向を示していることや、10月に実施された追加金融緩和や消費増税の先送りも下支えとなり、現時点 を底に緩やかに回復すると考えています。株式市場は原油価格急落による新興国、資源国への悪影響や欧州でのデフレ懸念など海外要因か ら短期調整が継続する可能性があるものの、円安基調や10-12月期決算での業績改善期待などを背景に中期的な上昇基調は維持されると予 想しています。 (注目点) ①消費増税の先送りの影響 内閣府が発表した7-9月期のGDP(国内総生産)は前期比年率で1.9%減と、2四半期連続のマイナス成長となりました。市場では2%程度の成 長率が見込まれていましたが、結果は期待を大きく下回る内容となり消費税の再増税延期が決定されました。増税の時期が先送りされたことで、 今後、政策面からは金融緩和との組み合わせにより景気の押し上げ効果が期待されます。なお、再増税の先送りに伴い財政再建に対する信任 が低下することがリスクとなりますが、安倍首相は2017年4月の消費税再増税にあたって景気悪化時に増税を停止する余地を認める「景気条 項」を削除することや2020年度までに基礎的財政収支を黒字化する目標を達成するための計画を2015年夏までに作ることなど財政再建にも配 慮する旨を表明しており、財政再建に関しては今後の具体的な取り組みを見極める必要があると考えています。 ②衆議院選挙後の経済運営 12月に行われた衆議院選挙で与党は3分の2超の議席を獲得し予想以上の勝利をおさめ、今後最大4年間にわたり安定した政権運営が可能に なる見通しとなりました。今後、安倍政権にとって残された政策課題を実現する上で、今年4月に行われる統一地方選挙及び来年に予定されてい る参議院選挙での勝利が重要となりますが、このために次の消費増税の時期である2017年4月までにデフレ脱却の道筋を堅固なものにする必 要があります。少なくとも参議院選挙までの期間においては金融、財政両面で景気拡張的な政策がとられることが見込まれます。 ③米国景気の回復 米国景気の緩やかな拡大を見込んでおり、米国に牽引される形で世界景気の回復は持続すると考えています。米国では年央以降の利上げも 視野に入っており、今後、米国の景気指標の好調が続けば日本との金融政策の方向性の違いから円安基調が続くと予想されます。欧州や中国 の景気が力強さを欠いている点や原油価格急落に伴う米国景気への短期的な悪影響には留意が必要ですが、米国景気の回復と円安傾向は 持続されると見込んでおり、これらは日本株市場の中期的な上昇を支える重要な要因になると考えています。 (投資戦略) 短期:中立、中期:積極のスタンスを基本に対応します。外需、内需とも景気敏感セクターに注目したポートフォリオ構築を基本とします。内需及 び外需のバランスについては海外景気の回復や中期的な円安傾向を想定しており、基本的には外需に比重をかけた形で対応します。外需に関 しては、コモディティ(商品)関連銘柄へのエクスポージャーは抑制し、産業用電気機器、電子部品などに注目し、国際競争力を有した銘柄中心 に組み入れを行います。一方、内需に関しては引き続き安定的な需要が見込まれる建設業などインフラ関連に注目します。なお、金融に関して は銀行を中心に割安との判断は変わらないものの長期金利が想定以上のペースで低下していることから中立的なスタンスで臨みます。 ※このレポートの最終ページにある「当資料のご利用にあたっての注意事項」を必ずご覧下さい。 マンスリー・レポート(販売用資料) 8枚組の4枚目です 作成基準日: 平成26年12月30日 シナプス(Synapse) 【投信協会商品分類】 追加型投信/内外/株式 【ファンドの目的・特色】 <ファンドの目的> わが国の取引所に上場(これに準ずるものを含みます。)している株式を主要投資対象とし、信託財産の積極的な成長を目指して運用を行います。 <ファンドの特色> 1 ファンド・マネージャーが「株主になりたい」企業の株式に投資します。 「未来に夢が描ける企業」すなわち、「財務諸表の分析からだけでは判断できない10年から20年といった長期的視点で将来像の描ける企業」を投資対 象企業とし、以下のような特徴を有する企業を発掘します。 ・「株主として企業を所有することに満足感、幸福感をもてる企業」 ・「経営者の示すビジョンに賛同できる企業」 ・「経営者が『会社は株主のもの』と理解している企業」 2 多面的に「ボトム・アップ・アプローチ」「マクロ分析」を実践し、「シナプス効果※」を追求します。 ・企業取材は、日本国内の企業に限定せず、海外企業についても行います。 ・海外出張の際は、海外企業動向調査は当然のことながら、海外企業から見た日本企業の評価をヒアリングし、日本国内株式投資に活かします。 ・「他社動向」「業界動向」を評価するため、委託会社では過去に行ってきた取材により構築した「人的ネットワーク」から多くの情報を収集します。これ が、「シナプス効果」を生み出すエンジンとして機能しており、これまで培ってきた情報収集ノウハウは社内に蓄積されています。 ・投資対象企業の情報ならびにマクロ分析を総合的に判断します。 ※シナプスとは脳神経細胞と脳神経細胞を連絡する、神経系で最も重要な機能を保有するとされる場所のことです。当ファンドでは「シナプス効果」を 「情報と企業の結びつきから投資対象候補を発掘すること」と定義します。 3 わが国の取引所に上場(これに準ずるものを含みます)している株式を主要投資対象とします。状況によって海外企業の株式組入れを行うことがあり ます。 ・海外企業の株式を組み入れる場合の収益の源泉は「キャピタルゲイン」に求めます。 ・外貨建資産への投資は純資産総額の30%以下とし、原則として対円で為替ヘッジします。 4 実質の株式組入比率を機動的に変更することがあります。 ・株式市場の市場環境によって株価に急激な変化が生じると想定される際には、株価指数先物取引等を利用して、実質の株式組入比率を機動的に 変更することがあります。 ※資金動向、市況動向等によっては、上記のような運用ができない場合があります。 ※このレポートの最終ページにある「当資料のご利用にあたっての注意事項」を必ずご覧下さい。 マンスリー・レポート(販売用資料) 8枚組の5枚目です 作成基準日: 平成26年12月30日 シナプス(Synapse) 【投信協会商品分類】 追加型投信/内外/株式 【投資リスク】 <基準価額の変動要因> ファンドは、主に内外の株式を投資対象としています。ファンドの基準価額は、組み入れた株式の値動き、当該発行者の経営・財務状況の変化、為替相場の 変動等の影響により上下します。基準価額の下落により損失を被り、投資元本を割り込むことがあります。 運用の結果としてファンドに生じた利益および損失は、すべて受益者に帰属します。したがって、ファンドは預貯金とは異なり、投資元本が保証されているもの ではなく、一定の投資成果を保証するものでもありません。ファンドの主要なリスクは、以下の通りです。 株式市場リスク 内外の政治、経済、社会情勢等の影響により株式相場が下落した場合、ファンドの基準価額が下落する要因となります。また、個々の株式の価格はその発 行企業の事業活動や財務状況、これらに対する外部的評価の変化等によって変動し、ファンドの基準価額が下落する要因となります。特に、企業が倒産や大 幅な業績悪化に陥った場合、当該企業の株式の価値が大きく下落し、基準価額が大きく下落する要因となります。 為替変動リスク 外貨建資産への投資は、円建資産に投資する場合の通常のリスクのほかに、為替変動による影響を受けます。ファンドが保有する外貨建資産の価格が現地 通貨ベースで上昇する場合であっても、当該現地通貨が対円で下落(円高)する場合、円ベースでの評価額は下落することがあります。為替の変動(円高)は、 ファンドの基準価額が下落する要因となります。 当ファンドにおいては実質外貨建資産に対し原則として対円での為替ヘッジを行うため、為替の変動による影響は限定的と考えられます(ただし、完全に為替 変動リスクを回避することはできません。)。 信用リスク ファンドが投資している有価証券や金融商品に債務不履行が発生あるいは懸念される場合に、当該有価証券や金融商品の価格が下がったり、投資資金を 回収できなくなったりすることがあります。これらはファンドの基準価額が下落する要因となります。 カントリーリスク 海外に投資を行う場合には、投資する有価証券の発行者に起因するリスクのほか、投資先の国の政治・経済・社会状況の不安定化や混乱などによって投資 した資金の回収が困難になることや、その影響により投資する有価証券の価格が大きく変動することがあり、基準価額が下落する要因となります。 市場流動性リスク ファンドの資金流出入に伴い、有価証券等を大量に売買しなければならない場合、あるいは市場を取り巻く外部環境に急激な変化があり、市場規模の縮小や 市場の混乱が生じた場合等には、必要な取引ができなかったり、通常よりも不利な価格での取引を余儀なくされることがあります。これらはファンドの基準価 額が下落する要因となります。 <その他の留意点> 〔収益分配金に関する留意事項〕 ○分配金は、預貯金の利息とは異なり、ファンドの純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。 ○分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期 決算日の基準価額は前期決算日と比べて下落することになります。 また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。 ○投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運 用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。 ●ファンドのお申込みに関しては、クーリング・オフ制度の適用はありません。 ●投資資産の市場流動性が低下することにより投資資産の取引等が困難となった場合は、ファンドの換金申込みの受付けを中止すること、および既に受 け付けた換金申込みを取り消すことがあります。 ※このレポートの最終ページにある「当資料のご利用にあたっての注意事項」を必ずご覧下さい。 マンスリー・レポート(販売用資料) 8枚組の6枚目です 作成基準日: 平成26年12月30日 シナプス(Synapse) 【投信協会商品分類】 追加型投信/内外/株式 ● お申込みメモ 購入単位 購入価額 購入代金 換金単位 換金価額 換金代金 申込締切時間 購入の申込期間 換金制限 購入・換金申込受付 の中止及び取消し 信託期間 繰上償還 決算日 収益分配 信託金の限度額 公告 課税関係 1口以上1口単位 購入申込受付日の基準価額となります。 販売会社の指定の期日までに、指定の方法でお支払いください。 販売会社または委託会社にお問い合わせください。 換金申込受付日の基準価額から信託財産留保額(0.3%)を差し引いた価額となります。 原則として換金申込受付日から起算して4営業日目以降にお支払いします。 原則として、午後3時までに購入、換金の申込みが行われ、販売会社所定の事務手続きが完了したものを当日の申込受付分とし ます。 原則としていつでもお申し込みできます。 ─ 取引所等における取引の停止、決済機能の停止、その他やむを得ない事情があるときは、購入、換金の申込みの受付けを中止 させていただく場合、既に受け付けた購入、換金の申込みを取り消させていただく場合があります。 無期限です。(信託設定日:1999年5月28日) 委託会社は、受益者にとって有利であると認めるとき、その他やむを得ない事情が発生したときは、あらかじめ受益者に書面に より通知する等の所定の手続きを経て、繰上償還させることがあります。 毎年3月22日(休業日の場合は翌営業日) 年1回決算を行い、分配方針に基づき分配を行います。(委託会社の判断により分配を行わない場合もあります。) ※分配金は、原則として、税金を差し引いた後、決算日から起算して5営業日目までにお支払いいたします。 3,000億円 日本経済新聞に掲載します。 課税上は株式投資信託として取り扱われます。 公募株式投資信託は税法上、少額投資非課税制度「NISA(ニーサ)」の適用対象です。 益金不算入制度、配当控除の適用はありません。 ※このレポートの最終ページにある「当資料のご利用にあたっての注意事項」を必ずご覧下さい。 マンスリー・レポート(販売用資料) 8枚組の7枚目です 作成基準日: 平成26年12月30日 シナプス(Synapse) 【投信協会商品分類】 追加型投信/内外/株式 ● ファンドの費用 投資者が直接的に負担する費用 購入時手数料 購入価額に3.24%(税抜き3.0%)を上限として、販売会社がそれぞれ別に定める手数料率を乗じた額です。詳しくは販売会社に お問い合わせください。 信託財産留保額 換金時に、1口につき、換金申込受付日の基準価額に0.3%の率を乗じた額が差し引かれます。 投資者が信託財産で間接的に負担する費用 運用管理費用 ファンドの純資産総額に年1.728%(税抜き1.6%)の率を乗じた額が毎日計上され、毎計算期間の最初の6ヵ月終了日と各計算期 (信託報酬) 末または信託終了のときに、信託財産中から支払われます。 <信託報酬の配分(税抜き)> 委託会社 販売会社 受託会社 年0.8% 年0.7% 年0.1% ※上記の配分には別途消費税等相当額がかかります。 その他の費用・手数料 上記のほか、ファンドの監査費用や有価証券の売買時の手数料、資産を外国で保管する場合の費用等(それらにかかる消費税 等相当額を含みます。)が信託財産から支払われます。これらの費用に関しましては、その時々の取引内容等により金額が決定 し、運用状況により変化するため、あらかじめ、その金額等を具体的に記載することはできません。 ※ ファンドの費用(手数料等)の合計額、その上限額、計算方法等は、ご投資家の保有期間に応じて異なる等の理由により、あらかじめ具体的に記載する ことはできません。 ● 税金 税金は表に記載の時期に適用されます。 以下の表は、個人投資者の源泉徴収時の税率であり、課税方法等により異なる場合があります。 時 期 項 目 税 金 分配時 所得税及び地方税 配当所得として課税 普通分配金に対して20.315% 換金(解約)時及び償還時 所得税及び地方税 譲渡所得として課税 換金(解約)時及び償還時の差益(譲渡益)に対して20.315% ※少額投資非課税制度「NISA(ニーサ)」をご利用の場合、毎年、年間100万円の範囲で新たに購入した公募株式投資信託等から生じる配当所得および 譲渡所得が5年間非課税となります。ご利用になれるのは、満20歳以上の方で、販売会社で非課税口座を開設する等、一定の条件に該当する方が対象と なります。詳しくは販売会社にお問い合わせください。 法人の場合は上記とは異なります。 税法が改正された場合等には、税率等が変更される場合があります。税金の取扱いの詳細については、税務専門家等にご確認されることをお勧めします。 ● 委託会社・その他の関係法人 委託会社 ファンドの運用の指図を行います。 三井住友アセットマネジメント株式会社 金融商品取引業者 関東財務局長(金商)第399号 加入協会 一般社団法人投資信託協会、一般社団法人日本投資顧問業協会、一般社団法人第二種金融商品取引業協会 ホームページ : http://www.smam-jp.com 電話番号 : 0120-88-2976 [受付時間] 営業日の午前9時~午後5時 受託会社 ファンドの財産の保管および管理を行います。 三菱UFJ信託銀行株式会社 販売会社 ファンドの募集の取扱い及び解約お申込の受付等を行います。 ※このレポートの最終ページにある「当資料のご利用にあたっての注意事項」を必ずご覧下さい。 マンスリー・レポート(販売用資料) 8枚組の8枚目です 作成基準日: 平成26年12月30日 シナプス(Synapse) 【投信協会商品分類】 追加型投信/内外/株式 ●販売会社 販売会社名 登録番号 三菱UFJモルガン・スタンレー証券株式会社 金融商品取引業者 関東財務局長(金商)第2336号 日本証券 業協会 ○ 一般社団法人 一般社団法人 一般社団法人 第二種金融商 日本投資顧問 金融先物取引 品取引業協会 業協会 業協会 ○ ○ 備考 ○ 当資料のご利用にあたっての注意事項 ●当資料は、三井住友アセットマネジメントが作成した資料であり、金融商品取引法に基づく開示書類ではありません。当ファンド以外の特定の投資信託・生命保険・株 式・債券等の売買等を推奨するものではありません。 ●当ファンドの取得のお申込みにあたっては、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)および契約締結前交付書面等の内容をご確認の上、ご 自身でご判断ください。投資信託説明書(交付目論見書)、契約締結前交付書面等は販売会社にご請求ください。また、当資料に投資信託説明書(交付目論見書)と異 なる内容が存在した場合は、最新の投資信託説明書(交付目論見書)が優先します。 ●投資信託は、値動きのある証券(外国証券には為替変動リスクもあります。)に投資しますので、リスクを含む商品であり、運用実績は市場環境等により変動します。し たがって元本や利回りが保証されているものではありません。 ●投資信託は、預貯金や保険契約と異なり、預金保険・貯金保険・保険契約者保護機構の保護の対象ではありません。また登録金融機関でご購入の場合、投資者保護 基金の支払対象とはなりません。 ●当資料の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。 ●投資信託は、クローズド期間、国内外の休祭日の取扱い等により、換金等ができないことがありますのでご注意ください。 ●当資料は三井住友アセットマネジメントが信頼性が高いと判断した情報等に基づき作成しておりますが、その正確性・完全性を保証するものではありません。 ●当資料にインデックス・統計資料等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。 ●当資料に市場環境にかかるデータ・分析、運用・分配金実績、運用方針等が示される場合、それらは当資料作成時点のものであり、将来の市場環境・運用成果等を 保証するものではありません。分配金は金額が変わる、または分配金が支払われない場合もあり、将来に関し述べられた運用方針も変更されることがあります。 ●当資料に掲載されている写真がある場合、写真はイメージであり、本文とは関係ない場合があります。

© Copyright 2026