マンスリーレポート いちよし公開ベンチャー・ファンド

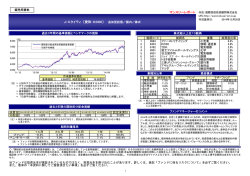

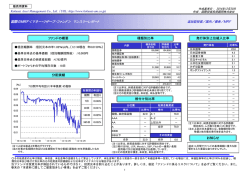

販売用資料 マンスリーレポート いちよし公開ベンチャー・ファンド 追加型投信/国内/株式 株式組入上位10銘柄 過去3年間の基準価額の推移 (円) 16,000 15,000 14,000 13,000 12,000 11,000 10,000 9,000 8,000 7,000 6,000 5,000 '11/12 1 2 3 4 5 6 7 8 9 10 課税前分配金再投資換算基準価額 '12/12 '13/06 '13/12 作成基準日現在 14,937円 純資産総額 '14/06 1 2 3 4 5 15.27億円 (注)* 上記のグラフは過去の実績を示したものであり、将来の成果をお約束するものではありません。 * グラフの課税前分配金再投資換算基準価額は、ファンドの投資成果をわかりやすくするために、 3年前以降の基準価額に課税前分配金を再投資したものとして算出しています。 * 基準価額は、信託報酬控除後のものです。 過去3年間の課税前分配金実績(1万口当たり) 2012年11月29日 50円 2013年11月29日 100円 2014年12月1日 100円 設定来累計 900円 業種 保険業 ハーモニック・ドライブ・システムズ 機械 朝日インテック 精密機器 シークス 卸売業 ナガワ サービス業 マニー 精密機器 有沢製作所 化学 ソケッツ 情報・通信業 エスアールジータカミヤ サービス業 フルヤ金属 その他製品 1ヵ月 3.2% 0.4% 3ヵ月 2.6% -0.7% 6ヵ月 9.5% -0.0% 1年 15.9% 1.9% 業 種 サービス業 情報・通信業 機械 精密機器 電気機器 その他業種 合計 純資産比率 4.1% 3.7% 2.5% 2.5% 2.4% 2.4% 2.3% 2.3% 2.2% 2.2% 資産構成 純資産比率 25.9% 14.9% 9.5% 8.8% 6.1% 30.7% 95.9% 内訳 現物株式 株価指数先物等 その他資産 合計(※) 純資産比率 95.9% 4.1% 100.0% ※先物の建玉がある場合は、合計欄を表示 しておりません。 ファンドマネージャーのコメント 期間別騰落率 (注)* * * * 銘柄名 アニコム ホールディングス (注)純資産比率の合計値が表記の各要素の合計値と異なることがありますが、四捨五入 による影響です。 (注)* 収益分配金は一定の分配金額をお約束するものではなく、委託会社の判断により、分配を行わない 場合もあります。 ファンド 参考指数 銘柄コード 8715 6324 7747 7613 9663 7730 5208 3634 2445 7826 業種別比率 '12/06 基準価額 決算日 分配金 作成:国際投信投資顧問株式会社 URL:http://www.kokusai-am.co.jp 作成基準日: 2014年12月30日 3年 148.5% 118.1% ファンドの期間別騰落率は、課税前分配金を再投資したものとして計算しています。 ファンドの騰落率と実際の投資家利回りは異なります。 ファンドはJASDAQ INDEXを参考指数としており、騰落率は参考までに記載しています。 JASDAQ INDEXは、(株)東京証券取引所及びそのグループ会社(以下、「東証等」という。)の知的 財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利・ノウハウは東証等 が所有しています。なお、当ファンドは、東証等により提供、保証又は販売されるものではなく、東 証等は、当ファンドの発行又は売買に起因するいかなる損害に対しても、責任を有しません。 先月(12月)のファンド騰落率はプラス3.2%、JASDAQ INDEXはプラス0.4%となりました。 JASDAQ市場は、引き続き主力株式市場に対して出遅れ感の強い動きが続きました。11月以降株 価が上昇した主力大型株を中心に年末にかけて上値が重い展開となる中で、一部のバイオ関連銘柄 や直近上場銘柄など値動きの軽い銘柄に短期資金が流入する動きが見られました。しかし、成長期 待の高い新規株式公開(IPO)銘柄として期待されていたgumiの株価が上場後、軟調に推移したこと などもあり、マザーズ指数が月間で5.2%下落するなど、主力の新興市場銘柄を中心に株価の上値は 重い状況が継続しました。 当ファンドでは、12月1日に第14期の決算を迎え、1万口当たり課税前分配金を100円とさせていただ きました。引き続き投資環境を注意深く見極めながら、個別企業へのボトムアップリサーチにより、株 価の割安感が強まっていると判断される優良な中小型成長株への注目度を高めていくとともに、ファ ンダメンタルズ以上に株価上昇が見られる銘柄及び短期間で株価が大幅に上昇したと判断される銘 柄については、利益確定の売却やウエイトの調整などを行い、比較的株価が割安水準にあって成長 期待の大きい中小型成長銘柄への入替えを継続することでパフォ-マンスの改善に努めていく方針 です。 ○「課税前分配金再投資換算基準価額」は、この投資信託の公表している基準価額に、各収益分配金(課税前)をその分配を行う日に全額再投資したと仮定して算出したものであり、当社が公表している基準価額とは 異なります。○資産構成のその他資産の比率は、有価証券を除く資産(コールローン、預金等)総額から負債(未払信託報酬等)総額を控除した金額をもとに算出しています。未払信託報酬に見合う資産の一部を含めて有 価証券(マザーファンドを含みます。)へ投資している場合には、資産構成の有価証券の比率は100%を超過し、その他資産の比率はマイナスとなります。○業種別比率の算出にあたっては上場予定銘柄は含まれておりま せん。 当ファンドは投資元本が保証されているものではなく、投資元本を割り込むことがあります。詳しくは、後記「ファンドに係るリスクについて」を必ずご覧ください。 また、巻末の「本資料に関してご留意頂きたい事項」を必ずご覧ください。 1 いちよし公開ベンチャー・ファンドをお持ちの皆様へ マンスリーレポート 市況概況 作成基準日 作成日 国際投信投資顧問 2014年12月30日 2015年1月5日 ファンドマネージャー・コメント 2014年12月のマーケットは、原油相場の急落などを受けて世界的に株式市場が下落する動きとなり、国 内株式市場においても、12月半ばにかけて世界経済の先行き警戒感などから利益確定売りが強まりまし た。しかし、米連邦公開市場委員会(FOMC)後の声明やイエレン米連邦準備理事会(FRB)議長の記者会 見内容が、景気に配慮した内容と受け止められて米株式市場が大幅高となった他、ロシア通貨安などを背 景とした円高基調が一服したことも投資家心理を上向かせ、国内株式市場も上昇に転じました。引き続き 原油価格動向など外部環境への不安は燻り、主力株を中心に急反発の反動も想定されるものの、世界的 に投資環境は落ち着きを取り戻しており、国内企業業績への期待などから年度末にかけて徐々に下値を 切り上げる展開になると見込んでいます。また、2015年も良好な株式需給状況は継続することが見込まれ、 為替市場における円安傾向持続、原油下落によるコスト減も追い風となって業績改善余地が今後拡大す るとみられることから、中期的に堅調な相場展開が継続すると考えています。 2014年12月の国内株式市場は、原油相場の急落などを受けて世界的にリスクオフの動きが強まるなど、 不安定な展開となりました。月初については、円安の進行などにより株価は高い水準での推移となりまし た。米雇用統計など好調な海外経済指標や為替市場での円安傾向などを受けて、日経平均株価は8日 に年初来高値となる17,935円を付けました。その後は、7-9月の実質国内総生産(GDP)が設備投資の弱 さなどから前期比-1.9%と下方修正されるなど、国内景気回復の遅れを示す国内経済指標の発表などか ら調整する展開となりました。月中旬にかけては、原油価格の急落からロシアなど産油国の信用リスクや 石油関連企業の収益悪化懸念が強まったことで、為替市場で1米ドル116円台まで円が上昇し、日経平 均株価は16日に月中の安値となる16,755円まで下落しました。下旬にかけては、原油価格の下落が落ち 着いたことから世界的に金融マーケットが落ち着きを取り戻し、国内株式市場も上昇に転じました。為替 市場で円が再び120円台まで回復し、米国市場ではダウ平均株価が18,000ドルまで上昇したことなどから、 日経平均株価も17,800円台まで回復したものの、年末にかけては、売買水準の低下や利益確定の売り などからやや調整する展開となり、日経平均株価は17,450円で取引を終えました。 中小型・新興市場については、引き続き主力株市場に対して出遅れ感の強い動きが続いたものの、年 末にかけては11月以降株価が上昇した主力大型株を中心に上値が重い展開となり、一部のバイオ関連 や直近上場銘柄など値動きの軽い銘柄に短期資金が流入する動きも見られました。しかし、成長期待の 強いIPOとして期待されていたgumiの株価が上場後も軟調に推移したことなどもあり、マザーズ指数が月 間で5.2%下落するなど、主力の新興市場銘柄を中心に上値の重い状況が継続しました。 一方で中小型・新興市場においては、引き続き主力株市場に対して出遅れ感の強い動きが続いたもの の、個人投資家を中心に投資意欲が根強い状況は続いており、主力の輸出関連株を中心に上昇一巡感 などが出てくれば、資金流入が強まり、成長期待の高い銘柄を中心に堅調となる展開を見込んでいます。 2014年12月は月間で28社が新規上場し、月間で30社近い上場数は好況期の2000~01年や05~06年以 来の多さとなりました。28社中、5社の初値が公開価格を下回るなど、高水準の新規株式公開(IPO)社数と なったこともあり、初値での市場の評価にはバラツキが見られたものの、初値倍率が3倍超のIPOも5社あ るなど、選別はされながらも個人投資家を中心にIPOへの注目度は高い状況が続いていると考えています。 2014年のIPOは77社と、5年連続の増加となったものの、堅調な国内株式市場動向を背景に2015年はIPO 社数が100社を超えるとの声も聞こえています。業態別にはビッグデータやクラウド関連企業などのIT関連 企業の上場が多くなるとの見通しである他、国内株市場全体において、この1年余りで株式公開予定の上 場予備軍は200社を超えるとの見方もあり、当面は高水準のIPOが継続する見込みです。年後半には金融 子会社を含めて3社上場となる日本郵政など大型のIPOも想定され、短期的には需給が懸念される可能性 はあるものの、金融機関による株式売却の一巡やGPIFの国内株ウエイト引き上げ、NISA拡充など、構造 的に国内の株式需給は改善していくことが想定されます。また、今後の日本再興に不可欠と考えられるア ベノミクス・成長戦略の進捗により、アグレッシブな成長を目指す若い経営者や新たなビジネスモデルを有 するベンチャー企業の登場も見込まれ、日本経済や国内株式市場の活性化に繋がっていくことが期待さ れます。 当月のファンド運用状況 先月(12月)のファンド騰落率はプラス3.2%、JASDAQ INDEXはプラス0.4%となりました。 当ファンドの運用状況については、月後半に世界的に金融市場は落ち着きを取り戻したものの、引き続 き原油価格動向など外部環境への不安が燻る状況の中、投資環境、保有・投資候補銘柄のファンダメン タルズを見極めながら中小型成長銘柄群へのボトムアップリサーチを継続しました。足元の業績動向や 中期的な成長性などについて精査するとともに、国内中小型株市場の状況を見極めながら銘柄選別を 行った結果、高い単品力・ブランド力などを強みにたこ焼きを中心とした専門店を展開し、国内での新規 出店余地が依然大きく、シェア拡大による業績成長が見込まれる他、アジアを中心とした海外展開にも注 目される企業など、5銘柄の組み入れを行いました。また、株価が大幅に上昇した銘柄を中心に利益確定 の売却を行うなど、保有ウエイトの調整、売却を行いました。主力投資先である中小型・新興市場におい て、投資環境や需給動向、ユニバース銘柄群のファンダメンタルズなどを慎重に見極めながら銘柄入れ 替え、ウエイト調整を行った結果、12月末時点の組入比率は前月からやや上昇の95.9%とし、引き続き高 位の組入比率を維持しました。 当ファンドでは、今後増加が見込まれる優良なIPO企業、日本経済再興を中長期で牽引する新興企業群 にも注目しています。引き続き投資環境を注意深く見極めながら、個別企業へのボトムアップリサーチによ り、株価の割安感が強まっていると判断される優良な中小型成長株への注目度を高めていくとともに、ファ ンダメンタルズ以上に株価上昇が見られる銘柄及び短期間で株価が大幅に上昇したと判断される銘柄に ついては、利益確定の売却やウエイトの調整などを行い、比較的株価が割安水準にあって成長期待の大 きい中小型成長銘柄への入替えを継続することでパフォ-マンスの改善に努めていく方針です。 当ファンドは投資元本が保証されているものではなく、投資元本を割り込むことがあります。詳しくは、後記「ファンドに係るリスクについて」を必ずご覧ください。 また、巻末の「本資料に関してご留意頂きたい事項」を必ずご覧ください。 2 販売用資料 マンスリーレポート 作成:国際投信投資顧問株式会社 いちよし公開ベンチャー・ファンド ファンドの目的・特色 投資リスク 【目的】 信託財産の中長期的な成長を目指して運用を行います。 【特色】 1.わが国の中小型株式に投資します。 ◆わが国の金融商品取引所に上場されている中小型株式(新興市場で取引されている株式を 含みます。)の中から、企業の成長性が高く、かつ株価水準が割安であると判断される銘柄を 中心に投資します。 ◆公開ベンチャーを中心とした投資を行います。 上場企業のうち、ファンダメンタルズが良好で高い成長力を有し、近い将来において飛躍期を 迎える可能性が高いと判断され、次のステージでのビジネスモデル、ビジネスプランが明確で あると判断される企業を「公開ベンチャー」と位置付け、これらの企業に投資します。 2.中小型株に特化したいちよしアセットマネジメント株式会社の運用アドバイスを受けます。 ◆いちよしアセットマネジメントは、新興成長企業の調査研究に専念するいちよし経済研究所、 中小型成長株に強みを持ついちよし証券など、いちよしグループのリサーチ力を結集し、 公開ベンチャー に特化した運用アドバイスを行います。 3.ボトムアップ・アプローチ*による銘柄選定を行い、中長期的な値上がり益の獲得を目指します。 ◆いちよしアセットマネジメントの担当ファンドマネージャー、いちよし経済研究所の中小型株専 門アナリストによる徹底したリサーチ力を活用して、国際投信投資顧問が銘柄選定を行います。 *【ボトムアップ・アプローチ】 投資対象となる個別企業の調査、分析に裏付けられた投資判断 をもとに銘柄選定を行い、その積み上げによりポートフォリオを構築していく方法です。 ◆株価変動リスク 株式の価格は、国内および国際的な政治・経済情勢、発行企業の業績、市場の需給関係等の 影響を受け変動します。株式の価格が変動すれば当ファンドの基準価額の変動要因となります。 ◆信用リスク 投資している有価証券等の発行会社の倒産、財務状況または信用状況の悪化等の影響により、 当ファンドの基準価額は下落し、損失を被ることがあります。 ◆流動性リスク 有価証券等を売却あるいは購入しようとする際に、買い需要がなく売却不可能、あるいは売り 供給がなく購入不可能等となるリスクのことをいいます。 例えば、市況動向や有価証券等の流通量等の状況、あるいは当ファンドの解約金額の規模に よっては、組入有価証券等を市場実勢より低い価格で売却しなければならないケースが考えら れ、その場合には当ファンドの基準価額の下落要因となります。 上記のリスクは主なリスクであり、これらに限定されるものではありません。 くわしくは投資信託説明書(交付目論見書)をご覧ください。 ■その他の留意点 ・投資信託(ファンド)の分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われ ますので分配金が支払われると、その金額相当分、基準価額は下がります。なお、分配金の 有無や金額は確定したものではありません。 ・分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買 益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と 比べて下落することになります。 また、分配金の水準は、必ずしも計算期間における当ファンドの収益率を示すものではありま せん。 ・受益者の個別元本によっては、分配金の一部ないしすべてが、実質的には元本の一部払戻し に相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上 がりが小さかった場合も同様です。 資金動向や市況動向、残存信託期間等の事情によっては、特色1、特色3のような運用ができない 場合があります。 4.年1回決算を行い、収益の分配を行います。 ◆毎年11月29日(休業日の場合は翌営業日)に決算を行い、収益分配方針に基づいて分配を 行います。 収益分配方針 ・分配対象額の範囲は、経費控除後の配当等収益と売買益(評価益を含みます。)等の全額とし ます。 ・委託会社が基準価額水準、市況動向、信託財産の中長期的な成長をはかるという当ファンドの 目的等を総合的に勘案して、決定します。 (ただし、分配対象収益が少額の場合には分配を行わない場合もあります。) 委託会社およびファンドの関係法人 ■委託会社 国際投信投資顧問株式会社 金融商品取引業者関東財務局長(金商)第326号 加入協会: 一般社団法人投資信託協会 一般社団法人日本投資顧問業協会 ■受託会社 三菱UFJ信託銀行株式会社 (再信託受託会社:日本マスタートラスト信託銀行株式会社) ■投資顧問会社 いちよしアセットマネジメント株式会社 ■販売会社 販売会社の照会先は以下の通りです。 将来の収益分配金の支払いおよびその金額について保証するものではなく、委託会社の判断に より、分配を行わない場合もあります。 ファンドに係るリスクについて 基準価額は、組入有価証券等の値動き等により上下します。また、組入有価証券の発行者の 経営・財務状況の変化およびそれらに関する外部評価の影響を受けます。 したがって、投資信託は預貯金と異なり、投資元本が保証されているものではなく、基準価額の 下落により損失を被り、投資元本を割り込むことがあります。運用による損益はすべて投資者の 皆様に帰属します。ファンドの基準価額の変動要因としては、主に「株価変動リスク」等があります。 ※くわしくは投資信託説明書(交付目論見書)の「投資リスク」をご覧ください。 巻末の「本資料に関してご留意頂きたい事項」を必ずご覧ください。 URL:http://www.kokusai-am.co.jp 作成基準日: 2014年12月30日 追加型投信/国内/株式 国際投信投資顧問株式会社 TEL 0120-759311(フリーダイヤル) 受付時間/営業日の9:00~17:00 ホームページ http://www.kokusai-am.co.jp 3 販売用資料 マンスリーレポート 作成:国際投信投資顧問株式会社 いちよし公開ベンチャー・ファンド 追加型投信/国内/株式 URL:http://www.kokusai-am.co.jp 作成基準日: 2014年12月30日 手続・手数料等 お申込みの際は、必ず投資信託説明書(交付目論見書)をご覧ください。 ■お申込みメモ ■ファンドの費用 【購入時】 ●購入単位 ●購入価額 【換金時】 ●換金単位 ●換金価額 ●換金代金 投資者が直接的に負担する費用 【申込について】 ●換金制限 【その他】 ●信託期間 ●繰上償還 ●決算日 ●収益分配 ●課税関係 販売会社が定める単位 購入受付日の基準価額 販売会社が定める単位 換金受付日の基準価額 原則として、換金受付日から起算して5営業日目から、販売会社にて お支払いします。 当ファンドの資金管理を円滑に行うため、大口の換金請求には制限を 設ける場合があります。 平成32年11月27日まで(平成12年11月30日設定) 当ファンドの受益権の総口数が、当初設定時の10分の1または10億口 を下回ることとなった場合等には、繰上償還されることがあります。 毎年11月29日(休業日の場合は翌営業日) 毎年(年1回)、収益分配方針に基づいて分配を行います。 課税上の取扱いは株式投資信託となります。 公募株式投資信託は税法上、少額投資非課税制度「NISA(ニーサ)」の 適用対象です。 くわしくは、販売会社にお問い合わせください。 ※配当控除および益金不算入制度が適用されます。 購入時手数料 信託財産留保額 購入受付日の基準価額に対して、上限3.24%(税込)(上限3.00%(税抜))がかかります。 (購入される販売会社により異なります。くわしくは、販売会社に確認してください。) ありません。 投資者が信託財産で間接的に負担する費用 運用管理費用 (信託報酬) その他の費用・ 手数料 日々の純資産総額に対して、年率1.836%(税込)(年率1.700%(税抜))をかけた額とします。 監査費用、有価証券等の売買・保管、信託事務にかかる諸費用等についても当ファンドが負担 します。 監査費用は、日々の純資産総額に対して、年率0.00432%(税込)(年率0.00400%(税抜))をか けた額とします。 ※監査費用以外のその他の費用・手数料については、売買条件等により異なるため、 あらかじめ金額または上限額等を記載することはできません。 ※運用管理費用(信託報酬)および監査費用は、日々計上され、毎計算期間の最初の6ヵ月終了時、毎決算時 または償還時に当ファンドから支払われます。 ※上記の費用(手数料等)については、保有金額または保有期間等により異なるため、あらかじめ合計額等を 記載することはできません。 <本資料に関してご留意頂きたい事項> 本資料は国際投信投資顧問が作成した販売用資料です。投資信託の取得のお申込みにあたっては、投資信託説明書(交 付目論見書)を販売会社よりお渡ししますので必ず内容をご確認の上、ご自身でご判断ください。なお、以下の点にもご留 意ください。○投資信託は預金等や保険契約と異なり、預金保険機構、保険契約者保護機構の保護の対象ではありませ ん。○銀行等の登録金融機関でご購入頂いた投資信託は、投資者保護基金の補償の対象ではありません。 ○本資料中の運用実績等に関するグラフ・数値等はあくまでも過去の実績であり、将来の運用成果を示唆あるいは保証す るものではありません。また、税金、手数料等を考慮しておりませんので、投資者の皆様の実質的な投資成果を示すもので はありません。○本資料の内容は作成基準日のものであり、将来予告なく変更されることがあります。また、市況の変動等 により、方針通りの運用が行われない場合もあります。○本資料は信頼できると判断した情報等をもとに作成しております が、その正確性、完全性等を保証するものではありません。 4 販売用資料 マンスリーレポート 作成:国際投信投資顧問株式会社 いちよし公開ベンチャー・ファンド URL:http://www.kokusai-am.co.jp 作成基準日: 2014年12月30日 追加型投信/国内/株式 お申込み・投資信託説明書(交付目論見書)のご請求は、以下の販売会社へお申し出ください。 登録番号 金融商品取引業者名 いちよし証券株式会社 金融商品取引業者 関東財務局長(金商)第24号 日本証券業協会 ○ 一般社団法人 日本 投資顧問業協会 ○ 一般社団法人 金融先物 取引業協会 一般社団法人 第二種金融商品 取引業協会 ※今後、上記の販売会社については変更となる場合があります。 <本資料に関してご留意頂きたい事項> 本資料は国際投信投資顧問が作成した販売用資料です。投資信託の取得のお申込みにあたっては、投資信託説明書(交付目論見書)を販売会社よりお渡ししますので必ず内容をご確認の上、ご自身でご判断ください。 なお、以下の点にもご留意ください。○投資信託は預金等や保険契約と異なり、預金保険機構、保険契約者保護機構の保護の対象ではありません。○銀行等の登録金融機関でご購入頂いた投資信託は、投資者保護基金 の補償の対象ではありません。○本資料中の運用実績等に関するグラフ・数値等はあくまでも過去の実績であり、将来の運用成果を示唆あるいは保証するものではありません。また、税金、手数料等を考慮しておりません ので、投資者の皆様の実質的な投資成果を示すものではありません。○本資料の内容は作成基準日のものであり、将来予告なく変更されることがあります。また、市況の変動等により、方針通りの運用が行われない場合も あります。○本資料は信頼できると判断した情報等をもとに作成しておりますが、その正確性、完全性等を保証するものではありません。 5

© Copyright 2026