2014・15・16年度 内外経済見通し

2014・15・16年度 内外経済見通し ∼世界経済の回復は勢いを欠くも、日米の成長ペース拡大 ∼ 2015.2.17 Copyright Mizuho Research Institute Ltd. All Rights Reserved. 見通しのポイント ○ 新興国の成長鈍化や資源国の落ち込みはあるも、先進国の持ち直しが世界経済を下支え ○ 昨年後半から原油価格急落。原油輸入国中心に景気押し上げ要因となる一方、資源国経済 の不安定化やクレジットリスク高まりなどは世界経済にとって不安要素 ○ 原油価格下落はグローバルにディスインフレと金融緩和を促す要因。日欧の量的緩和の影響 も強く働き、グローバルに金利低下圧力が掛りやすい ○ 日本経済は「トリプルメリット(①円安・株高、②財政政策、③原油安)」が押し上げ。2016年度 は消費増税前の駆け込み需要も加わり、2%前後の成長が続く ○ 日本の実質賃金はプラスに転じる。ただし、原油安などから物価上昇率は日銀の目標を大幅 に下回る見込みで、2015年中に日銀の追加緩和の可能性 ○ リスク要因は、中国やユーロ圏の景気下振れ、ギリシャ問題の深刻化、原油安や米国の利上 げなどに伴う金融市場の混乱、地政学的リスク、緩和環境長期化によるバブルリスクなど 1 《構 成》 Ⅰ.全体概要 P 3 Ⅱ.海外経済 P 35 (1)米国経済 P 36 (2)ユーロ圏経済 P 47 (3)アジア経済 P 52 Ⅲ.日本経済 P 60 Ⅳ.金融市場 P 69 2 Ⅰ.全体概要 ∼先進国を中心とした緩やかな回復∼ 3 全体概要 ∼世界経済は緩やかな拡大を見込むが、下振れリスク残存 ○ 2015年の世界経済成長率(みずほ総合研究所予測対象の国・地域加重平均ベース)は、 +3.3%と4年連続で同水準の成長。2016年は、先進国は緩やかな成長を続け、資源国での 原油安による下押し圧力が弱まるため、世界経済成長率は+3.6%に高まる見通し ○ 原油価格下落は世界経済の下支え要因だが、新興国や資源国の落ち込みが相殺。加えて、 金融市場の混乱やクレジットリスク高まりが金融面に与える影響には留意 ○ 米国は+3%前後の拡大基調が続き、日本は円安や原油安による恩恵に加え、2016年度は 消費増税前の駆け込み需要の影響もあり、+2%前後の成長が続く見通し。ユーロ圏は金融 緩和や原油安の効果を下支えに緩やかな成長に復するものの、総じて回復力の勢いは弱い ○ 新興国は世界経済に対するけん引力が乏しい状況が続く。中国の成長鈍化基調が続くほか、 ロシアやブラジルは2015年にマイナス成長に ○ メインシナリオは世界経済の緩やかな回復だが、中国等の新興国やユーロ圏の景気下振れ リスクは残存。原油安の悪影響や地政学的リスクも含め、世界経済減速の可能性には留意 4 世界経済は2016年にかけて緩やかに拡大 ○ 予測対象地域計の成長率は、2015年は前年並みにとどまるも、2016年にかけて高まる見込み ・ 2015年は、米国やユーロ圏を上方修正する一方、日本や中国、NIEs、ブラジル、ロシアを下方修正、全体でも下方修正 ・ 2016年は、資源安によるブラジルやロシアなどの下押しの圧力が和らぎ、世界全体では成長ペース拡大 【 世界経済見通し総括表 】 (前年比、%) 暦年 2012年 2013年 2014年 2015年 2016年 (実績) (実績) (予測) (予測) (予測) (前年比、%) 2014年 2015年 (12月予測) (%ポイント) 2014年 2015年 (12月予測からの修正幅) 3.3 3.3 3.3 3.3 3.6 3.2 3.5 0.1 ▲ 0.2 日米ユーロ圏 1.1 1.1 1.5 2.2 2.2 1.4 2.1 0.1 0.1 米国 2.3 2.2 2.4 3.1 2.8 2.2 2.9 0.2 0.2 ▲ 0.7 ▲ 0.5 0.9 1.3 1.5 0.8 1.2 0.1 0.1 1.8 1.6 0.0 1.2 2.0 0.2 1.7 ▲ 0.2 ▲ 0.5 6.2 6.1 6.0 6.0 5.9 6.0 6.0 − 中国 7.7 7.7 7.4 7.1 6.8 7.4 7.2 − ▲ 0.1 NIEs 2.2 2.9 3.2 3.1 3.1 3.2 3.2 − ▲ 0.1 ASEAN5 6.1 5.1 4.6 5.1 4.9 4.6 5.1 − インド(2004年度基準) 4.8 4.7 5.2 5.6 5.9 5.2 5.4 − (参考:2011年度基準) N.A. N.A. 7.2 7.6 7.9 N.A. N.A. オーストラリア 3.7 2.0 2.7 2.3 2.7 2.7 2.3 ブラジル 1.0 2.5 0.0 ▲ 0.3 1.0 0.1 0.8 ▲ 0.1 ▲ 1.1 ロシア 3.4 1.3 0.6 ▲ 4.5 0.5 0.3 0.1 0.3 ▲ 4.6 日本(年度) 1.0 2.1 ▲ 0.9 2.1 1.9 ▲ 0.6 2.4 ▲ 0.3 ▲ 0.3 原油価格(WTI,$/bbl) 94 98 93 54 63 93 61 予測対象地域計 ユーロ圏 日本 アジア N.A. − − − − 0.2 N.A. − ▲7 (注)予測対象地域計はIMFによる2012年GDPシェア(PPP)により計算。 (資料)IMF、各国統計より、みずほ総合研究所作成 5 日本:「トリプルメリット」で景気回復。2016年度後半は駆け込み需要で加速 ○ 「トリプルメリット」の恩恵の下、経済の好循環が再び回り始め、景気回復。2016年度後半は駆け込み需要も顕在化 ・ 2015年度は、原油安の恩恵や日銀の追加緩和に伴う円安・株高もあり、景気拡大。実質成長率は+2.1%と予測 ――― 2014年12月時点の予測(+2.4%)からは下方修正。2014年度後半の民需下方修正で成長率のゲタが低下、 2015年度当初予算を受け公需を下方修正したため ・ 2016年度は、2017年4月の消費再増税を睨み、後半にかけて駆け込み需要が顕在化。実質成長率は+1.9%と予測 【 日本経済見通し総括表 】 2013 2014 2015 2016 年度 実質GDP 前期比、% 内需 民需 2.1 2014 7∼9 ▲ 0.9 2.1 1.9 ▲ 0.6 2015 10∼12 0.6 1∼3 4∼6 2016 7∼9 10∼12 1∼3 4∼6 2017 7∼9 10∼12 1∼3 0.6 0.6 0.7 0.5 0.4 0.4 0.6 0.4 0.6 前期比年率、% -- -- -- -- ▲ 2.3 2.2 2.5 2.5 2.7 2.1 1.4 1.6 2.4 1.7 2.5 前期比、% 2.5 ▲ 1.4 1.8 1.8 ▲ 0.6 0.3 0.6 0.6 0.6 0.5 0.3 0.3 0.5 0.5 0.9 前期比、% 2.3 ▲ 2.0 2.4 2.2 ▲ 1.0 0.4 1.0 0.8 0.7 0.6 0.4 0.4 0.6 0.5 1.1 個人消費 前期比、% 2.5 ▲ 3.0 1.9 1.8 0.3 0.3 0.6 0.6 0.5 0.4 0.3 0.2 0.4 0.6 1.7 住宅投資 前期比、% 9.3 ▲ 11.9 2.9 5.9 ▲ 7.0 ▲ 1.2 1.9 1.8 1.8 1.0 0.6 0.4 4.4 0.8 1.2 設備投資 前期比、% 4.0 0.1 3.2 3.3 ▲ 0.1 0.1 1.7 0.7 0.7 0.9 0.8 0.7 0.8 1.0 0.9 在庫投資 前期比寄与度、%Pt ▲ 0.5 0.6 0.2 ▲ 0.0 ▲ 0.7 0.2 0.1 0.1 0.1 0.0 0.0 0.1 0.0 ▲ 0.1 ▲ 0.3 前期比、% 3.2 0.6 ▲ 0.0 0.5 0.6 0.1 ▲ 0.5 ▲ 0.1 0.3 0.2 0.0 0.1 0.2 0.2 0.2 前期比、% 1.6 0.4 1.0 1.0 0.2 0.1 0.3 0.3 0.3 0.2 0.2 0.2 0.3 0.3 0.3 公需 政府消費 公共投資 前期比、% 10.3 1.6 ▲ 4.2 ▲ 1.6 2.1 0.6 ▲ 3.9 ▲ 1.9 0.1 0.0 ▲ 0.9 ▲ 0.8 ▲ 0.3 ▲ 0.0 0.1 前期比寄与度、%Pt ▲ 0.4 0.6 0.3 0.1 0.1 0.2 0.0 0.0 0.0 0.0 0.0 0.1 0.1 ▲ 0.0 ▲ 0.3 輸出 前期比、% 4.7 7.1 6.1 6.3 1.5 2.7 1.0 1.3 1.4 1.5 1.5 1.5 1.6 1.7 1.7 輸入 前期比、% 6.7 2.9 4.1 5.5 1.0 1.3 0.8 0.9 1.0 1.1 1.2 1.1 1.2 1.8 3.0 名目GDP 前期比、% 1.8 1.5 2.9 1.8 ▲ 0.9 1.1 1.6 0.5 0.3 0.8 0.4 ▲ 0.2 0.8 0.9 0.7 GDPデフレーター 前年比、% ▲ 0.3 2.4 0.8 ▲ 0.2 2.0 2.3 3.2 1.2 1.2 0.8 ▲ 0.1 ▲ 0.8 ▲ 0.2 0.1 0.2 前年比、% 0.4 2.0 ▲ 0.4 0.6 2.3 2.0 1.1 ▲ 0.4 ▲ 0.6 ▲ 0.4 ▲ 0.0 0.2 0.6 0.8 0.8 外需 内需デフレーター (注)網掛けは予測値。 (資料)内閣府「四半期別GDP速報」より、みずほ総合研究所作成 6 日本:コアインフレ率は一旦マイナス圏に。ただし、基調的なインフレ率はプラスを維持 【 日本経済見通し総括表(主要経済指標) 】 2013 2014 2015 2016 年度 2015 2014 7∼9 10∼12 1∼3 4∼6 2016 7∼9 10∼12 1∼3 4∼6 2017 7∼9 10∼12 1∼3 鉱工業生産 前期比、% 3.2 ▲ 0.4 3.3 4.3 ▲ 1.9 1.7 2.2 ▲ 0.0 0.8 0.9 0.7 1.0 1.2 1.3 2.2 経常利益 前年比、% 20.9 7.8 12.8 8.3 7.4 10.1 10.4 17.6 17.6 9.5 8.5 6.4 7.7 8.4 10.3 名目雇用者報酬 前年比、% 1.0 1.8 1.7 2.1 2.4 2.2 0.5 1.6 1.8 1.9 1.4 2.1 2.0 2.3 2.1 % 3.9 3.5 3.3 3.3 3.6 3.5 3.4 3.4 3.4 3.3 3.3 3.3 3.3 3.3 3.3 新設住宅着工戸数 年率換算、万戸 98.7 88.0 91.0 95.9 86.1 88.0 89.1 90.2 91.0 91.4 91.7 96.2 96.7 97.9 92.4 経常収支 年率換算、兆円 0.8 7.2 15.5 13.0 2.4 11.4 12.3 14.1 14.3 20.4 13.2 11.0 12.3 18.8 10.0 国内企業物価 前年比、% 1.9 2.7 ▲ 1.8 1.1 4.0 2.4 ▲ 0.1 ▲ 3.0 ▲ 2.3 ▲ 1.6 ▲ 0.3 0.8 1.3 1.3 1.2 消費者物価(除く生鮮食品) 前年比、% 0.8 2.8 ▲ 0.1 1.3 3.2 2.7 2.2 ▲ 0.1 ▲ 0.4 ▲ 0.2 0.4 0.8 1.2 1.5 1.5 消費者物価(同上、除く消費税) 前年比、% 0.8 0.9 ▲ 0.1 1.3 1.2 0.7 0.2 ▲ 0.1 ▲ 0.4 ▲ 0.2 0.4 0.8 1.2 1.5 1.5 消費者物価(除く食料(酒類除く) 前年比、% 及びエネルギー、除く消費税) 0.2 0.5 0.5 0.7 0.6 0.5 0.4 0.5 0.5 0.5 0.5 0.7 0.7 0.8 0.8 0∼0.10 0∼0.10 0∼0.10 0∼0.10 0∼0.10 完全失業率 無担保コール翌日物金利 % 0.04 0∼0.10 0∼0.10 0∼0.10 0.03 0.07 新発10年国債利回り % 0.69 0.53 0.44 日経平均株価 円 対ドル為替相場 WTI原油先物最期近物 0.50 0.50 0.65 14,424 16,200 18,900 20,200 15,562 16,705 0∼0.10 0∼0.10 0∼0.10 0∼0.10 0.35 0.45 0.50 0.50 17,700 18,400 18,600 19,200 0.60 0.60 0.65 0.65 0.70 19,500 19,800 20,100 20,300 20,500 円/ドル 100 110 123 128 104 115 119 121 122 124 126 127 128 129 130 ドル/バレル 99 81 56 65 97 73 49 52 55 58 60 62 65 66 68 (注)1.網掛けは予測値。実数データより変化率を計算しているため、公表値と一致しないことがある。 2.経常利益は法人企業統計の全規模・全産業ベース(金融・保険、電気業を除く)。 3.完全失業率、新設住宅着工戸数、経常収支の四半期は季節調整値。新設住宅着工戸数は月次ベースの季節調整値を四半期平均した値(年率換算値) 。 4.金融関連の指標について、無担保コール翌日物金利は期末値、新発10年国債利回りは月末値の期中平均値、その他は期中平均値。 (資料)内閣府「四半期別GDP速報」、経済産業省「鉱工業指数」、財務省「法人企業統計季報」、総務省「労働力調査」、「消費者物価指数」、国土交通省「建築着工統計調査報告」、 日本銀行「国際収支」、「企業物価指数」、「金融経済統計月報」、「外国為替相場」、日本相互証券㈱「主要レート推移」、日本経済新聞、Bloombergより、みずほ総合研究所作成 7 新興国は成長鈍化、先進国は需要不足からディスインフレ傾向 ○ 世界経済の回復ペースは緩やか、新興国の景気減速や欧州のデフレ長期化など、下振れリスクに警戒 ・ 新興国は中国の減速に加え、原油を中心とした資源安からロシアや中南米などの成長が急速に悪化 ・ 先進国は需要不足から需給ギャップがマイナスの状態継続、短期的には原油安が加わり、ディスインフレ傾向が加速 ――― 物価がマイナスとなったユーロ圏ではECBが量的緩和に踏み切るなど、世界的に緩和バイアス 【 先進国・新興国の成長率 】 10 (%) 12 (%) 世界 8 【 先進国・新興国のインフレ率 】 新興国の成長率 は鈍化傾向 先進国 世界 先進国 10 新興国 新興国 6 8 4 6 2 4 2 0 先進国の成長 率は持ち直し ▲2 0 世界的にディスインフレ傾向 ▲4 1990 92 94 96 98 2000 02 (資料) IMFより、みずほ総合研究所作成 04 06 08 10 12 14 (年) ▲2 2006 07 08 09 10 11 12 13 14 (年) (注)エネルギー・食料を含む総合消費者物価の上昇率。 (資料) IMFより、みずほ総合研究所作成 8 ①原油価格下落の影響 :原油価格大幅下落、1980年代の逆オイルショックに類似 ○ 2014年秋口から原油価格が急落。2015年に入っても下落基調が続き、2014年の高値から6割近い下落率に ・ 1985年∼86年の逆オイルショックに匹敵する大きな影響 ――― 世界経済の需要不足に加え、シェールオイル等の影響による供給要因が加わる ・ 原油安は各国の金融緩和強化の面からはバブルを助長するが、産油国の投資額減少の面からは経済を抑制 【 世界経済成長率と原油騰落率 】 (%) 6 5 逆オイル ショック 【 逆オイルショック時と足元の原油価格の比較 】 リーマン・ (ドル/バレル) ショック 80 ロシア・ヘッジ ファンド危機 60 (ドル/バレル) (ドル/バレル) 35 120 31.7 107.2 110 30 100 4 40 25 3 20 20 0 15 ▲ 20 10 90 80 66%下落 2 58%下落 70 60 1 0 ▲ 40 WTI原油先物価格前年比(右目盛) 世界経済成長率(左目盛) ▲1 ▲ 60 1985 90 95 2000 05 (注) 2015年、2016年はみずほ総合研究所による予測。 (資料) IMF、Bloombergより、みずほ総合研究所作成 10 15 (年) 10.6 50 5 44.5 40 0 30 84 85 86 (年) 12 13 14 15 (年) (注) WTI原油先物価格。 (資料) Bloombergより、みずほ総合研究所作成 9 供給ショックによる原油急落。85∼86年「逆オイルショック」では低位な価格推移 ○ 2014年6月の水準から半値以下に下落した原油価格。過去にも70年代以降に3度の原油急落を経験 ・ 「逆オイルショック」(85∼86年)と「アジア通貨危機後」(97∼98年)は、今回同様、供給過剰による原油急落の側面 ・ 「 リーマンショック後」(08∼09年)の原油急落は需要ショック型の値崩れ ○ 今回と類似する「逆オイルショック」後の低位な価格推移に注目 ・ 逆オイルショックの後については、その後の反発を経ても相場のトレンドは急落前の水準に戻らず 【 原油急落局面の比較 】 【 原油価格の推移 】 原油価格は回復 (ドル/バレル、対数目盛) 160 140 120 100 80 60 50 40 30 原油価格は回復 クウェート侵攻 90年8月 第2次オイルショック 79∼80年 20 OPECの 減産見送り 14年11月 第1次オイルショック 73年 10 サウジアラビア 増産決定 85年10月 (逆オイルショック) 70 75 80 85 直前の状況 生産調整 価格動向 逆オイル ショック 供給ショック (サウジアラビア の減産放棄) 高値で膠着 (第2次オイル ショック) 翌年以降も 需要トレンドを 下回る生産の 伸びが続いた その後も 低位で推移 アジア 通貨危機時 供給ショック (通貨危機時に OPEC増産継続) 緩やかな 価格上昇 翌年に大幅な 生産調整 生産調整を 経て回復 その後回復 地政学・金融 要因が寄与 急落前の水 準には戻ら ない可能性 アジア通貨危機 97年7月 原油価格の回復は限定的 1 65 需給の変化 リーマンショック 08年9月 90 95 00 05 10 15 (年) (注)83年2月以前はアラビアンライトの月末値、83年3月以降はWTIの月中平均価格の推移。 (資料)Bloombergより、みずほ総合研究所作成 リーマン ショック後 需要ショック (景気後退) 価格高騰 翌年の 生産調整後も 需要トレンドを 下回る生産の 伸びが続いた 今回 供給ショック (シェールオイル の増産) 高値で膠着 (地政学・金融 相場) 生産調整後も 増産が抑制さ れる可能性 (資料)みずほ総合研究所作成 10 原油相場は2016年末でも60ドル台後半にとどまると予想 ○ 鍵を握る米シェールオイルの生産調整は長期化する可能性 ・ 米国の原油掘削装置は、足元で稼働数が急減したが、米国の原油生産は生産量が減少するまでには至っていない ・ 稼働を停止した油田は生産量がすでに減少していた油田が多いことを示唆 ○ 緩和的な需給環境が続く状況では下落一服後の反発も弱い ・ 2015∼16年は供給過剰が続く見通し。高水準に積み上がった米国の原油在庫が顕著に減少するには時間が必要 【 米国の原油生産 】 【 原油相場の予測 】 (3カ月前比、%) 40 30 20 10 0 ▲10 掘削装置の稼働数(左目盛) 掘削装置当たりの平均生産量(左目盛) 原油生産(左目盛) 原油掘削装置の稼働数(右目盛) ▲20 ▲30 ▲40 12/7 13/1 13/7 14/1 14/7 (資料)Baker Hughes、EIA、Bloombergより、みずほ総合研究所作成 (稼動数) 1,600 1,500 1,400 1,300 1,200 1,100 1,000 900 800 700 600 500 400 300 200 100 0 15/1 (年/月) (ドル/バレル) 140 予測 (%) 6.0 在庫変動(需要比、右目盛) 120 WTI(年平均、左目盛) 5.0 100 ブレント(年平均、左目盛) 4.0 80 3.0 60 2.0 40 1.0 20 0.0 0 ▲ 1.0 (20) ▲ 2.0 (40) 1995 2000 05 10 15 ▲ 3.0 (年) (注)予測は、みずほ総合研究所。 (資料)IEA、Bloombergより、みずほ総合研究所作成 11 原油の安値定着による所得移転とオイルマネーの縮小 ○ 産油国への所得移転額が減少することで、原油輸入国の実質所得を押し上げる効果が期待 ・ 2015年以降の原油相場が2013年までの水準を恒常的に下回れば、原油輸入国から産油国への所得移転額が減少 ――― 原油輸入国は原油の名目輸入額の減少に加え、交易利得による実質購買力の増加も発生 ○ 原油貿易額の縮小からオイルマネーも縮小し金融市場への不安も ・ 2015年は原油貿易額が急減すると見られ、オイルマネー(産油国の対外資産)の増加額も半減する可能性 【 実質GDIへの影響 】 【 オイルマネーの縮小 】 (交易利得=プラス/交易損失=マイナス) 2009 1998 1986 中国 タイ インドネシア 日本 ドイツ 韓国 南アフリカ フィリピン イタリア 豪州 スペイン フランス 米国 トルコ 英国 ブラジル アルゼンチン インド メキシコ コロンビア マレーシア カナダ エジプト エクアドル バーレーン ノルウェー アルジェリア UAE ロシア イラン サウジアラビア ベネズエラ ▲ 25 (世界GDP比、%) 3.5 原油貿易 3.0 経常黒字 2.5 2.0 1.5 1.0 0.5 0.0 ▲ 20 ▲ 15 ▲ 10 ▲5 (注) 実質GDI(国内総所得)=実質GDP+交易利得・損失 (資料)世銀より、みずほ総合研究所作成 0 5 10 (対GDI比、%) 1995 2000 05 10 15 (年) (注) 2015年は予測値。 (資料)IMF、BP、国連統計より、みずほ総合研究所作成 12 原油価格下落は世界経済全体では景気下支え要因 ○ 原油価格下落は先進国中心に世界経済の支援材料。年間の産油国から原油輸入国への所得移転は8150億ドル ・ 原油輸入国は交易条件の改善を通じ一定の景気の押し上げ効果だが、産油国にとっては景気押し下げ要因 【 原油価格下落が各国経済に与える影響 】 原油安による 貿易収支影響額 の対名目GDP比 原油安の 2 0 1 5 年のGDP への影響 個人消費の増加等の国内需要喚起 +0.6% +0.1%pt 実質可処分所得の押し上げにより個人消費が増加。緩和的金融政策、消費増、交易条件改善により設備投資増加 +1.1% +0.3%pt 日本 交易条件の改善による企業収益の押し上げを通じた設備投資増加 +2.0% +0.5%pt 中国 石油純輸入国のため、交易条件改善による企業収益の押し上げが予想されるが、恩恵を受けやすいエネルギー集約度の高い業種で過剰生産能力を 抱えており、投資の増加は期待薄。消費も、実質可処分所得の押し上げによるプラスが見込まれるものの、その程度は限定的。 +1.3% インド 石油純輸入国のため経常収支、企業収益改善でプラスの影響。ただし、稼働率が低水準で投資意欲は低い。CPIの燃料ウエイトも1割以下で家計実質 購買力の改善は限定的。 +2.6% NIEsは、石油純輸入国・地域のため交易条件改善や物価低下による金融緩和余地拡大などからプラスの影響。ただし、各国の直面する経済状況 から考えて、交易利得発生による投資や消費への波及効果が早期に発生することは期待しづらい。 ASEAN5は、石油純輸入国のタイ、フィリピン、インドネシアにはプラスの影響。一方、天然ガスの貿易黒字、歳入に占める石油関連収入割合の高い マレーシアにはマイナスの影響。ベトナムは投資、消費にプラスの一方、石油関連収入減少によるマイナスの面も。合算すると、ASEAN5全体への 影響はややプラス。 +2.4% ブラジル ガソリン等石油製品を含むエネルギー収支が赤字のため貿易収支の改善要因となるが、燃料価格統制により物価抑制効果は限定的。国営石油会社 の汚職問題もあり、開発投資削減の動きが広がっている。 +0.4% ロシア 石油・天然ガスが主要輸出産品であるため、交易条件の悪化を通じた経済へのマイナスの影響大。ただし、ルーブル安の進行により、輸出企業の収益 および財政収入への影響は限定的に ▲ 0.6% 原油価格下落の主な影響 米国 ユーロ圏 アジア (除く中印) 世界 産油国から原油輸入国への所得移転は約8,150億ドル(名目GDP比1.4%) +0.1%pt (注) 原油価格の変動については、みずほ総合研究所の2014年9月見通しを基準として、2015年2月見通しとの変化をもとに試算。貿易収支影響額は為替変動考慮後。原油安の世界 のGDPへの影響については、米国、日本、ユーロ圏はみずほ総合研究所試算、その他地域はIMF World Economic Outlook, October 2013 における試算値を利用。 (資料) 国連、IMF、各国統計より、みずほ総合研究所作成 13 日本:原油安・円安によって貿易赤字半減、実質GDPは約1%押し上げ 【 原油安・円安による日本経済への主要な影響 】 原油安 円 安 (約40%) (約10%) 輸入コスト減 輸入コスト増 (約8兆円) (5兆円強) 輸入コスト:ネット2兆円強減少 円換算後の 輸出収益改善 現地販売価格引下げ (足元引き下げ幅は低下) (3兆円強) 第1次所得収支 改善(1兆円弱) エネルギー価格 中心に下落 企業収益改善 (約11兆円) 家計の負担減 (約0.1兆円) 生産波及効果 (2兆円強) 雇用者報酬増 (2兆円弱) 実質個人消費増加 実質設備投資増加 輸出数量増加 (0.7兆円) (3.2兆円) (1.3兆円) 実質GDP:4.9兆円増加(約+1.0%、2015年度成長率は+0.8%押し上げ) (注)1.図中の数値は2015年度の水準押し上げ効果。原油価格及び為替の変動については、みずほ総合研究所の2014年9月見通しを基準として、2015年2月見通しとの変 化をもとに試算。過去の平均的な家計・企業行動を基に計算しているため、試算結果は相当の幅を持ってみる必要がある。 2.図中の矢印はすべての波及経路を網羅しているわけではない。 (資料)内閣府、財務省などより、みずほ総合研究所作成 14 日本:原油安でコアCPIは一旦マイナス圏。その後1%超まで上昇 ○ エネルギー価格下落により、コアCPIは2015年春∼秋頃にかけ前年比マイナスに ○ 他方、2015年度後半以降は米国基準コアCPIが底堅く推移する中、エネルギー価格の上昇幅が再び拡大し、予測期間 後半には1%を上回る伸び 【 ガソリン代(左)と電気代(右) 】 【 生鮮食品を除く総合指数 】 (前年比、%) 4 (2010年=100) 消費税増税の影響を含む 190 消費増税の影響 180 食料(酒類・生鮮食品除く) 3 2 (2010年=100) ドバイ原油(円ベース) ガソリン代(左目盛) 160 米国基準コアCPI 150 140 130 120 予測 120 110 110 100 0 100 90 70 (消費増税の影響を除く) 予測 ▲2 2010 11 12 13 14 15 16 17 (年/四半期) (注)内訳は消費増税の影響を除くベース。 (資料)総務省「消費者物価指数」より、みずほ総合研究所作成 予測 135 130 150 125 120 130 120 115 110 110 100 105 90 80 ▲1 (2010年=100) 140 130 1 170 平均燃料価格 電気代(右目盛) 160 170 エネルギー 140 (2010年=100) 90 100 80 60 70 50 80 200506 07 08 09 10 11 12 13 14 15 16 17 (年/四半期) 60 95 90 200506 07 08 09 10 11 12 13 14 15 16 17 (年/四半期) (注)ガソリン代はドバイ原油価格、電気代は平均燃料価格に連動すると想定。平均燃料価格は①ドバイ原油 価格(2015年1∼3月期以降はみずほ総合研究所予測値)、②LNG価格(4カ月前の原油価格に連動)、 ③石炭価格(2015年1∼3月期以降は横ばいと仮定)をもとに、各電力会社設定の係数を用いて試算。 (資料)総務省「消費者物価指数」などより、みずほ総合研究所作成 15 中国:原油安はプラス要因だが、生産能力過剰を抱える中で投資加速は期待薄 ○ 原油価格下落による恩恵を受けやすいエネルギー集約度の高い産業は、すでに生産能力過剰問題を抱える ・ エネルギー集約度の高い非金属鉱物製品(セメントなど)、金属冶金・圧延加工(鉄鋼、非鉄金属)では、生産能力過剰 問題が非常に深刻。原油価格下落で企業収益は改善するが、投資加速は期待しにくい ○ 個人消費は、物価下落を受け実質所得改善効果が見込めるものの、消費を下押しする要因も無視できず ・ 不動産市況低迷による住宅関連消費伸び悩みや、環境規制による自動車販売の減速など 【エネルギー集約度 】 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 非金属鉱物製品 金属冶金・圧延加工 化学工業 金属製品 一般機械・産業機械 電機・電器 製紙・文化・体育用品 木造加工・家具 輸送機械 精密機器・計器 工芸品 コンピュータ・通信・その他電子機器 紡織業 アパレル・皮革 食品・たばこ 【 生産能力過剰問題の深刻度 】 0.80 0.77 0.75 0.67 0.55 0.52 0.46 0.46 0.46 0.45 0.43 0.40 0.36 0.33 0.25 (注)エネルギー集約度=A÷(中間投入÷総投入): A:各業種への最終需要が1単位増加することによって誘発されるエネルギー 関連産業(石炭採掘業、石油・天然ガス採掘業、石油・石炭加工業、電力生産・ 供給業、ガス生産・供給業)の生産量の合計(レオンチェフ逆行列を用いて算出)。 (資料) 中国国家統計局「2010年中国投入産出表」より、みずほ総合研究所作成 全産業 2013年 鉱 業 製造業 製紙・紙製品 非鉄金属冶金・圧延加工 鉄鋼冶金・圧延加工 非金属鉱物製品 紡織 食品・酒・飲料 電機・電器 アパレル・服飾 一般機械 産業機械 化学原料・同製品 自動車 鉄道・船舶・航空宇宙・その他輸送機器 ゴム・プラスチック製品 医薬 化学繊維 金属製品 精密機器・計器 コンピュータ・通信・その他電子機器 非常に 深刻 15.5 12.8 42.3 16.7 31.3 25.0 24.2 21.4 20.4 20.0 19.8 19.3 19.2 18.1 17.6 16.7 15.8 14.2 13.3 12.7 7.8 2.9 2.1 やや 深刻 58.5 58.3 42.3 61.5 53.1 50.0 66.7 65.0 72.5 55.0 55.2 56.1 63.4 61.2 64.8 55.5 68.4 57.5 64.5 66.4 70.5 45.7 55.3 (単位:%) 問題 なし 26.0 28.9 15.4 21.8 15.6 25.0 9.1 13.6 7.1 25.0 25.0 24.6 17.4 20.7 17.6 27.8 15.8 28.3 22.2 20.9 21.7 51.4 42.6 (注)中国の企業経営者を対象としたアンケート調査(有効回答数2,446)。 調査期間は2014年8∼9月。 (資料) 「中国企业家调查系统「企业经营者对宏观形势及企业经营状况的判断,问题和建议 ― 2014年中国企业经营者问卷跟踪调查报告」『管理世界』(2014年第12期)。 16 アジア(除く中国):原油安は総じてみればプラスだが、その効果は限定的 ○ 中国を除くアジアでは、資源輸入国が多いため、原油を中心とした資源価格下落は総じて景気にプラス ・ 交易条件改善、物価下落を通じた企業収益、実質所得改善や金融緩和余地拡大により、内需が下支え ――― 資源輸出国のインドネシアも、石油関連貿易収支が赤字であることなどから、実際にはプラスの影響、マレーシアは 歳入に占める石油関連収入の割合が高いことから、マイナス影響 ○ 原油などの資源価格下落による内需の押し上げ効果は、各国が抱える制約要因により限定的に留まる ・ 投資は、低稼働率や企業マインド低下、不透明な政治情勢などが重石に 【 アジア主要国・地域の資源関連貿易収支 】 【 アジア主要国の稼働率 】 (対GDP、%) 15 (%) 10 84 5 82 0 マレーシア 韓国 インド タイ(右目盛) (%) 70 65 80 ▲5 78 60 ▲ 10 76 ▲ 15 (注)1. 資源はHSコード15、25、26、27の合計。 (注)2. GDPは名目ベース。 (資料)UN comtrade、世界銀行、台灣經濟研究院「各國商品進出口統計資料庫」、 IMFより、みずほ総合研究所作成 シンガポール 韓国 台湾 タイ インド 香港 中国 フィリピン ベトナム インドネシア マレーシア ▲ 20 55 74 72 50 70 68 10/03 10/09 11/03 11/09 12/03 12/09 13/03 13/09 14/03 14/09 45 (年/期) (資料)各国統計、CEIC Dataより、みずほ総合研究所作成 17 中南米:原油安の悪影響はベネズエラが最大、次いでコロンビア ○ 原油安の悪影響は短期的には明暗分かれる。中期的にはシェールや深海油田開発への悪影響が懸念 ・ 輸出減・歳入減による悪影響はベネズエラが最大、次いでコロンビア ・ メキシコは原油依存度高いが、工業品輸出シェアの高さ、油価ヘッジ・プログラム導入などにより影響は軽減 ・ ブラジル、アルゼンチンは、エネルギー収支が赤字で原油安はプラスだが、開発投資への悪影響が懸念 ○ 70年代の資源高をテコにした対外借入拡大は、80年代に中南米の累積債務危機に発展 ・ 現在は中南米への信用供与の偏在はみられず、ベネズエラを除き対外債務の返済能力は改善 【 主要7カ国の貿易・財政面への影響 】 貿易収支 【 主要7カ国の対外債務・外貨準備 】 財政収支 原油・石油製品 対外債務/国民総所得(%) 石油収入 財政収支 歳入比(%) GDP比(%) 輸出シェア(%) 収支GDP比(%) ベネズエラ 97.6 37.7 46.6 ▲ 14.9 コロンビア 54.4 6.8 8.6 メキシコ 12.7 1.8 33.1 ペルー 9.2 ▲ 1.3 - 0.7 ブラジル 7.2 ▲ 0.7 - アルゼンチン 3.6 ▲ 0.4 チリ 0.8 ▲ 4.6 1982年 2013年 短期債務/外貨準備(%) 1982年 2013年 ベネズエラ 42.8 27.6 124.5 118.9 ▲ 0.9 アルゼンチン 55.3 22.7 366.8 72.6 ▲ 3.8 メキシコ 53.4 35.9 1474.4 59.8 チリ 78.1 41.0 128.5 40.9 ▲ 3.3 コロンビア 27.8 25.3 55.7 27.7 - ▲ 2.8 ペルー 45.7 29.0 114.5 9.8 - ▲ 0.7 ブラジル 35.3 21.9 437.4 9.3 (注)1.原油・石油製品輸出および収支はHSコード2709および2710が対象。 貿易収支のデータは2013年。 2.石油収入歳入比は、コロンビア2010年、メキシコ、ベネズエラ2013年。 財政収支は2013年。 (資料)UN Comtrade、IMFより、みずほ総合研究所作成 (注)1.2013年の債務指標はチリのみ2011年のデータ。 2.短期債務/外貨準備は100%以下が望ましいとされる。 (資料)世界銀行「World Development Indicators」より、みずほ総合研究所作成 18 ロシア:原油安の実体経済への影響は不可避、2015年は大幅マイナス成長に ○ 油価下落や欧米の制裁を背景にルーブルが急落 ・ ルーブル急落を受けた緊急利上げ(12月16日:10.5→17.0%)の後、利下げするも、依然として高金利(1月30日:→15.0%) ○ 原油価格下落による実体経済への悪影響は不可避 ・ これまでの成長メカニズムは、油価上昇→交易条件の改善→交易利得の増大→国産品に対する需要増によるもの ・ 足元の油価急落により逆循環が発生。2015年の交易損失規模は、リーマンショック後の2009年を上回る可能性 【 ルーブル相場と原油価格 】 (ドル/バレル) 130 【 ロシアの交易利得と実質GDP成長率の推移 】 (ルーブル/ドル) 20 (前年比:%) 15 (前年比:%) 60 110 30 10 40 90 40 5 20 50 0 0 50 60 ▲5 30 70 ▲ 10 10 80 ▲ 15 原油価格 70 ルーブル(右軸) 1 2 2014年 3 4 5 6 7 8 (注) 原油価格はブレント。 (資料) Bloombergより、みずほ総合研究所作成 9 10 11 12 1 2 (月) 2015年 (年) ▲ 20 交易利得 ▲ 40 実質GDP成長率 交易条件(右軸) 1996 98 2000 02 04 06 08 10 12 ▲ 60 14 (年) (注) 2014-15年は予測値。交易利得(前年GDP比)は、日本と同様、輸出入価格の 加重調和平均を共通デフレータとして算出。 (資料) ロシア中央銀行、Rosstat、Bloombergより、みずほ総合研究所作成 19 ロシア:ルーブル急落によるデフォルトリスクをどう見るか? ○ ロシアの対外債務残高は7,300億ドル。うち、約9割(6,600億ドル)は民間部門によるもの ・ BIS報告銀行によるロシア向け与信残高は2,100億ドル。地域別シェアは、欧州:75%、米国:13%、日本: 9% ○ 民間部門の対外債権、ロシア中銀の外貨準備ともに潤沢であることから、マクロ・短期的にはデフォルトリスクは限定 ・ 民間対外債務の2015年中の返済予定額:1,200億ドルに対して、民間対外債権(短期)は2,400億ドル ・ ロシア中銀の外貨準備高は3,300億ドル(2014年末時点)。加えて、デフォルト回避策(対外債務返済支援など)も進行中 ○ ただし、さらなる油価下落や欧米の制裁強化、格付け引下げ等により、民間部門のデフォルトリスクが高まる可能性も 【 民間部門の債務返済予定額と対外債権 】 (億ドル) 〔企業〕 〔銀行〕 1,250 【 外貨準備高の推移 】 (億ドル) 7,000 (倍) 14 外貨準備高 6,000 1,000 750 500 250 2016 上期 2016 上期 2015 年内 2015 年内 2015 年内 2015 年内 0 返済額 対外債権 (短期) 返済額 対外債権 (短期) (注) 債務返済予定額は元利金合計。短期対外債権残高は2014年6月末時点。 (資料) ロシア中央銀行より、みずほ総合研究所作成 外貨準備/短期債務(右軸) 12 5,000 10 4,000 8 3,000 6 2,000 4 1,000 2 0 0 2006 07 08 09 10 11 12 13 14 (年) (注) 外貨準備高は金・SDR等を含まない。短期債務はロシア全体の短期対外債務残高。 (資料) ロシア中央銀行より、みずほ総合研究所作成 20 米国:原油安によってエネルギー関連企業の資金調達環境悪化 ○ 市場依存を強めた米エネルギー関連企業を取り巻く資金調達環境は厳しい状況に ・ エネルギー関連企業のハイイールド債発行は拡大基調だが、油価下落を受けてクレジットスプレッドに上昇圧力 ――― 2014年のエネルギー関連企業のハイイールド債発行は同市場の15.2%を占め、過去10年間で11%pt上昇 ・ 原油安を受けた探鉱・開発・資産買収コスト圧縮の動き。今後も、相当規模で開発等の投資が抑制される ――― 1バレル60ドル程度の水準であれば、約1兆ドル規模の開発プロジェクトが見直しを余儀なくされるとの試算も 【 エネルギー関連企業の社債スプレッド 】 【 エネルギー関連企業のハイイールド債発行状況 】 (%) 16 (10億ドル) 400 米ハイイールド債発行額(右軸) エネルギー関連企業の発行額(右軸) エネルギー関連企業の発行シェア 14 12 350 300 10 250 8 200 6 150 (%) 2.0 (ドル) 120 1.8 100 1.6 80 1.4 60 1.2 4 100 2 50 0.8 0 0.6 0 04 05 06 07 08 09 10 (注)2014年は12月までの数字。 (資料)Barclays,SIFMAより、みずほ総合研究所作成 11 12 13 14 (暦年) 40 1.0 米エネルギー産業 20 NYM原油(右軸) 0 13/1 13/4 13/7 13/10 14/1 14/4 14/7 14/10 15/1 (年/月) (注)BBB格、5年の対米国債スプレッド。 (資料)Bloombergより、みずほ総合研究所作成 21 ②世界的な金利低下:グローバルに金利の低下が進行 ○ 原油価格の下落や、日銀・ECBの量的緩和を受け、日米独の長期金利は大きく低下 【 長期金利の推移 】 (%) 6 米国 日本 ドイツ 5 4 3 2 1 0 2007 2008 2009 2010 2011 2012 2013 2014 2015 (年) (資料)Bloombergより、みずほ総合研究所作成 22 国債利回り「水没」 ○ 欧州諸国を中心に、異例な金融緩和から国債利回りがマイナス圏に低下 ・ 投資家は、①長期ゾーンへの投資、②水没していない海外への投資、③金利以外の異なるリスク資産への投資に迫ら れる状況 【 世界の金利水没マップ 】 ス イス デンマーク ドイツ ス ウェーデン フィンランド オランダ オース トリア フランス ベルギー 日本 アイルランド イタリア ス ペイン イスラエル ノルウェー 英国 カナダ 米国 ポルトガル 中国 南アフリカ インドネシア トルコ インド ブラジル ロシア ギリシャ 1年 -0.91 -0.79 -0.19 -0.20 -0.17 -0.18 -0.12 -0.12 -0.13 0.01 0.01 0.21 0.16 0.18 0.81 0.29 0.46 0.22 0.15 3.17 6.17 6.68 8.65 8.02 13.21 12.88 2年 -0.93 -1.00 -0.22 -0.30 -0.17 -0.14 -0.15 -0.11 -0.10 0.05 0.07 0.34 0.25 0.17 0.75 0.39 0.42 0.62 0.28 3.17 6.26 7.15 8.06 7.86 13.11 13.55 3年 -0.83 -0.82 -0.19 -0.15 -0.11 -0.10 -0.13 -0.10 -0.05 0.06 0.13 0.48 0.47 0.47 0.70 0.64 0.41 1.02 0.74 3.23 6.59 7.08 7.53 7.77 12.89 13.74 18.04 4年 -0.63 -0.65 -0.17 -0.08 -0.05 -0.06 -0.07 -0.03 0.01 0.09 0.22 0.62 0.64 0.72 0.72 0.88 0.54 1.25 1.23 3.30 6.81 7.21 7.69 7.77 12.78 13.54 16.49 0%未満 0%以上0.5%未満 0.5%以上1.0%未満 1.0%超 5年 6年 7年 8年 9年 1 0年 11 年 12 年 13 年 14年 15年 20年 30年 40年 -0.45 -0.37 -0.22 -0.15 -0.02 0.02 0.04 0.07 0.15 0.23 0.31 0.46 0.55 0.59 -0.47 -0.20 -0.14 -0.07 0.02 0.11 0.13 0.16 0.19 0.21 0.24 0.38 0.65 -0.07 -0.04 0.04 0.13 0.23 0.32 0.36 0.39 0.43 0.47 0.51 0.69 0.89 0.00 0.11 0.22 0.40 0.47 0.54 0.57 0.61 0.65 0.69 0.72 0.91 0.01 0.02 0.11 0.25 0.30 0.39 0.44 0.49 0.54 0.59 0.64 0.72 0.87 -0.01 0.03 0.12 0.23 0.32 0.40 0.43 0.46 0.50 0.53 0.57 0.71 0.94 -0.01 0.05 0.12 0.24 0.32 0.42 0.43 0.45 0.46 0.48 0.50 0.65 0.95 0.05 0.18 0.30 0.43 0.53 0.64 0.71 0.77 0.83 0.90 0.96 1.11 1.34 0.07 0.16 0.31 0.43 0.54 0.65 0.68 0.71 0.73 0.76 0.79 1.10 1.30 0.12 0.12 0.19 0.25 0.33 0.40 0.46 0.53 0.59 0.66 0.72 1.20 1.42 1.51 0.49 0.54 0.73 0.89 1.03 1.21 1.27 1.34 1.41 1.48 1.55 1.71 2.02 0.78 0.97 1.24 1.38 1.48 1.65 1.75 1.84 1.94 2.03 2.13 2.43 2.66 0.89 1.03 1.22 1.40 1.51 1.62 1.71 1.81 1.90 1.99 2.08 2.27 2.64 0.80 0.95 1.19 1.42 1.66 1.82 1.95 2.07 2.12 2.17 2.22 2.47 2.97 0.74 0.82 0.91 1.02 1.14 1.23 1.08 1.20 1.31 1.48 1.57 1.66 1.74 1.81 1.89 1.96 2.03 2.22 2.40 2.35 0.70 0.86 1.02 1.16 1.27 1.40 1.45 1.51 1.57 1.62 1.68 1.97 2.04 1.49 1.65 1.80 1.86 1.92 1.98 2.01 2.04 2.07 2.10 2.13 2.28 2.58 1.45 1.74 1.90 2.09 2.29 2.47 2.57 2.68 2.79 2.90 3.00 3.27 3.47 3.35 3.38 3.40 3.44 3.45 3.44 3.47 3.49 3.52 3.54 3.57 6.96 7.09 7.20 7.31 7.44 7.57 7.67 7.77 7.87 7.98 8.03 8.15 8.27 7.34 7.37 7.45 7.47 7.46 7.53 7.53 7.56 7.58 7.63 7.68 7.80 7.95 7.86 7.76 7.66 7.64 7.70 7.54 7.74 7.78 7.77 7.82 7.82 7.74 7.78 7.68 7.80 7.76 7.82 7.73 7.72 12.71 12.65 12.61 12.57 12.57 12.56 13.35 13.11 12.88 12.65 12.41 12.18 12.07 11.96 11.84 11.73 11.62 11.31 14.94 13.96 12.97 11.99 11.00 10.02 10.08 10.14 10.20 10.27 10.33 9.38 8.45 (注)2015年2月12日の値 (資料)Bloombergより、みずほ総合研究所作成 23 緩和的な金融政策運営が国債利回りの上昇を抑制 ○ 原油安の影響から物価が低位で推移する中、グローバルに金融緩和が進展 ・ ECBが量的緩和を導入するなど、景気浮揚やデフレ回避を目的に、金融緩和に転換もしくは緩和強化の国が増加 ○ 日本、ECBの他、欧州諸国を中心に、今後も多くの国で緩和的な金融政策運営となる見込み ・ ただし、インドネシアやマレーシアは、米利上げに伴う通貨安懸念から緊縮的運営となる可能性も 【 各国の金融政策見通し 】 国名 先行き 現状 国名 先行き 現状 中国 緩和的 緩和的 日本 緩和的 追加緩和実施の可能性 韓国 緩和的 緩和的 ECB 緩和的 緩和的 台湾 やや緩和的 据え置き ブラジル 緊縮的 追加利上げ実施後、2015年後 半は据え置き 香港 米ドルペッグゆえ米国金 同様の理由から米国金利に連 利に連動し、緩和的 動し、金利上昇 ロシア 緊縮的 緩和的 シンガポール 緊縮程度を緩和 現状維持 オーストラリア 緩和的 緩和的 インドネシア 緊縮的 緊縮的 スイス 緩和的 緩和的 タイ 緩和的 緩和的 デンマーク 緩和的 緩和的 マレーシア 緊縮的 緊縮的 ノルウェー 緩和的 緩和的 フィリピン 緊縮的 緊縮的 スウェーデン 緩和的 緩和的 ベトナム 緩和的 緩和的。米利上げ後は徐々に 緩和スタンス弱まる インド 緩和的 緩和的 (資料)みずほ総合研究所作成 24 中央銀行の国債保有比率拡大 ○ ECB、日銀は量的緩和政策による国債買入れを拡大 ・ FRBは25年超の保有シェアが最大である一方、日銀は短中期ゾーン中心の買入れ 【 中央銀行のl国債保有・買入れ比率 】 国債発行残高に占める中央銀行国債保有比率(ストック) (注1) 年間グロス国債発行額に占める中央銀行国債買入れ額(フロー) (注1) (%) 残存期間 2014年末 1年超5年以下 (注2) 2015年末予想 2016年末予想 2014年末 5年超10年以下 2015年末予想 2016年末予想 2014年末 10年超25年以下 2015年末予想 2016年末予想 2014年末 25年超 2015年末予想 2016年末予想 2014年末 合計 2015年末予想 2016年末予想 FRB ECB(独) 日銀 21 20 19 27 27 26 38 35 32 47 43 39 26 25 24 0 13 24 0 14 26 0 13 26 0 12 19 0 13(6) 25(12) 29 45 57 32 42 50 13 19 24 13 26 35 25 36 45 (注1)合計は短期債を除いて計算。ドイツは2年超5年以下。 (注2)ドイツは2年超5年以下。カッコ内は、ユーロ圏全体で見た場合の比率。 (資料)日本銀行、FRB、ECBより、みずほ総合研究所作成 (%) 残存期間 2014年 1年超5年以下 (注2) 2015年予想 2016年予想 2014年 5年超10年以下 2015年予想 2016年予想 2014年 10年超25年以下 2015年予想 2016年予想 2014年 25年超 2015年予想 2016年予想 2014年 合計 2015年予想 2016年予想 ECB(独) 日銀 0 89 92 0 126 98 0 48 39 0 102 125 0 87 75 67 102 102 125 113 113 83 83 83 25 62 62 80 98 98 FRB 7 37 発行なし (買い入れ額は $39bn) 73 24 (注1)合計は短期債を除く。FRBは2013年。日銀は買入れレンジの中央値で推計。 (注2)ドイツは2年超5年以下。国債購入額は、年率換算。 (資料)日本銀行、FRB、ECBより、みずほ総合研究所作成 25 日銀金融政策:量的・質的金融緩和で国債市場タイト化継続 ○ 現状ペースで日銀が国債買入れを行うと、国債発行残高に占める日銀保有割合は2020年に70%台に到達の可能性 ・ 残存10年以下のゾーンの保有シェアは2020年に80%超に上昇と予想 ○ 金融機関の担保需要などを考慮すると、国債買入れは2010年台後半に限界に達する可能性も ・ 2020年末に残存10年以下の民間国債保有残高が90兆円に減少。1年超5年以下の残高はゼロに ――― 日銀担保預け入れ残高43兆円(長期国債、1月末)や、金融規制強化に伴う担保需要増加などを踏まえると、 2018年以降は国債買入れが困難となる可能性 【 国債発行残高に占める日銀保有割合 】 (%) 【 日銀以外の民間投資家の国債保有残高 】 残存10年以下 90 80 全体 (兆円) 600 全体 500 70 残存10年以下 400 60 残存10年超 50 300 40 200 残存10年超 30 100 20 10 2014 15 16 17 18 19 20 (暦年) (注)日銀の国債買入れは年間80兆円増額ペースで想定。年限別の買入れ額 は2015年1月実績を踏まえ想定。国債発行額は2015年度計画ベース。 (資料) みずほ総合研究所作成 0 2014 15 16 17 18 19 20 (暦年) (注)日銀の国債買入れは年間80兆円増額ペースで想定。年限別の買入れ額 は2015年1月実績を踏まえ想定。国債発行額は2015年度計画ベース。 (資料) みずほ総合研究所作成 26 ユーロ圏:欧州版QEにより、ドイツを中心に国債需給はタイト化 ○ 緊縮的な財政政策と相まって、ユーロ圏全体ではQEによる国債購入の結果、約4000億ユーロの民間の国債購入可能額 (民間アベイラビリティ)が減少 ・ 最大の影響があるのは、2015年の新発債発行を行わないドイツで、約1,700億ユーロの民間アベイラビリティ低下に繋がる 見込み。期間別には5∼10年の中長期ゾーンの供給減の影響が大 【 QEによるユーロ圏国債の民間アベイラビリティの喪失 】 【 QEによるドイツ国債の民間アベイラビリティ喪失(残存期間別) 】 (10億ユーロ、%) (10億ユーロ) 6,800 残存期間別債券残高 合 計 2年超∼5年以内 5年超∼10年以内 278 325 172 776 供給側の影響による2016年9月末時点 までの変化額② 36 ▲ 22 18 32 QEによる国債購入額(実施月の発行残高 によるシェア割り)③ 78 78 46 201 236 225 144 606 ▲ 42 ▲ 100 ▲ 28 ▲ 170 25 26 24 25 6,600 QE開始時(2015年3月末)の予想残高① 10年超∼30年以内 6,400 QEによる民間 アベイラビリティ の純喪失分 3,894億ユーロ 6,200 6,000 5,800 2016年9月末時点での独国債の民間購入 可能額④=①+②-③ 5,600 民間アベイラビリティ変化 ④-① 2016年時点で 購入可能な国債残高 (資料) ECB、IMFより、みずほ総合研究所作成 QEによるECBの購入 15・ 16年の財政赤字額 中長期債残高 5,400 2016年9月末の中銀国債保有比率(%) ③÷(① + ②) (注)1. 2015年の新発発行額は、独Finance Agencyの発表による。2016年は2015年同様、新規国債 発行は行われないという前提において、 2016年中の償還分のみ同額同期間でロールオー バーが行われると仮定して試算。QEによる国債購入額は、ECBへの資本拠出割合に基づ き、ドイツで行われると予想される国債購入(106億ユーロ/月)が、毎月の残存期間別国債 残高シェアに応じて行われると仮定した場合の試算値。 (注)2. QEにおける各銘柄ごとの保有上限である25%、単一発行体の保有上限である33%につい ては、考慮されていない。 (資料)独Finance Agency、Bloombergより、みずほ総合研究所作成 27 金利低下の行方1:中央銀行が国債市場を侵食 ○ 政府債務残高が増えない中、主要7中銀の国債保有と世界の外貨準備が3兆ドル増加(2011∼14年)。銀行を含む民間 が運用可能な国債が減少したことが、供給面から金利押し下げの一因に 【 主要7カ国・地域の政府債務残高保有者内訳の推移 】 (兆ドル) 変化(兆㌦) 50 2007‐11 2011‐14 15.3 0.0 主要7中銀 2.3 1.6 外貨準備 3.5 1.5 国内銀行 4.7 ▲0.2 その他 4.8 ▲2.9 45 全体 40 35 その他 30 25 国内銀行 20 15 外貨準備 10 5 主要7中銀 0 2007 08 09 10 11 12 13 14 (年) (注)全体は、ユーロ圏、豪、カナダ、日本、英、スイス、米国のグロス一般政府債務残高の合計。 外貨準備は世界全体の合計額。主要7中銀は上記地域・国の中銀が保有するグロス中央政府債権。ただしBOEはネット。ECBはグロス一般政府債権。 (資料)IMFより、みずほ総合研究所 28 金利低下の行方2:国債格下げにより、安全資産の需給逼迫 ○ リーマンショック後の国債格下げにより、安全資産の需給が逼迫することも、金利上昇の抑制要因に ・ 米銀が金融規制強化を背景に米国債投資を増加する動きも 【 日米英欧の格付け別国債発行残高と中銀保有残高 】 (兆ドル) 35 30 中銀保有 25 Baa 20 A 15 Aa 10 Aaa 5 0 2007 08 09 10 11 12 13 14 (年) (注)欧州は独、仏、伊、西の4か国のみ。 (資料)Moody s、Eurostat、FRB、Bloombergより、みずほ総合研究所 29 ③日本経済の「トリプルメリット」:2015年度成長率を1%強押し上げ ○ ①日銀の追加金融緩和に伴う円安・株高、②緊急経済対策などの財政政策、③原油価格の大幅な下落という「トリプル メリット」によって、2015年度成長率は1%強押し上げられると試算 【 トリプルメリット(追加緩和・財政政策・原油安)の実質成長率押し上げ効果(試算) 】 実質成長率の押し上げ効果 (%Pt) 2014年度 2015年度 0.07 0.21 追加金融緩和(QQE2) 円安を通じた輸出数量の押し上げ 0.03 0.15 株高を通じた個人消費の押し上げ(資産効果) 0.04 0.06 0.00 0.41 消費再増税の延期 0.00 0.18 家計向け支援策(消費喚起・住宅市場活性化) 0.00 0.03 企業向け支援策(設備投資関係の補助金) 0.00 0.09 公的需要(政府消費・公共投資) 0.00 0.11 0.06 0.66 0.13 1.28 財政政策(再増税延期と経済対策) 原油価格の下落 合計 (注)1.追加金融緩和による個人消費への効果については株高による資産効果のみを含めており、マインド改善を通じた効果は除いている。消費再増税の延期については、みずほ総研マクロ モデルによる試算。 2.円安や株高の影響は、追加金融緩和等に伴い為替や株価の見通しが2014年9月見通しから変化した影響を計算している(約1割の円安、約1割の株高)。 3.原油価格下落の影響は、9月見通しからの原油価格の想定の変化による影響をみずほ総研マクロモデルにより試算している(約4割の原油安)。 (資料) 各種資料より、みずほ総合研究所作成 30 日本:緊急経済対策の効果 ∼実質GDPを累計0.4%押し上げ ○ 政府が2014年末に策定した緊急経済対策による実質GDP押し上げ効果は累計0.4%と試算。そのうち、2015年度に 顕在化するのは0.2% ――― 国費よりもGDP押し上げ額が小さいのは、家計や企業向けの支援策について、もともと予定されていた消費・投 資に使われる部分があるため。その他、約0.7兆円が復興債の償還財源に充てられることも影響 【 緊急経済対策による経済効果(GDP押し上げ効果)の試算結果 】 企業向け支援策 ※2 東日本大震災復興関連 復興債の償還財源 その他 国費 (兆円) 0.42 0.25 0.17 0.33 0.23 0.10 0.39 0.12 0.26 0.21 1.21 0.98 0.72 0.26 合計 3.53 対策 ※3 地域住民生活等緊急支援のための交付金 地域消費喚起・生活支援型 地方創生先行型 公共事業関係費 ※1 国土交通省所管分※1 その他 公共事業関係費以外の公的需要 ※ 2 政府消費分 公共投資分 住宅市場活性化策 経済効果 ※4 金額(兆円) 率(%) 0.1 9 0 .0 4 0.06 0.01 0.13 0.03 0.4 7 0 .0 9 0.33 0.07 0.14 0.03 0.5 2 0 .1 0 0.12 0.02 0.39 0.08 0.1 2 0 .0 2 0.6 3 0 .1 2 0.1 9 0 .0 4 0.00 0.00 0.19 0.04 2.1 3 0 .4 2 (注)1.フラット35Sの金利引き下げ幅の拡大等は公共事業関係費に分類されるが、本表では住宅市場活性化策に計上し公共事業からは除いている。 2.地方創生先行型の交付金、中間貯蔵施設に係る交付金、福島復興交付金による公的需要の押し上げ分や企業向け支援分は除く。 3.本表の分類は公表されている情報に基づきみずほ総合研究所が行ったもの。 4.経済効果の試算結果は幅をもってみる必要がある。 (資料)平成26年度補正予算に関する各省庁の資料より、みずほ総合研究所作成 31 日本:原油安・円安は貿易収支を約5兆円押し上げ。中小企業の収益改善にも寄与 ○ 原油安・円安によって、2015年度の貿易収支は約5兆円改善 ――― 2014年の貿易赤字は約13兆円(通関ベース)だったため、原油安・円安によって貿易赤字は約4割削減される計算 ○ 原油安は中小企業の収益改善にも寄与。中小企業にとって、これまでの原油安による収益改善効果は円安の約3倍 【 原油安・円安による貿易収支への影響 】 輸入数量要因 輸出価格要因 貿易収支変化 (兆円) 10 輸出数量要因 輸入価格要因 【 原油安・円安による企業規模別営業余剰への影響 】 (兆円) 5 8 4 6 3 4 国内投入価格要因 輸出金額要因(円安) 営業余剰変化 1.7 2 2 1 0 ▲2 生産波及効果(円安) 国内産出価格要因 1.1 0.5 1.3 0 貿易収支改善幅 4.7兆円 ▲4 ▲6 ▲1 ▲2 ▲8 原 油 安 効 果 円 安 効 果 +原 円油 安安 効効 果果 (注)2015年度の水準押し上げ効果。原油価格及び為替の変動については、みずほ総合研究 所の9月見通しを基準として、2月見通しとの変化をもとに試算。みずほ総研マクロモデ ルによるシミュレーション結果。過去の平均的な家計・企業行動を前提に計算しているた め、試算結果は相当の幅を持ってみる必要がある。 (資料)財務省「貿易統計」、内閣府「国民経済計算」などより、みずほ総合研究所作成 ▲3 原油安効果 円安効果 中小企業 原油安効果 円安効果 大企業 (注)1.原油価格及び為替の変動については、みずほ総合研究所の9月見通しを基準として、 2月見通しとの変化をもとに試算。2010年の投入産出構造を前提に計算しているため、 試算結果は相当の幅を持ってみる必要がある。 2.投入価格の変化から産出価格への転嫁率は約3割とした(みずほ総研マクロモデル での試算結果を基に設定)。 3.一部の業種(建設業、運輸業など)は原データ(規模別産業連関表)が業種別に分かれ ていないため、本試算結果には含めていない。 (資料)中小企業庁「規模別産業連関表」などより、みずほ総合研究所作成 32 ④日本の実質賃金:2015年は原油安が中小企業の賃上げを後押し ○ 2014年はベースアップ復活で賃上げ率上昇。ただし、企業規模別では、中小企業の賃上げペースは大企業よりも緩やか ○ 中小企業では「業績低迷」や「原油・原材料価格の高騰」などが2014年の賃上げの障害に ――― 2015年は増税後の落ち込みからの景気回復、原油安による収益改善も中小企業の賃上げを後押し 【 大企業・中小企業の賃上げ率 】 【 2014年に賃上げを行わなかった理由(中小企業) 】 (賃上げ率、%) 3.00 71.7% 業績の低迷 2.50 賃金より従業員の雇用維持を優先 33.1% 原油・原材料価格の高騰 33.0% 大企業 2.00 23.9% 消費税率引き上げ 1.50 17.8% 他社との競争激化 12.6% 取引先からの値下げ要求 1.00 中小企業 0.50 同業他社の賃金動向 7.7% 設備投資の増強 6.6% 2.1% 開発・新事業展開 0.00 1995 97 99 01 03 05 07 09 11 13 (注)大企業:従業員数1000人以上、中小企業:100∼299人。 (資料)厚生労働省「賃金引上げ等の実態に関する調査」より、みずほ総合研究所作成 (年) 0% 20% 40% 60% 80% (資料)経済産業省「中小企業の雇用状況に関する調査集計結果の概要」より、 みずほ総合研究所作成 33 日本:賃上げの拡大にインフレ率の低下もあり、2015年度は実質賃金が大きく改善 ○ 2015年の主要企業賃上げ率は2.35%(ベア:0.55%程度)と、2014年(2.19%、ベア:0.39%程度)を上回ると予測 ・ 政府の賃上げ要請、円安進行による輸出企業の業績上振れなどが主要企業のベースアップを後押し ○ 消費増税に伴う物価上昇の影響が一巡する2015年4∼6月期に、実質賃金は前年比プラスへ転じる ・ 2015年度の実質賃金は4∼6月期にプラスに転じ、夏場にかけてプラス幅拡大する。その後は原油価格の下落 一巡や円安に伴い実質賃金の伸びは縮小するが、基調的に改善 【 実質賃金の見通し 】 【 春季賃上げ率(主要企業)の見通し 】 (%) (前年比、%) 3.5 予測 2 予測 3.0 0 春季賃上げ率 (主要企業) 2.5 1 2.35 2.19 2.0 ▲1 ▲2 物価要因 ▲3 1.5 所定外給与+特別給与 事前アンケートの値 ▲4 1.0 1995 97 99 01 03 05 07 09 11 13 15 (年) (注)2015年はみずほ総合研究所による予測値。事前アンケートの結果は労使・専門家全体ベース。 (資料)厚生労働省「民間主要企業春季賃上げ要求・妥結状況について」、労務行政研究所「2015 年賃上げの見通し」より、みずほ総合研究所作成 所定内給与 実質賃金 ▲5 2013 14 15 16 (年/四半期) (注)2015年1∼3月期以降はみずほ総合研究所による予測。 (資料)厚生労働省「毎月勤労統計」より、みずほ総合研究所作成 34 Ⅱ.海外経済 ∼米国は拡大継続、ユーロ圏やアジアの回復は緩やか∼ 35 (1)米国経済 ∼ 拡大基調、金融政策は出口へ ○ 米国の2014年10∼12月期実質GDP成長率は前期比年率+2.6%。個人消費がけん引役と なり、底堅い伸び。2014年成長率は前年比+2.4%に ○ 2015年初以降、経済指標の下振れが相次ぐ。しかし、こうした減速は2014年4∼6月期、7∼9 月期の高成長からの反動、現時点で懸念は少。米国経済は拡大基調が続き、2015年は前年 比+3.1%、2016年は同+2.8%の予測 ○ もっとも、原油安による産油国への影響やエネルギー産業動向、中国や欧州などの減速 懸念には、引き続きリスク要因として留意が必要 ○ 米国の金融政策はいよいよ出口へ。最初の利上げは2015年央と予測。利上げペースは 緩慢なものとなる見込み 36 米国: 米国経済は2015年、2016年と拡大基調 ○ 2015年の成長率を前年比+2.9%から+3.1%に上方修正。2016年の成長率は同+2.8%と予測 ・ 上方修正の主因は2014年7∼9月期成長率の上方修正。基本的な拡大シナリオは維持 ・ 原油安は内需の押し上げをもたらす一方、ドル高は外需を押し下げ。双方の影響は概ね拮抗 ・ リスク要因として、原油安によるエネルギー産業や産油国への影響、中国や欧州などの減速懸念には留意 【 短期見通し総括表 】 2013 2014 2015 暦年 実質GDP 2014 2016 1∼3 4∼6 2015 7∼9 10∼12 1∼3 4∼6 2016 7∼9 10∼12 1∼3 4∼6 7∼9 10∼12 前期比年率、% 2.2 2.4 3.1 2.8 ▲ 2.1 4.6 5.0 2.6 2.2 2.9 3.2 3.8 3.0 2.4 1.7 1.5 個人消費 前期比年率、% 2.4 2.5 3.3 2.6 1.2 2.5 3.2 4.3 3.1 3.2 3.0 2.9 2.4 2.4 2.3 2.3 住宅投資 前期比年率、% 11.9 1.6 8.8 8.2 ▲ 5.3 8.8 3.2 4.1 10.2 12.2 12.2 12.2 6.0 6.0 6.0 6.0 設備投資 前期比年率、% 3.0 6.1 5.8 7.0 1.6 9.7 8.9 1.9 4.0 7.3 7.5 7.5 6.8 6.8 6.8 6.8 在庫投資 前期比年率寄与度、%Pt 0.1 0.1 ▲ 0.1 0.1 ▲ 1.2 1.4 ▲ 0.0 0.8 ▲ 0.9 ▲ 0.7 0.0 0.5 0.5 0.0 ▲ 0.6 ▲ 0.6 政府支出 前期比年率、% ▲ 2.0 ▲ 0.2 1.6 1.7 ▲ 0.8 1.7 4.4 ▲ 2.2 2.3 2.3 2.3 1.6 1.6 1.6 1.6 0.5 前期比年率寄与度、%Pt 0.8 ▲ 0.8 ▲ 1.0 ▲ 2.2 ▲ 1.6 ▲ 0.3 0.7 ▲ 1.0 0.1 ▲ 0.2 ▲ 0.6 ▲ 0.4 ▲ 0.6 ▲ 0.6 ▲ 0.6 ▲ 0.6 輸出 前期比年率、% 3.0 3.1 3.0 3.8 ▲ 9.2 11.1 4.5 2.8 2.5 1.0 2.2 3.5 4.3 4.5 4.7 4.8 輸入 前期比年率、% 1.1 3.9 4.0 6.5 2.2 11.3 ▲ 0.9 8.9 1.5 2.0 5.8 5.7 7.4 7.4 7.4 7.4 % 7.4 6.2 5.8 5.3 6.6 6.2 6.1 5.7 5.8 5.8 5.7 5.7 5.6 5.4 5.2 5.0 1か月当たり、千人 191 219 249 213 182 265 248 283 278 210 211 212 213 214 215 216 前年比、% 1.2 1.3 0.4 1.5 1.1 1.6 1.5 1.1 0.5 0.2 0.4 1.0 1.7 1.9 1.9 1.8 前年比、% 1.3 1.4 1.5 1.6 1.2 1.5 1.5 1.4 1.5 1.4 1.5 1.6 1.6 1.6 1.6 1.6 純輸出 失業率 非農業部門雇用者数 個人消費支出デフレーター 食品・エネルギーを除くコア (注)網掛けは予測値。 (資料)米国商務省、米国労働省より、みずほ総合研究所作成 37 米国:10∼12月期GDPは、個人消費をけん引役に底堅い伸び ○ 10∼12月期GDPは前期比年率+2.6%(7∼9月期同+5.0%)と、前期の高成長からは減速したが底堅い ・ 同+4.3%の高成長となった個人消費が内需をけん引。設備投資にはもたつきがみられるが、住宅投資は持ち直し ・ 輸入増加と輸出減速により、外需は大きく悪化 ・ 在庫は積み増しテンポが加速、今後スピード調整が起きる見込み。政府支出は7∼9月期の反動減 【 実質GDP成長率 】 (前期比年率、%) 8 個人消費 住宅投資 設備投資 純輸出 政府支出 実質GDP 6 4 4.5 在庫調整 5.0 4.6 3.5 2.6 2.7 1.8 2 ▲2.1 在庫調整 設備投資 住宅投資 個人消費 0 純輸出 政府支出 ▲2 10∼12月期は成長率が 減速したが、個人消費が堅調。 一方、外需は悪化 ▲4 ▲6 1∼3 4∼6 7∼9 10∼12 2013 1∼3 4∼6 7∼9 2014 10∼12 (期) (年) (注)図中の数字は実質GDP成長率の値を示す。 (資料)米国商務省より、みずほ総合研究所作成 38 米国:油価下落による内需増をドル高による外需悪化が相殺。腰折れの懸念は小 【 2月見通しのポイント 】 Q ① 原油価格下落とドル高の 影響をどう見るか A ・ 原油安は個人消費などの内需を押し上げる一方、ドル高は 輸出の減速などの外需の悪化をもたらす。 ・ 2015年の米国経済に対する両者の影響は概ね拮抗するとの 見方を維持。 ・ 1月発表指標では、消費と企業行動関連が予想比下振れ ② 1月発表の経済指標の 下振れをどう見るか ・ 下振れた指標には、これまでの高成長の反動の側面も。 現時点で腰折れの懸念は大きくない ・ ただし、原油安による収益悪化や人員削減、設備投資計画 見直し等の動きがみられるエネルギー産業動向や産油国 への影響、中国や欧州などの減速懸念には留意 (資料)みずほ総合研究所作成 39 米国:①原油安による内需押し上げをドル高による外需押し下げが相殺 ○ 2月予測では、原油の見通し引き下げと同時にユーロドル見通しを引き下げ、原油安、ドル高が一層進展 ・ しかし、見通し変更の影響は小幅、原油安とドル高の影響が拮抗するとの見方は12月見通しから変わらず 【 原油価格下落・ドル高と米国経済への影響 】 2014年 (実績) 原油安 原油価格 (ドル/バレル) ドル高 ドル円 (円/ドル) 2015年 2015年実質GDPへの影響 (2月予測) (12月予測) (2月予測) 93ドル (−) 54ドル (▲42%) 61ドル (▲34%) 個人消費の増加など 内需の喚起 106円 (−) 121円 (+15%) 122円 (+15%) (ドル/ユーロ) 1.33ドル (−) 1.09ドル (▲18%) +0.1% +0.1% 影響を相殺 輸出減速など 外需の押し下げ ユーロドル (12月予測) ▲0.1% ▲0.1% 1.22ドル (▲8%) (注)括弧内は2014年対比変化率。 (資料)米国商務省より、みずほ総合研究所作成 40 米国: ②年始以降、米国の経済指標は市場予想対比下振れ。CSIはマイナス圏に ○ 1月に発表された経済指標では、個人消費関連や企業活動関連に下振れが集中 ・ 雇用は賃金上昇率以外は概ね良好。住宅は着工が緩やかに拡大し価格も上昇。物価はCPIが下振れたがPPIは上振れ 【米経済指標の市場予想と公表値の比較 Cumulative Surprise Index(CSI) 】 50 40 30 2014年度 20 10 0 ▲10 ▲20 ▲30 ▲40 2013年度 ▲50 4月 5月 年始以降、 経済指標が下振れ 2012年度 6月 7月 8月 9月 10月 11月 12月 1月 2月 3月 (注)Bloombergが公表している全ての米国経済指標の市場コンセンサスと公表値を比較、コンセンサスよりも良好な場合は+1 、下回る場合は-1として30日間累計したインデックス。 単一の指標でも前月比と前年比があれば夫々を市場コンセンサスと比較してカウント。直近は2015/2/12。 (資料)Bloombergより、みずほ総合研究所作成 41 米国:②小売、企業業況とも高成長の反動の側面。現時点で腰折れの懸念は小 ○ 小売は11月、企業業況は夏場以降の高成長の反動が出た模様。企業業況には港湾ストによるボトルネックの影響も ・ 12月小売売上高の下振れは、年末商戦消費が11月に集中したことが背景に。マインド面は強く、消費は拡大傾向を予想 ・ 港湾ストの影響は1月も継続。しかし、幅広い業種で良好な業況が報告されており、現時点で腰折れ懸念は小 ――― なお、油価下落はコスト削減などを通じてプラスに働く業種も。影響はまちまち 【 ISM指数と業種別コメント 】 【 小売売上高 】 (前月比、%) 2.0 1.5 コア小売 自動車・部品 建材・造園 ガソリン 62 60 58 56 54 52 50 48 2013/1 小売売上高 1.0 製造業総合 非製造業総合 0.5 ▲0.5 2014/7 (資料)米国商務省より、みずほ総合研究所作成 2014/10 2015/1 (年/月) 非製 2014/4 製造業 ▲1.5 原油価格下落 ▲1.0 12月の小売売上高では、 年末商戦消費が11月に集中した ことでコア小売が前月比減少。 コア小売は1月には持ち直し 製造業 西海岸 港湾スト 0.0 これまでの高成長の 56.7 反動に加え、特に 製造業には港湾ストに 53.5 よるボトルネックの影響も 2013/7 2014/1 業種 評価 2014/7 2015/1 (年/月) コメント(要約) 加工金属 × 原材料調達に大きな影響(12月) 機械 × アジアからの調達の配送に影響(12月) 紙製品 × 影響は深刻化しており、在庫が積み上がり(1月) 化学 × 西海岸からの出荷に遅延(1月) 石油・石炭 × 多くの商品が価格引き下げ圧力に直面(12月) 電子製品 × エネルギー産業向けビジネスの見通し悪化(12月) 輸送・倉庫 〇 油価下落により企業の資金面が改善(12月) 宿泊・外食 〇 油価下落により仕入れ価格引き下げ(12月) 燃料価格下落により、コスト削減(1月) (注)コメントは12、1月公表資料より要約。 (資料)米サプライマネジメント協会(ISM)より、みずほ総合研究所作成 42 米国:②原油安を受けたエネルギー産業動向や産油国への影響などには留意 ○ エネルギー企業の収益悪化による人員削減や設備投資計画見直しは今後の懸念。産油国経済の減速にも留意 ・ エネルギー企業のレイオフ計画人数は1月に大幅増加。今後の雇用の下押しに ・ 産油国向け輸出をみると、国別ではカナダ・南米、品別では輸送機器、産業機械のシェアが大きい 【 企業のレイオフ計画人数 】 【 石油輸出国向け輸出金額と主要輸出品 】 財輸出金額 (シェア) (レイオフ計画人数、千人) 70 総合計 (国別) カナダ 60 メキシコ 米 州 50 30 20 エネルギー 企業 10 2013/7 2014/1 2014/7 2015/1 (年/月) (資料)チャレンジャー・グレイ・クリスマスより、みずほ総合研究所作成 (14.3) 自動車部品等(8%)、石油製品等(7%)、家電(6%) (0.8) 石油製品等(13%)、有機化学品(9%)、燃料油(7%) コロンビア (1.2) 燃料油(19%)、石油製品等(10%)、有機化学品(5%) UAE 2.4 19.0 1.6 24.4 (0.2) 掘削・油田設備(7%)、産業用機械(5%)、金属加工品(4%) (1.2) 乗用車(25%)、民間航空機関連(10%)、産業用エンジン(6%) (0.1) 乗用車(23%)、掘削・油田設備(10%)、産業用機械(5%) (1.5) 民間航空機関連(22%)、乗用車(11%)、情報通信設備(7%) クウェート 2.6 (0.2) 乗用車(37%)、トラック等(4%)、産業用機械(4%) カタール 5.0 (0.3) 民間航空機関連(56%)、乗用車(7%)、宝石等(6%) バーレーン 1.0 (0.1) 乗用車(23%)、産業用エンジン(4%)、民間航空機関連(3%) ロシア ア 中 ジ アゼルバイジャン 央 ア カザフスタン 11.1 (0.7) 民間航空機関連(17%)、乗用車(11%)、掘削・油田設備(4%) 0.4 (0.0) 民間航空機関連(15%)、掘削・油田設備(13%)、乗用車(13%) 欧 州 0 2013/1 (19.1) 自動車部品等(8%)、トラック等(5%)、乗用車(4%) 226.1 18.4 オマーン 中 東 301.6 13.2 サウジアラビア その他 企業 10億ドル % 1,579.6 (100.0) ベネズエラ トリニダード・トバゴ 40 主要輸出品 英国 1.2 47.4 (0.1) 民間航空機関連(18%)、産業用エンジン(10%)、産業用機械(7%) (3.0) 民間航空機関連(17%)、医薬品(6%)、芸術品等(5%) ノルウェー 4.6 (0.3) 民間航空機関連(33%)、計測・試験・制御設備(5%)、石油製品(4%) ア フ ナイジェリア 6.4 (0.4) 石油製品等(31%)、乗用車(17%)、小麦(15%) リ カ コンゴ 0.2 (0.0) 肉類(16%)、掘削・油田設備(16%)、産業用機械(8%) (注)2013年実績値。 (資料)米国商務省、BISより、みずほ総合研究所作成 43 米国:景気の見方は前進。ただし、ドル高など国際情勢が新たなリスクに ○ 1月FOMCは景気の現状を「堅調」と判断しつつ、「国際情勢」への関心も表明。イエレン議長の議会証言(2/24,25)に注目 ・ 1月雇用統計はFOMCの景気判断をサポート。インフレ率は下ぶれているが、利上げ開始の障害にはならないと予想 ・ 「国際情勢」は急激なドル高を指すと推察。議事録(2/18)と議長議会証言によって詳細が判明する公算 【 国際情勢に関連する過去の言及 】 2003年 1月、3月、5月 地政学的リスクによる原油価格上昇などが、企業の設 備投資や雇用の持続的な抑制につながっていると言わ れている。 2007年8月 金融市場はこのところ不安定であり、家計や企業の一 部に対する信用がタイト化し、住宅市場の調整が続いて いる。しかし、今後数四半期にわたって景気は緩やかな 拡大を続ける可能性があり、雇用・所得の堅調な伸びと しっかりとした世界経済がその支えになる。 【 実質実効ドル 】 (1973/3=100) ドル高 130 125 2008年10月 多くの海外経済の減速が、米国の輸出見通しを悪化さ せている。 2011年 3月、4月 夏以降、原油価格が大幅に上昇しており、ここ数週間は、 世界的な原油供給に対する懸念が背景にある。 2011年9月 ∼2013年1月 国際金融市場の緊張が、景気見通し上の深刻な下振れ リスクである。 2015年1月 (今回) 金利政策をいつまで据え置くのかの判断については、 様々な要因を考慮に入れる。これらの要因には、労働 市場の動向、インフレ圧力やインフレ期待の指標、そし て金融動向・国際情勢が含まれる。 (資料) FRBより、みずほ総合研究所作成 120 115 110 ドル安 105 100 95 90 85 80 1980 85 90 95 2000 05 10 15 (年) (資料) FRBより、みずほ総合研究所作成 44 米国:最初の利上げは6月。低インフレの下、利上げペースは緩慢 ○ 6月に最初の利上げ、以後は低インフレの下で1四半期に1度のペースでゆっくりと利上げすると予想 ・ 利上げに向けて3月または4月の会合で利上げ後のペースに言及する公算 ─── 前回利上げ局面では、2004年5月に「ゆっくりとした利上げ」(measured pace)を表明、翌6月に利上げを実施 【 FF金利の先行き 】 【 インフレ見通し 】 (前年比%) (%) 2.2 QE3決定当時の FRB見通し(2012/9) 3.00 2.0 2004-05年の 利上げペース 2.50 FRB見通し (2014/12) 1.8 2.00 1.6 1.50 1.4 1.00 2月見通し 実績 1.2 0.50 0.00 2014 15 (資料) FRBより、みずほ総合研究所作成 16 (年) 1.0 2011 12 13 14 15 16 (年) (資料) 米国商務省、FRBより、みずほ総合研究所作成 45 米国:見通し期間を通じて再投資政策を維持 ○ 米長期金利が著しく低下した場合、バブル抑制の観点から再投資政策を早期停止する可能性も 【 バランスシート政策の三原則 】 【 FRBのバランスシート 】 残高・構成維持 (兆ドル) 4.5 エージェンシーMBS($1.7tr) ①利上げ開始後に再投資政策を停止 4.0 エージェンシー債(0.0) 米国債:10年以上(0.7) 3.5 :5-10年未満(0.7) 3.0 ②主として再投資政策の停止を通じて、ゆっくり、かつ予 測可能な方法で残高を縮小 :1-5年未満(1.1) :1年未満(0.0) 2.5 2.0 1.5 ③債券は売却せず。ただしエージェンシーMBSは、 長期的にみると、小規模な売却が選択肢に なり得る 1.0 0.5 0.0 2007 08 09 10 11 12 13 14 15 16 (年) (資料)FRBより、みずほ総合研究所 (資料)FRBより、みずほ総合研究所 46 (2)ユーロ圏経済 ∼ 回復基調に復するがペースは緩やか、デフレリスク増大 ○ ユーロ圏の2014・15・16年の実質GDP成長率は各+0.9%、+1.3%、+1.5%と緩やかな回 復が持続(14・15年は前回見通しより各0.1%ポイントの上方修正)。原油安や追加緩和の効 果もあり、2014年後半の減速から、回復傾向に復する ○ 2015年は、米英の景気回復やユーロ安を受けた輸出増加と、雇用環境改善と原油安による 消費増が景気を下支え。昨年来続く新興国経済の先行き不透明感の残存により、域内企業 は新規設備投資には引き続き慎重、輸出増加の波及効果はあるが、設備投資の回復は緩 やかなペースに ○ 2016年は、欧州中央銀行(ECB)の追加緩和による資産価格上昇の効果もあり、個人消費 は緩やかな回復が続く。輸出回復や住宅価格の上昇が、徐々に設備投資や住宅投資など、 固定資本形成を押し上げ ○ 原油価格続落により、2015年の物価見通しを下方修正(前年比+0.1%→同▲0.1%)。2015 年は年間でも物価下落を予想。2015年末以降は、エネルギー価格の下げ止まりと景気回復 ペース加速を受け、物価は緩やかな上昇に転じる ○ ECBは、国債購入を含む量的緩和策(欧州版QE)を決定。物価は2015年末から徐々に反転 上昇が見込まれる中で、2016年7∼9月期にはQE終了を予定 47 ユーロ圏:2015年の成長率は前年比+1.3%、2016年は同+1.5%と緩やかな回復へ ○ 2015年の成長率は前年比+1.3%と前回見通し(+1.2%)より上方修正。2016年は同+1.5%と回復が続くが、緩慢なペース ・ 2015年は、油価続落が景気押し上げ要因となるも、設備投資の低迷が景気を下押し ・ 2016年は、ECBの量的緩和によるユーロ安や資産価格上昇が、輸出や個人消費を押し上げ 【 短期見通し総括表 】 2013 2014 2015 2014 2016 暦年 1∼3 4∼6 2015 7∼9 10∼12 1∼3 4∼6 2016 7∼9 10∼12 1∼3 4∼6 7∼9 10∼12 実質GDP 前期比、% ▲ 0.5 0.9 1.3 1.5 0.3 0.1 0.2 0.3 0.3 0.3 0.4 0.4 0.4 0.4 0.4 0.3 内需 前期比、% ▲ 0.9 0.7 0.9 1.2 0.3 ▲ 0.0 0.2 0.3 0.2 0.2 0.3 0.3 0.3 0.3 0.3 0.4 個人消費 前期比、% ▲ 0.7 0.9 1.3 1.3 0.2 0.3 0.5 0.3 0.3 0.3 0.3 0.3 0.3 0.3 0.3 0.3 総固定資本形成 前期比、% ▲ 2.4 0.6 0.2 1.4 0.3 ▲ 0.7 ▲ 0.3 0.1 0.1 0.3 0.2 0.3 0.4 0.4 0.5 0.3 政府消費 前期比、% 0.2 0.9 1.0 1.0 0.1 0.3 0.3 0.2 0.2 0.2 0.2 0.2 0.3 0.3 0.3 0.3 在庫投資 前期比寄与度、%Pt ▲ 0.4 ▲ 0.1 ▲ 0.1 0.0 0.1 ▲ 0.1 ▲ 0.1 ▲ 0.0 ▲ 0.0 ▲ 0.1 0.1 0.1 ▲ 0.0 ▲ 0.0 ▲ 0.0 0.1 前期比寄与度、%Pt 0.4 0.2 0.4 0.4 0.0 0.1 0.0 0.1 0.1 0.1 0.1 0.1 0.1 0.1 0.1 ▲ 0.0 輸出 前期比、% 2.0 3.8 4.9 4.6 0.4 1.4 1.3 1.4 1.2 1.2 0.8 1.1 1.4 1.4 1.0 0.2 輸入 前期比、% 1.2 3.7 4.4 4.3 0.4 1.3 1.4 1.2 1.0 1.0 0.7 1.0 1.3 1.3 1.0 0.4 消費者物価指数 前年比、% 1.3 0.4 ▲ 0.1 1.0 0.7 0.6 0.3 0.2 ▲ 0.4 ▲ 0.3 ▲ 0.1 0.3 1.0 0.9 1.1 1.2 食品・エネルギーを除くコア 前年比、% 1.1 0.8 0.8 1.3 0.8 0.8 0.8 0.7 0.7 0.8 0.8 0.9 1.0 1.2 1.3 1.4 外需 (注) 網掛けは予測値。 (資料) Eurostatより、みずほ総合研究所作成 48 ユーロ圏:10∼12月期の成長率は、再びドイツがけん引役となり高まる ○ 10∼12月期の実質GDP成長率は、前期比+0.3%と前期(同+0.2%)より上昇 ・ 国別には、ドイツ(同+0.7%)が予想以上の改善、スペイン(同+0.7%)は引き続き好調ながら、フランス(同+0.1%)、イタ リア(同▲0%)では依然として回復の足取りは重い ――― 需要項目別の内訳は未詳ながら、ドイツにおける消費や設備投資の増加がけん引した模様 ・ 景気との連動性が強い合成PMI指数は、昨年12月以降、サービス業を中心に上昇。景況感に改善の兆し 【 ユーロ圏の実質GDP成長率(国別) 】 【 ユーロ圏の合成PMI指数 】 (前期比、%) 0.4 (Pt) 56 拡張 0.3 54 0.2 52 0.1 0.0 50 ▲ 0.1 48 製造業PMI ▲ 0.2 ▲ 0.3 ▲ 0.4 イタリア フランス スペイン その他 ドイツ ユーロ圏 46 縮小 サービス業PMI 合成PMI 44 42 ▲ 0.5 2012 13 (注)棒グラフは国別の寄与度 (資料) Eurostatより、みずほ総合研究所作成 14 (年) 2013 14 15 (年) (注) PMIは50が景況感判断の節目となる。 (資料) Eurostatより、みずほ総合研究所作成 49 ユーロ圏:欧州版QEは、ユーロ安や資産価格の変化を通じて景気を押し上げ ○ 株価や住宅価格の変化は伊西仏の個人消費を押し上げ、ユーロ安は独伊西の輸出を押し上げる公算 ・ QEによるマネーが国内外の資産に向かい、株高・ユーロ安・住宅価格上昇により、一定の景気押し上げ効果 ・ 但し、金利低下による設備投資等への押し上げの影響は、限定的との推計結果に 【 各マクロ変数の金融市場変数の変化に対する感応度 】 ユーロ安 金利低下 株高 住宅上昇 ①個人消費 ユーロ安 金利低下 株高 住宅上昇 ③設備投資 ドイツ × × × × ドイツ ◎ × × × イタリア × × ◎ × イタリア × × × ◎ フランス × × ◎ × フランス × × ◎ × スペイン × × × ◎ スペイン × × ◎ ◎ ②建設投資 ④輸出 ドイツ × × × × ドイツ ◎ × ◎ × イタリア × × × ○ イタリア ◎ × ○ ◎ フランス × × ○ × フランス × × ○ × スペイン × × × ◎ スペイン ◎ ○ ◎ × (注1)各国各項目の前期比伸び率を、各市場項目の前期比伸び率または前期差を用いてOLSにより弾性値を推計。 (注2)推計期間は2006年第1四半期∼2014年第3四半期。◎印はt値が5%有意水準で有意、○印は10%有意水準で有意、その他は×印。 (資料)Eurostat、Bloombergより、みずほ総合研究所作成 50 ユーロ圏:2015年を通じてインフレ率はマイナスへ ○ 2015年1月のユーロ圏消費者物価指数(速報値)は、前年比▲0.6%となり、2カ月連続のマイナス ・ エネルギー物価下落がCPIを1%ポイント押し下げ。フランスの税制変更の影響剥落等もコアを押し下げ ○ 油価低迷により当面物価は下落が続くが、景気回復に伴うコアの緩やかな上昇と、原油価格押し下げ効果の緩和により、 2015年第4四半期に物価は再びプラスに転じると予想 【 消費者物価指数の推移と見通し 】 【 消費者物価指数の推移と項目別寄与度 】 (前年比、%) 3.0 サービス 非エネルギー産業財 エネルギー 2.5 エネルギー除く エネルギー 総合 2.5 食料品等 2.0 (前年比、%) 3.0 消費者物価指数(CPI) 2.0 (みずほ総研 予測値) 1.5 1.5 1.0 1.0 0.5 0.5 0.0 0.0 ▲ 0.5 ▲ 0.5 ▲ 1.0 ▲ 1.0 ▲ 1.5 ▲ 1.5 2012 13 (資料) Eurostatより、みずほ総合研究所作成 14 15 (年) 2012 13 14 15 16 (年) (資料) Eurostatより、みずほ総合研究所作成 51 (3)アジア経済 ∼景気は底堅く推移するものの、テンポは緩やかに留まる ○ 中国経済は資本ストック調整を背景に緩やかな減速が続く ・ 2014年10∼12月期の実質GDP成長率は前年比+7.3%と前期から横ばい。2014年は +7.4%と、「+7.5%前後」の成長率目標を達成したものの、自律的回復力の弱さは残存 ・ 資本ストック調整のため、今後も減速が続く。ただし、財政・金融政策による下支えが行われ、 緩やかな減速にとどまる見通し(2015年:+7.1%、2016年+6.8%) ○ 中国を除くアジア経済は、景気拡大基調が続くものの、テンポは緩やかに留まる ・ 2014年10∼12月期の中国を除くアジア経済は景気拡大傾向が続くも、加速感に乏しい状況 ・ 先行きは、景気拡大傾向で推移するものの、モメンタムの弱い状態 ・ 欧州、中国、産油国・資源国の景気拡大テンポの弱さから輸出の加速は見込みにくいものの、 原油価格下落に伴う物価下落などから内需が下支え 52 アジア:緩やかな成長を維持 ○ アジア経済は、6%程度の緩やかな経済成長を維持 ・ 中国は、生産能力過剰問題や不動産市場の調整が続き、成長率は減速へ ・ 輸出依存度の高いNIEsは、輸出先の欧州や中国、産油国・資源国の景気減速に伴い、緩やかな成長に留まる ・ ASEAN5は、フィリピン、ベトナムが堅調に推移する一方、インドネシア、マレーシアでは緊縮的な政策が続くことで景気 拡大テンポが抑えられ、景気の力強い加速は見込みにくい ・ インドは、原油価格下落や金融緩和などにより、成長率は緩やかに拡大へ 【 アジア経済見通し総括表 】 (単位:%) 2011年 (実績) アジア 2012年 (実績) 2013年 ( 実績) 2014年 ( 予測) 2015年 ( 予測) 2016年 ( 予測) (単位:%) 2014年 2015年 ( 前回: 1 2 月予測) 7.5 6.2 6.1 6.0 6.0 5.9 6.0 6.0 中国 9.3 7.7 7.7 7.4 7.1 6.8 7.4 7.2 NIEs 4.1 2.2 2.9 3.2 3.1 3.1 3.2 3.2 韓 国 3.7 2.3 3.0 3.3 3.1 3.2 3.4 3.5 台 湾 3.8 2.1 2.2 3.7 3.8 3.5 3.5 3.5 香 港 4.8 1.5 2.9 2.1 2.1 2.0 2.1 2.1 シンガポール 6.1 2.5 3.9 2.9 2.5 2.6 3.0 4.5 6.1 5.1 4.6 5.1 4.9 4.6 2.9 (注) 1.実質GDP成長率(前年比)。 5.1 2.平均値はIMFによる2012年GDPシェ インドネシア 6.2 6.0 5.6 5.0 5.1 5.3 5.1 5.2 タ イ 0.1 6.5 2.9 0.7 3.7 3.0 0.8 4.4 AS EAN5 マレーシア 5.2 5.6 4.7 6.0 4.7 4.2 5.8 4.4 フィリピン 3.7 6.8 7.2 6.1 6.5 6.1 5.8 6.2 ベトナム 6.2 5.3 5.4 6.0 5.8 5.9 5.8 5.8 7.7 4.8 4.7 5.2 5.6 5.9 5.2 5.4 NA NA NA 7.2 7.6 7.9 NA NA インド( 2 0 0 4 年度基準) (参考:2011年度基準) ア(購買力平価ベース)により計算。 3.2014年の網掛けは予測値。網掛けな しは実績値。 4.インドの2014年成長率は新・旧基準と も当社推計による。 5.アジア合計の伸び率を算出する際、 インドは2004年度基準のGDPを用い ている。 (資料)各国統計、CEIC Dataより、 みずほ総合研究所作成 53 中国:緩やかな減速が続く見通し ○ 2014年10∼12月期の実質GDP成長率は前年比+7.3%と前期から横ばい ・ 2014年通年の成長率は同+7.4%と2013年(同+7.7%)から減速するも、中国政府は「+7.5%前後」の目標を達成 ・ ただし、この成長率は財政・金融政策の実施により実現したもの。インフラ関連投資が経済全体の下支えに ○ 資本ストック調整のため、今後も減速が続く。財政・金融政策による下支えが行われ、緩やかな減速にとどまる ・ 2015年の実質GDP成長率は同+7.1%(12月見通しから▲0.1%Pt下方修正)、2016年は同+6.8%と予測 【 中国の主要指標 】 (前年比、%) 25 実質GDP(右目盛) 社会消費品小売総額(左目盛) 固定資産投資(左目盛) 輸出(左目盛) 【 実質固定資産投資伸び率(業種別寄与度) 】 (前年比、%) 10 22 (前年比%) 20 その他 18 20 8 その他サービス 16 鉱業 14 15 6 10 4 不動産 12 製造業 10 水利・環境・インフラ管理 8 5 2 交通・倉庫・郵便 6 電気・ガス・水道 4 0 0 ▲5 ▲2 2012 13 14 (年) (注)1. 社会消費品小売総額は小売物価指数、固定資産投資は 固定資産価格 指数で実質化(みずほ総合研究所推計値)。輸出は名目ドルベース。 2. 2013年1∼3月期の輸出は虚偽報告による水増しの可能性大。 (資料) 中国国家統計局、海関総署より、みずほ総合研究所作成 全体 2 0 ▲2 11 12 13 14 (年) (注)固定資産投資価格指数を用いて実質値を推計。 (資料)中国国家統計局より、みずほ総合研究所作成 54 中国:2015年の成長率目標は「+7.0%前後」に引き下げられる見通し ○ 2015年の中国の経済成長率目標は、2014年の+7.5%前後から、+7.0%前後に引き下げられる見通し ・ 生産能力過剰問題、ハイレバレッジ解消のためには経済の減速が必要との認識を政府も強調(「ニューノーマル」論) ・ 他方で雇用確保の必要も。李首相は今年も都市部新規就業者数の目標を昨年同様1,000万人以上にすると発言 ・ 厳しめに見積もっても、+6.8%程度の実質GDP成長率を実現できれば、上記雇用目標は達成可能 【 「新常態(ニューノーマル)」下の具体的な変化と中国経済の今後の方向性 】 分野 過去 今後 消費 模倣型・ブーム便乗型 個性追求型、消費の多様化 投資 30年超の大規模な開発・建設 旧来型産業は飽和の一方、インフラの相互接続、新技術・新製品等への投資機会は 増加 輸出・国際収支 輸出が成長のけん引役 世界の需要不振、コスト競争力が低下。輸出による経済下支えは依然必要 生産能力・ 産業組織 かつては供給不足が主たる問題 旧来型産業は供給過剰 産業高度化、集約化、生産の小型化・スマート化・専業化が必要 比較優位 労働コストの低さ 高齢化、農村余剰労働力の減少で、イノベーションによる成長けん引が必須に 市場競争の特徴 規模・価格競争が中心 質・差別化に基づく競争が徐々に主流に 資源環境制約 制約は少ない 環境の再生能力の上限に達しているか、それに近い状態 経済リスク − 経済減速に伴い、リスクが徐々に顕在化 ハイレバレッジ、バブルを主たる特徴とする各種リスクの解消には、一定の時間が必 要 資源配分・ マクロ調整 − 全面的な刺激策の効果は明らかに低下 生産能力過剰問題の解消、市場メカニズム発揮による新産業の発展促進が必要 経済は「新常態(ニューノーマル)」に入り、今まさに「高成長から中程度の高成長」へ移行中。自ら「新常態」に適応していくことが必要 (資料)「中央经济工作会议在京举行」(『新华网』2014年12月11日)より、みずほ総合研究所作成 55 中国:財政・金融政策は、下支えの程度が強まる ○ 足元の景気は弱含んでおり、成長率目標達成のためにはさらなる財政・金融政策による下支えが必要 ・ 2015年1月の製造業PMI(国家統計局版)は2012年9月以来の50以下に。HSBC発表の製造業PMIも2カ月連続で50以下 ○ 中小企業などに対象を絞った金融緩和措置のみならず、利下げ・預金準備率引き下げも実施する見通し ・ 2015年2月5日に預金準備率を一律0.5%Pt引き下げ。 物価上昇率の低下傾向を受け、更なる利下げの余地あり ○ ただし金融緩和による強い投資誘発効果は期待薄。財政政策によるてこ入れが目立つ展開になると予想 ・ 2014年秋以降足元までインフラ投資計画の承認が加速。財政赤字(対GDP比)は2014年の1.8%から拡大すると予想 【 製造業PMI(国家統計局版・HSBC版) 】 (Pt) 54 53 景気拡大 52 【2014年10∼12月期以降の金融政策 】 発表日 金融政策ツール 2014年 11月6日 中期貸出ファシリティー による資金供給 51 50 49 48 46 金利引き下げ 11月22日より貸出基準金利・預金基準金利を引き下げ (例えば1年物の場合、 それぞれ0.4%Pt、0.25%Pt引き下げ) 2015年 1月16日 中銀貸出枠の拡大 「三農」や小規模・零細企業向けの中銀貸出(再貸出)枠を 500億元拡大 1月21日 国家統計局版 HSBC版 中期貸出ファシリティー による資金供給 中期貸出ファシリティーを通じて2014年10月に供給した 2,695億元(期間3カ月)のロールオーバーを実施した上、 追加で500億元を供給。対象は株式制商業銀行、都市 商業銀行、農村商業銀行 預金準備率引き下げ 2月5日より、預金準備率を0.5%Pt引き下げると発表。 小規模・零細企業向け貸出比率が一定の水準に達して いる都市商業銀行・非県域農村商業銀行については、 更に0.5%Pt引き下げ。農業発展銀行については、更に 4%Pt引き下げ 45 44 12/01 2月4日 13/01 14/01 (注)PMIは50以上で景気拡大、50以下で景気縮小を示す。 (資料) 中国国家統計局、Windより、みずほ総合研究所作成 15/01 (年/月) 人民銀行が、2014年9月に「中期貸出ファシリティー(MLF)」 という資金供給手段を創設し、9月に5,000億元、10月に 2,695億元の資金(期間3カ月物)を供給したと発表。 対象は、国有銀行、株式制商業銀行など 11月21日 景気縮小 47 政策の内容 (資料)中国人民銀行ホームページ、各種報道より、みずほ総合研究所作成 56 アジア(除く中国) :景気は加速感に乏しい展開 ○ 2014年10∼12月期の中国を除くアジアの景気は拡大傾向が続いているものの、そのテンポは緩やかに留まる ・ 実質GDP成長率をみると、台湾、タイ、マレーシア、フィリピン、ベトナムが加速の一方、韓国、シンガポール、インドが減速、 インド ネシアはほぼ横ばい ――― ただし、タイの加速は欧州向け輸出の特恵関税期限切れ前の駆け込みなど一時要因が多く、景気の実態は低調 ○ 景気をけん引してきた輸出の拡大テンポが、欧州向けの減少などによりやや減速 ・ 内需も、輸出の増勢が強まらないことなどもあって、総じて勢いに欠ける展開が継続 【 実質GDP成長率 】 【 中国を除くアジアの国・地域別輸出 】 (前期比年率、%) 2013 7∼9 2014 10∼12 1∼3 4∼6 7∼9 (2013.01=100) 115 10∼12 113 韓国 4.4 3.6 3.8 2.0 3.7 1.5 111 台湾 3.1 7.5 1.2 3.5 4.4 4.8 109 香港 3.1 3.7 1.1 ▲ 0.6 6.9 N.A. 107 シンガポール 0.7 6.9 1.9 ▲ 0.3 3.1 1.6 105 タイ 4.1 0.7 ▲ 7.2 4.7 4.8 7.1 103 マレーシア 7.1 7.6 3.5 7.8 3.8 8.4 101 フィリピン 6.5 4.3 6.8 7.8 2.7 10.6 99 (前年比、%) 97 95 インドネシア 5.5 5.6 5.1 5.0 4.9 5.0 ベトナム 5.5 6.0 5.1 5.3 6.1 7.0 インド 7.5 6.4 6.7 6.5 8.2 7.5 (注)インドは2011年度基準。 (資料)各国統計、CEIC Dataより、みずほ総合研究所作成 米国向け 欧州向け 新興国向け 13/01 13/04 13/07 13/10 14/01 14/04 14/07 14/10 (年/月) (注)1. 輸出は米ドル建て。 2. みずほ総合研究所による季節調整値の3カ月後方移動平均値。 3. 欧州向けはEU諸国。新興国向けはBRICS、ASEAN4、トルコの合計値。 (資料)各国統計、CEIC Dataより、みずほ総合研究所作成 57 アジア(除く中国) :輸出加速の期待は低いが、原油安、金融緩和が内需を下支え ○ 先行きは、景気拡大傾向が続くものの、そのテンポは緩やかに留まる ・ 輸出は、米国向け増加により底堅く推移するものの、欧州、中国向けを中心にテンポの加速は期待薄 ――― インド、台湾、韓国では産油国・資源国向け輸出も一定割合を占めており、増加テンポを下押しする一因に ・ 輸出の増勢が強まらず、生産や内需への波及効果は限定的だが、原油安を通じた物価下落による実質所得改善や緩和 的な金融スタンスを通じ、内需が一定程度下支え 【 中国を除くアジアの産油国・資源国輸出割合 】 【 ASEAN5、インドの物価 】 (%) 40 (前年比、%) インド ベトナム マレーシア 12 35 30 10 インドネシア タイ フィリピン 25 8 20 15 6 10 5 (注)IMFの分類を参考に、CIS(独立国家共同体)、南米、アフリカ、中東向けを合計。 (資料)UN Comtrade、台灣經濟研究院「各國商品進出口統計資料庫」より みずほ総合研究所作成 フィリピン 香港 マレーシア インドネシア シンガポール ベトナム タイ 韓国 台湾 インド 0 4 2 0 ▲2 2013 14 15 (年) (資料)各国統計、CEIC Dataより、みずほ総合研究所作成 58 アジア(除く中国) :2016年の政治イベントの動向に注視が必要 ○ 2015年央に見込まれる米国の利上げ開始後、アジアを含む新興国からの資金流出の動きが強まれば、市場や経済の混 乱が起こる恐れ ・ 原油安による金融緩和観測の高まりから足元で金利は低下傾向、米利上げ後に金利が急騰すれば実体経済への影響が 大きくなる可能性も ○ 2016年に予定される重要政治イベントにより、国・地域によっては景気への影響が大きくなるリスク ・ 民政移管を目指すタイでは大規模デモ、大統領、総統が交代するフィリピン、台湾では政策転換の有無に注目 【 2016年の重要政治イベントとリスク 】 国・地域名 イベント 想定 時期 韓国 議会選挙 4月 与党が大敗すれば、朴政権が早期レイムダック化することで2017年大統領交代まで政策推進が困難となる可能性 台湾 総統選挙 1月 野党が勝利後、中台が台湾の統一・独立等を巡って対立を激化させれば、新規の経済協力が進まなくなるばかりでは なく、既存の経済交流にまで大きな悪影響が及ぶ恐れ 香港 議会選挙 年内 対中感情の悪化を背景に、民主派が大勝し過半数を獲得した場合、議会での予算審議が滞ることなどにより、景気が 下押しされる可能性あり シンガポール 議会選挙 5月 与党の得票率が急激に低下した場合、外国人労働者受入抑制などの内向きの政策志向が強まる可能性あり タイ 総選挙 初頭 選挙結果及び新政権誕生に対する不満から、タクシン派による大規模デモが発生し、深刻な政治混乱が再燃。観光の 更なる低迷、投資の回避、消費マインドの悪化などが生じて景気が下押しされる可能性 フィリピン 総選挙 5月 野党派の政権誕生により、保護主義やばらまき政策が展開されて財政赤字が拡大し、インフラ整備が遅延することなど を通じて、成長率が低下する可能性 ベトナム 共産党大会 年内 首相交代など人事刷新があったとしても、外資流入促進などの重要政策の基本方針が大幅に転換する可能性は低い とみられる インド 上院選挙 (1/3改選) 年内 上院での与党の存在感が薄い状況が続けば、2014年末のように野党が上院審議をボイコットするような混乱が続き、 法案を成立できない恐れ リスク (資料)みずほ総合研究所作成 59 Ⅲ.日本経済 ∼「トリプルメリット」の下、景気は拡大へ∼ 60 日本経済 ∼ 「トリプルメリット」の追い風、景気は拡大へ ○ 2014年10∼12月期は、個人消費の緩やかな持ち直しや輸出の拡大などから3四半期ぶりのプ ラス成長。2015年1∼3月期も景気は緩やかな回復基調を維持。ただし、年度前半の落ち込み で2014年度は▲0.9%のマイナス成長 ○ 2015年度は、雇用環境の改善が続く中、春闘での賃上げも追い風、個人消費が堅調に推移。 ①日銀の追加金融緩和に伴う円安・株高、②緊急経済対策などの財政政策、③原油価格の大 幅下落という「トリプルメリット」の下、輸出回復や設備投資の増加も続き、景気拡大。2015年度 の成長率は+2.1%と予測 ○ 2016年度は年度後半にかけ消費増税(2017年4月)前の駆け込み需要顕在化。個人消費や住 宅投資の伸びが高まることで、2016年度の成長率は+1.9%と2年連続の高成長を予測 ○ 原油価格の大幅下落の影響で、コアCPI前年比(消費税率引き上げの影響を除く)は2015年度 中に一旦マイナス圏に低下。「 2年で2%」のインフレ目標は達成できない見込み。もっとも、賃 上げの動きが広がる中、エネルギー価格等の影響を除く基調的なインフレ率は着実に改善 61 日本:10∼12月期は3四半期ぶりのプラス成長。景気は増税後の落ち込みから持ち直し ○ 2014年10∼12月期の実質成長率は前期比+0.6%と3四半期ぶりのプラス成長。個人消費の持ち直しや輸出の拡大が 押し上げに寄与 ○ 鉱工業生産指数は持ち直しの動きを維持。輸送用機械は依然在庫調整圧力が高いものの、輸出の増加を背景に電子 部品デバイスが回復 【 実質GDP成長率の寄与度分解 】 (前期比、%) 【 鉱工業生産指数の推移 】 民間設備投資 消費・輸出が 押し上げ寄与 3 実質GDP 成長率 2 (2010年=100) 105 ▲8.4% (14年1月⇒14年8月) ▲8.0% (12年1月⇒12年11月) 103 公的需要 12月98.7 (14年1月比▲5.0%) 101 1 99 0 97 ▲1 95 外需 ▲2 ▲3 91 家計 (消費+住宅) ▲4 生産は8月にかけて減少したが、 9月以降持ち直し 93 民間 在庫投資 89 87 ▲5 Q1 Q2 Q3 2012 Q4 Q1 Q2 Q3 Q4 2013 (資料)内閣府「国民経済計算」などより、みずほ総合研究所 Q1 Q2 Q3 2014 Q4 (期) (年) 85 2010 10 11 12 13 14 (年) (注)網掛けは景気後退期。 (資料)経済産業省「鉱工業指数」より、みずほ総合研究所作成 62 日本:個人消費は緩やかに持ち直し。もっとも、節約志向は残存 ○ 個人消費は持ち直したものの、耐久財などで反動減の影響が残存 ・ 消費形態別にみると、10∼12月期はサービス消費が持ち直す一方、耐久財や非耐久財が鈍い動き ○ サービス消費についても、内訳をみると家計の節約志向の根強さを示す動き ・ 日常生活に必要な「非選択的サービス」と娯楽等を含む「し好的サービス」の動きを比べると、非選択的サービスが底堅 く 推移する一方、し好的サービスは回復の動きが鈍い 【 個人消費の形態別寄与度分解 】 【 「非選択的サービス」と「し好的サービス」の推移 】 (2013年=100) (前期比、%) 3.0 104 2.0 102 1.0 0.0 100 ▲ 1.0 98 ▲ 2.0 ▲ 3.0 サービス 非耐久財 半耐久財 耐久財 96 非選択的サービス し好的サービス 94 ▲ 4.0 消費支出 ▲ 5.0 92 7 ▲ 6.0 2013 2014 (資料)内閣府「国民経済計算」より、みずほ総合研究所作成 8 9 10 11 12 1 2013 2 3 4 5 6 7 8 9 10 11 12 (月) 2014 (年/四半期) (年) (注)それぞれ小売業を除く値。 (資料)経済産業省「第3次産業活動指数」より、みずほ総合研究所作成 63 日本:低所得者層の消費回復に遅れ。今後は実質所得の改善などから回復 ○ 高所得者層の消費は緩やかに回復。一方、低所得者層の消費には依然停滞感 ・ 所得階層別の消費動向を家計調査でみると、10∼12月期は高所得者層が前期比+2.2%と大幅に増加。一方、低所得者 層の実質消費は同+0.4%と小幅な伸び ○ 今後の個人消費は、実質所得の改善もあって回復の動きが続く。2016年度後半には、2017年4月の消費増税に向け 駆け込み需要顕在化 ・ 2015年度の個人消費は前年比+1.9%、2016年度は同+1.8%と予測 【 年収階層別消費支出(二人以上世帯) 】 (2013年=100) 110 【 個人消費と雇用者報酬の見通し 】 低所得者 (兆円) 330 高所得者 予測 実質雇用者報酬 (4四半期移動平均値、右目盛) 325 105 (兆円) 282 実質消費支出 277 320 272 315 100 267 310 95 262 305 90 1 2 3 2013 4 1 2 3 2014 4 (四半期) (年) 257 300 295 2012 (注)1. 実質季節調整値、2013年平均を100として基準化。 2. 高所得者は年収5分位の第5・4分位の平均値、低所得者は第2・1分位の平均値。 (資料)総務省「家計調査」より、みずほ総合研究所作成 13 14 15 16 252 17 (年/四半期) (注)実質雇用者報酬は4四半期後方移動平均値。 (資料)内閣府「国民経済計算」などより、みずほ総合研究所作成 64 日本:輸出は電子部品の好調などから回復 ○ 輸出は2014年末にかけて持ち直しが鮮明に。輸出向けの好調にけん引され生産も回復 ・ 2014年10∼12月期の輸出数量(※)は前期比+3.2%(7∼9月期同+0.7%)と大幅に拡大 ※みずほ総合研究所の季節調整値 ――― 2014年下期は電気機械(電子部品等)が輸出拡大に寄与。過去の円安局面で輸出拡大をけん引した輸送用機械 は低調に推移していたが、2014年下期にプラス転化。もっとも、押し上げに寄与したのは自動車以外(船舶等) ・ 2014年10∼12月期は輸出向け出荷が前期比+6.9%と国内向け(同+1.3%)を大きく上回って増加し、生産回復をけん引 【 輸出内訳(前回円安局面との比較) 】 前回円安局面 (2006∼07年) (%) 6 (%) 4 【 鉱工業生産と出荷内訳 】 今回(2014年) 3 4 2 出荷 電気機械 2 国内向け 鉄鋼 0 化学 2 ※棒グラフは 出荷内訳 生産 4 一般機械 3 6 その他 輸送用機械 5 (前期比、%) 輸出向け 1 ▲2 1 0 ▲4 0 ▲1 ▲1 ▲2 06 07 ▲6 ▲2 14 (資料) 経済産業省「鉱工業出荷内訳」より、みずほ総合研究所作成 ▲8 (年/半期) 12 13 14 (年/四半期) (資料) 経済産業省「鉱工業指数」「鉱工業出荷内訳」より、みずほ総合研究所作成 65 日本:海外生産比率の上昇が続き、過去の円安局面に比べ輸出回復は緩やか ○ 海外生産比率の上昇が続いていることが、輸出が増えにくい一因に ・ 自動車の海外生産比率は、過去の円安局面では上昇が一服する傾向にあったが、2013年以降は上昇が続く ――― 自動車はリーマン・ショック後の超円高局面で特に為替差損が膨らんだことから、①為替変動に強い生産体制構築 を進めているほか、②国内の人手不足、③海外生産のコストメリットの持続が海外生産拡大の背景に ・ 2005∼07年の輸出拡大の半分を担った自動車輸出が増えにくくなることで、過去の円安局面に比べて輸出回復は緩やか 【 自動車の海外生産比率の推移 】 【 現地生産の相対コスト 】 (日本の一人当たりGDP=100) 125 化学・医薬 一般機械 120 鉄・非鉄 電気機械 輸送機械 115 110 105 100 95 90 85 80 2005 (注)2014年の海外生産は未発表のため、2014年1∼9月累計の前年同期比で年換算した。 (資料)日本自動車工業会「自動車統計月報」「海外生産統計」より、みずほ総合研究所作成 06 07 08 09 10 11 12 13 14 (年) (注)1. 相対コスト=Σ(日本の対外直接投資残高の地域別ウェイト*各国一人 当たりGDP)/日本の一人当たりGDP。2005年為替レートで固定。 2. 2014年ウェイトは1∼9月ネットフローを2013年残高に加算して作成。 (資料)IMF、日本銀行資料より、みずほ総合研究所作成 66 日本:設備投資は増加基調に復し、15年度に政府目標を達成 ○ 設備投資は生産の回復や収益の増加を受けて増加基調に復し、15年度には政府目標(70兆円)を達成 ・ 内外需の緩やかな回復に伴う収益増加を背景に、設備投資は2014年度後半から増加基調に復する。景気回復が 続く中、企業の期待成長率も緩やかに上昇することで、設備投資は2015年度・2016年度とも高めの伸びになると予測 ――― 実質設備投資は2015年度が前年比+3.2%、2016年度が同+3.3%と予測 ――― 名目ベースでは、2015年度に年間70兆円の政府目標を達成する見込み 【 期待成長率と民間設備投資 】 【 設備投資(名目)の見通し 】 (兆円) (設備投資前年比、%) 15 74 3% 72 10 70 05年度 目標達成 5 0 2% 16年度 (予測) 10年度 14年度 (予測) ▲5 64 1% 09年度 5.0 5.5 50%達成 2012年度 01年度 0% ▲ 15 約5兆円 66 08年度 ▲ 10 68 6.0 6.5 7.0 (前年度の設備投資/資本ストック、%) (注) 図中の双曲線上の数字は、資本係数(資本ストック/GDP)のトレンド成長率と減耗率 から算出された期待成長率を表す。資本係数は1.1%、減耗率は3.9%(1995年度∼ 2007年度の平均値)と仮定。2014年度以降はみずほ総合研究所の予測値。 (資料) 内閣府「国民経済計算」「民間企業資本ストック」などより、みずほ総合研究所作成 62 60 2012 目標 2013 14 15 16 (年度) (注)設備投資は名目値。2014年度以降はみずほ総合研究所の予測値。日本再興戦略改 訂版では年間70兆円とのKPI(重要業績評価指標)が設定されている。 (資料)「日本再興戦略改訂2014」(2014年6月24日閣議決定)、内閣府「国民経済計算」など より、みずほ総合研究所作成 67 日本:住宅着工戸数は持ち直しの動き。小幅ながらも政策効果が着工を後押し ○ 足元では住宅着工戸数は持ち直しの動き ・ 10∼12月期の新設着工戸数は前期比+2.3%と4四半期ぶりの増加 ―――分譲は横ばい圏で推移。相続税対策を背景に貸家が増加する中、持家も持ち直しの兆し ○ 今後は小幅ながらも政策効果が着工を押し上げ ・ 住宅取得等資金に係る贈与税非課税枠の拡大が住宅着工を年間1∼2万戸程度押し上げる見込み 【 贈与税非課税枠拡大の着工押し上げ効果 】 【 住宅着工 】 (年率、万戸) 105 (万戸) 3 (年率、万戸) 40 合計 押し上げ戸数 2 100 35 1 95 90 30 0 85 2014年 25 2015年 2016年 2016年10月 1月∼9月 ∼2017年9月 80 贈与税非課税枠の推移 75 持家 20 貸家 70 15 分譲住宅 65 60 11 12 13 14 10 11 12 (年/四半期) (資料)国土交通省「住宅着工統計」より、みずほ総合研究所作成 13 14 (年/四半期) 2014年 2015年 2016年 1月∼9月 2016年10月∼ 2017年9月 1,000万円 1,500万円 1,200万円 3,000万円 (注) 1. 2010∼2012年の非課税枠利用者数と人口から2014年以降の利用者数を推計。 2. 不動産流通経営協会「不動産流通業に関する消費者動向調査」を参考に、非課税枠利 用者の一定割合が非課税枠拡大時期に購入を前倒しすると仮定。 (資料) 国税庁「統計年報」 、総務省「人口推計月報」、不動産流通経営協会「不動産流通業に 関する消費者動向調査」、国立社会保障・人口問題研究所「日本の将来推計人口」 などより、みずほ総合研究所作成 68 Ⅳ.金融市場 ∼緩やかな円安・株高、長期金利は低位推移∼ 69 金融市場 ∼緩やかな円安・株高、長期金利は低位推移の持続 ○ 金融市場では原油価格の下振れや地政学的リスクへの警戒感は残存するも、日欧の緩和 的な金融政策を背景に株式・債券相場は底堅い地合いが続く。米国の利上げペースは緩や か、米国債利回りは3%を下回る推移を予想 ○ 米国では2015年4∼6月期の利上げ開始を予想。一方、日銀は物価目標達成のため2015年 後半に追加緩和を実施する可能性も。ドル円相場は金融政策格差から円安地合いが進展す る見込みながら、円安進行のペースは緩やかと予想 ○ 日本株は、内外経済の回復期待や為替の円安地合いなどを背景に上昇地合いを見込む ○ 国内長期金利は、日銀の大量国債購入により、当面は上昇が抑制された展開。その後は、 株高・米金利上昇が進展していく中、徐々に国内金利にも上昇圧力がかかることも。日銀追 加緩和への思惑の変化や、財政規律への不安などからボラティリティが高まる局面も 70 金融市場: 2016年度後半に、ドル円は130円台、日経平均は20,000円台を見込む 【 金融市場の予測(2015年2月) 】 2014 2015 2015 2016 年度 1∼3 4∼6 2016 7∼9 10∼12 1∼3 4∼6 2017 7∼9 10∼12 1∼3 日本 無担保コールO/N ユーロ円TIBOR 金利スワップ 新発国債 日経平均株価 (末値、%) 0∼0.1 0∼0.1 0∼0.1 0∼0.1 0∼0.1 0∼0.1 0∼0.1 0∼0.1 0∼0.1 0∼0.1 0∼0.1 0∼0.1 (3か月、%) 0.19 0.17 0.17 0.17 0.17 0.17 0.17 0.17 0.17 0.17 0.17 0.17 (5年、%) 0.27 0.30 0.30 0.25 0.25 0.25 0.25 0.25 0.25 0.25 0.25 0.30 (10年、%) 0.50 0.50 0.65 0.35 0.45 0.50 0.50 0.60 0.60 0.65 0.65 0.70 (円) 16,200 18,900 20,200 17,700 18,400 18,600 19,200 19,500 19,800 20,100 20,300 20,500 0∼0.25 0.25∼0.50 0.25∼0.50 0.50∼0.75 0.75∼1.00 1.00∼1.25 1.25∼1.50 1.50∼1.75 2.00∼2.50 米国 0∼0.25 0.75∼1.00 2.00∼2.50 FFレート (末値、%) 新発国債 (10年、%) 2.30 2.36 2.74 1.85 2.10 2.30 2.45 2.60 2.65 2.70 2.75 2.85 (ドル) 17,200 18,200 18,900 17,700 18,000 18,100 18,200 18,400 18,600 18,800 19,000 19,200 ECB主要政策金利 (末値、%) 0.05 0.05 0.05 0.05 0.05 0.05 0.05 0.05 0.05 0.05 0.05 0.05 ドイツ国債 (10年、%) 0.90 0.43 0.69 0.35 0.35 0.40 0.45 0.50 0.60 0.65 0.70 0.80 (円/ドル) 110 123 128 119 121 122 124 126 127 128 129 130 (ドル/ユーロ) 1.27 1.07 1.03 1.14 1.09 1.08 1.05 1.04 1.04 1.03 1.02 1.02 (ドル/バレル) 81 56 65 49 52 55 58 60 62 65 66 68 ダウ平均株価 ユーロ圏 為替 ドル・円 ユーロ・ドル WTI原油先物価格 (注) 網掛けは予測値。予測値は期中平均。但し、無担保コールO/N、FFレート、ECB主要政策金利は期末値。 ユーロ円TIBORは360日ベース。スワップ5年は6カ月LIBORに対する固定金利払。為替相場はニューヨーク終値ベース。 (資料) Bloombergより、みずほ総合研究所作成 71 金融市場:不透明感残存。ボラティリティ上昇など市場変動リスクに留意が必要 ○ 世界経済は不透明感が残存。ボラティリティ上昇など市場変動リスクに留意が必要 ・ 原油価格は下げ止まる動きも見られるが、グローバルマネーの急変が懸念される状況 ――― 原油安が産油国に及ぼす影響が懸念され、ロシアルーブルは急落。ロシアでは資金調達の懸念からCDSも上昇 ――― 原油急落は世界経済の減速を想起させているほか、オイルマネーの変化が及ぼす金融市場への影響も懸念材料 ・ ギリシャ新政権とEUとの交渉の行方も懸念材料 【 VIX指数とS&P500指数の推移 】 (Index) 50 (Pt) 欧州問題深刻化 (ギリシャ二次支援) 米国債格下げ 45 【 市場が警戒する主なリスクファクター 】 2000 VIX指数 35 欧州問題深刻化 (ギリシャ総選挙・ スペイン支援) 30 25 1800 シェール関連を中心とした投資の落ち込みによる米経済の減速 エネルギー関連企業の破たんに伴うクレジットスプレッド急拡大 1600 世界経済 米量的緩和 減速懸念 縮小観測 新興国 米財政の 米財政 不安 崖懸念 問題 米国でエネルギー依存の高い地域での金融面への波及 中東諸国の財政悪化を受けた地政学的リスクの高まり 1400 オイルマネー縮小や相場急変動による複数ファンドが連鎖破たん その他のリスク 20 1200 15 2011 11 12 13 ギリシャがユーロから離脱し、周辺国の国債売りに波及 ウクライナ情勢の悪化による欧米・ロシアの対立激化 20が不安心理の高まりを示すメルクマール 10 ロシアルーブルの更なる急落と民間デフォルトの発生 ベネズエラのデフォルト発生と新興国からの資金流出加速 S&P500指数(右目盛) 40 原油安に伴うリスク 14 (注) VIX指数:S&P500指数先物オプションのインプライド・ボラティリティ。 投資家の不安心理を示すといわれる。 (資料) Bloombergより、みずほ総合研究所作成 1000 15 (年) イスラム国によるテロ続発リスク (資料) Bloombergより、みずほ総合研究所作成 72 長期金利:低インフレと日欧中央銀行の国債買入れ増加が長期金利上昇を抑制 ○ 低インフレに加え、日欧中央銀行の国債買入れ増加、金融規制強化などに伴う安全資産需要などから、日米欧長期 金利の上昇は限定的 ○ 米10年国債利回りはFRBの利上げを受け上昇基調で推移するも、FRBのバランスシートは維持され3%以下での推移。 ドイツ、日本の10年国債利回りは、ECB、日銀の量的緩和政策を受け低位での推移が持続する見通し 【 中央銀行バランスシートの名目GDP比率 】 (%) 100 【 日米独の10年国債利回り予測 】 予測 (%) 3.0 米国 日銀 90 2.5 80 70 2.0 60 50 1.5 40 ECB 30 20 FRB 10 0 2000 02 04 06 08 (注)2014年以降の名目GDPはIMF見通し (資料)みずほ総合研究所作成 10 12 14 16 (暦年) 1.0 ドイツ 日本 0.5 0.0 1-3 4-6 7-9 10-12 1-3 2013年 4-6 7-9 10-12 1-3 2014年 4-6 7-9 10-12 1-3 2015年 4-6 2016年 7-9 10-12 1-3 (四半期) 2017年 (資料)Bloomberg。予測はみずほ総合研究所作成 73 為替市場:2015年は緩やかな円安トレンドに ○ 2015年も米金利の上昇を見据えた円安ドル高地合い ・ 米国では2015年半ばの利上げが予想されることから、為替相場は世界的なドル高基調が持続 ・ ドル円相場については、日銀の追加緩和を見据え円売り圧力も作用 ○ ただし、ペースについては今後2年で10円程度の緩やかな円安ドル高を予想 ・ 米金利の上昇余地が限られることや、原油安による日本の貿易赤字縮小で、円安ドル高の圧力が減殺されるため ○ ユーロドル相場は、米欧の金融政策スタンスや景況感の違いからドル高ユーロ安での推移を見込む 【 ドル円相場を左右する要因 】 円高ドル安要因 原油安 米金利の上昇抑制 【 ドル円相場の予測 】 (%) 円安ドル高要因 < 米金利の上昇期待 利上げ 日本の量的緩和 インフレ期待の低下 市場のリスクオフムード 原油安 (円/ドル) 140 米日金利差(10年債利回り、左目盛) 米政策金利( 〃 ) 実績 予測 ドル円相場(右目盛) 6.0 5.0 130 120 4.0 110 インフレ率の低下 100 3.0 原油安 日本の貿易赤字縮小 < 米株高の調整 原油安 90 2.0 原油輸入額の減少 利上げ 米国の景気拡大 実質所得の押し上げ < 米株高トレンド 米景気拡大 80 1.0 70 60 0.0 2010 10 (資料)みずほ総合研究所作成 11 12 13 14 15 16 17 (年) (資料)Bloombergより、みずほ総合研究所作成 74 株式市場:緩やかな上昇基調は維持 ○ 日米ともに底堅い景気を背景に業績改善傾向が継続し、改善ペースに沿った上昇を辿る見込み ・ 日経平均株価はリーマンショック前の2007年7月以来の水準となる18,000円台を回復 ・ 円安基調と原油安を背景に日本企業の業績改善期待は高まっており、12カ月先予想EPSから算出される株価水準 は2016年度ベースで日経平均株価20,000円程度 ・ 但し、米国の利上げの前後は米株を中心に一時的な調整を挟む可能性も 【 日経平均株価の推移 】 (円) 22000 【 予想EPSから試算される日経平均株価水準と実績 】 (円) 21,000 20000 20,000 18000 19,000 想定株価 実績 18,000 16000 17,000 14000 16,000 12000 15,000 14,000 10000 13,000 8000 12,000 6000 99 00 01 02 03 04 05 06 07 08 09 10 11 12 13 14 15 (年) (資料)Bloombergより、みずほ総合研究所作成 11,000 13/03 13/09 14/03 14/09 15/03 15/09 16/03 (年/月) (注1)想定株価はTOPIXの12カ月先予想EPS から逆算したPER15倍、NT倍率12倍のケース。 (注2)12カ月予想EPSは2015年1月末時点のデータ。 (資料)Datastream、Bloombergより、みずほ総合研究所作成 75 (参考)主要国の政治日程 2015年 国際 米国 欧州 日本 4月 5月 6月 9月 10月 12月 IMF・世銀春季総会 アジア開発銀行年次総会 G7首脳会議 国連総会 IMF・世銀年次総会 COP21 3月 債務上限引き上げ期限 5月 英国総選挙 10月 ポルトガル総選挙 12月 スペイン総選挙 4月 統一地方選挙 9月 自民党総裁選 3月 中国全人代 秋 中国5中全会 年末 ASEAN経済共同体(AEC)発足 アジア 2016年 4月 8月 9月 10月 12月 IMF・世銀春季総会 ブラジル夏季オリンピック開催 国連総会 IMF・世銀年次総会 COP22 11月 大統領選挙 年内 アイルランド総選挙 7月頃 参議院選挙 年初め 1月頃 3月頃 4月頃 5月頃 5月 9月 9月頃 秋 年内 年内 タイ上院下院選挙 台湾総統選挙 中国全人代(第13次五カ年計画採択予定) 韓国議会選挙 シンガポール議会選挙 フィリピン総選挙 オーストラリア上院下院選挙 香港議会選挙 中国6中全会 ベトナム共産党大会 インド上院選挙 (資料)各種報道等より、みずほ総合研究所作成 76 【経済予測チーム】 武内浩二 ・米国/欧州経済 小野 亮 山崎 亮 吉田健一郎 ・アジア経済 宮嶋貴之 玉井芳野 ・日本経済 徳田秀信 大和香織 風間春香 坂中弥生 齋藤 周 松浦大将 ・原油/為替 井上 淳 ・金融市場 野口雄裕 大塚理恵子 (全体総括) 03-3591-1244 [email protected] (総括) (米国) (欧州) 03-3591-1219 03-3591-1289 03-3591-1265 [email protected] [email protected] [email protected] (総括) (中国) 03-3591-1434 03-3591-1367 [email protected] [email protected] (総括) (外需) (政府・物価) (企業) (雇用・消費) (住宅) 03-3591-1298 03-3591-1284 03-3591-1418 03-3591-1242 03-3591-1283 03-3591-1435 [email protected] [email protected] [email protected] [email protected] [email protected] [email protected] 03-3591-1197 [email protected] 03-3591-1249 03-3591-1420 [email protected] [email protected] (国内金利) (内外株式) 本資料は情報提供のみを目的として作成されたものであり、取引の勧誘を目的としたものではありません。本資料は、弊社が 信頼に足り且つ正確であると判断した情報に基づき作成されておりますが、弊社はその正確性・確実性を保証するものではあ りません。本資料のご利用に際しては、ご自身の判断にてなされますようお願い申し上げます。 77

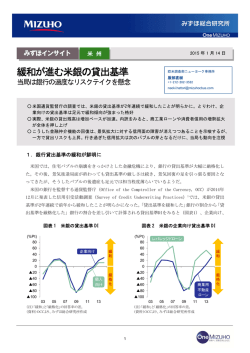

© Copyright 2026