コモディティ マンスリーレポート

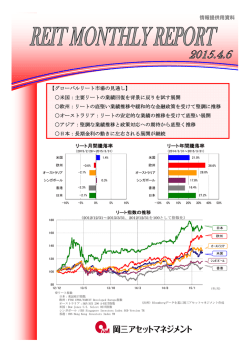

情報提供用資料 C o m m o d i t y コモディティ・マンスリーレポート 2015.2.6 原油 原油市場は、世界的な需給緩和状態が続くと予想されるものの、米国の石油リグ (掘削装置)稼働数が減少傾向にあることや、エネルギー関連企業が相次いで設 備投資計画の削減を発表するなど、供給量の伸びが鈍化する兆候が見られており、 反発局面になると考える。 金 金市場は、先進国を中心とした金利低下により相対的な投資魅力が高まると考え られ、堅調な展開になると予想する。また、インドの貿易収支の改善を背景とし MONTHLY REPORT た金輸入関税の引き下げ観測や、中国の春節を控えた現物需要の増加観測は、相 場の強気材料となろう。 トウモロコシ トウモロコシ市場は、米国内において生産者が潤沢な在庫を抱えており、生産コ ストを上回る水準では売却圧力が強まることが予想され、上値の重い展開となろ う。ただ、輸出やエタノール向けなどの需要は堅調に推移しており、下値も限定 的になると考える。 原油 需給ギャップの縮小観測から反発局面 NYMEX原油先物価格の推移 (2014/2/3~2015/1/30 地域別産油量の対前年比変化見通し 日次) (2014~2016年 (ドル/バレル) 年次) (百万バレル/日) 2.0 110 EIA予想 100 1.5 90 OPEC加盟国 北米 ロシア 南米 北海 その他 1.0 80 70 0.5 60 0.0 50 40 2014/2/3 (年/月/日) 2014/5/29 2014/9/22 2015/1/15 -0.5 2014 (年/月/日) (出所)Bloombergデータより岡三アセットマネジメント作成 軟調地合い続くも月末に急反発 2015 (年) (出所)米エネルギー情報局(EIA)データより岡三アセットマネジメント作成 米国の産油量と石油リグ稼働数の推移 (2010/1/6~2015/1/30 1月の原油市場は、上旬はサウジアラビアが2 月積みの欧米向け原油出荷価格を引き下げたこ とや、イラクの増産計画などが売り材料となり、 軟調に推移した。その後も、世界銀行や国際通 貨基金(IMF)が世界経済の成長見通しを引き下 げたことを受けて、燃料需要の鈍化観測が強 まったことから下落し、28日には約6年ぶりの 安値である1バレル=44.45ドルを付けた。しか し月末には、米国内の石油リグ(掘削装置)稼 働数の減少などを受けて、急反発した。 2016 週次) (基) (万バレル) 1000 900 1750 産油量(左軸) 石油リグ稼働数(右軸) 1500 800 1250 700 1000 600 750 500 500 400 2010/1 250 2012/1 2014/1 (年) (年/月) (出所)Bloombergデータより岡三アセットマネジメント作成 需給緩和状態は解消に向かおう 米国の供給の伸びは鈍化しよう 原油の需要面をみると、米エネルギー省は今 年の世界原油需要の伸びを前年比+99.8万バレ ルになるとの見通しを示した。中国の需要の伸 びは鈍化するとみられるものの、米国が高い伸 びを示すことで、全体としては前年の伸びを約 10万バレル上回る見通しである。一方、供給面 では、北米の供給の伸びが昨年から半減するこ とで、世界全体では前年比+79.1万バレルに留 まるとみられる。原油需給は、需要の伸びが供 給の伸びを上回ることによって引き締まろう。 1 米国の石油リグ稼働数をみると、昨年10月の 1,606基に対して足元では1,223基と24%減少し ている。原油価格の急落による採算悪化により シェールオイルなどの開発が減速していると考 えられる。リグ稼働数の減少は、数ヵ月のタイ ムラグをおいて産油量に影響してくると考えら れ、米国の産油量の伸びの鈍化観測は相場の強 気材料となろう。また、エネルギー関連企業の 多くが、設備投資計画の削減を発表しているこ とも、価格の下値を支える要因となろう。 ■本資料は、投資環境に関する情報提供を目的として岡三アセットマネジメント株式会社が作成したものであり、特定のファンドの投資勧誘を目的として作成したもの ではありません。■本資料に掲載されている市況見通し等は、本資料作成時点での当社の見解であり、将来予告なしに変更される場合があります。また、将来の運用成 果を保証するものでもありません。■本資料は、当社が信頼できると判断した情報を基に作成しておりますが、その正確性・完全性を保証するものではありません。■ 投資信託の取得の申込みに当たっては、投資信託説明書(交付目論見書)をお渡ししますので必ず内容をご確認のうえ、投資判断はお客様ご自身で行っていただきます ようお願いします。 金 アジアの現物需要の増加観測から堅調 COMEX金先物価格の推移 (2014/2/3~2015/1/30 金ETFの月次残高増減と金価格の推移 日次) 月次) (2008/1~2015/1 (ドル/トロイオンス) (トン) (ドル/トロイオンス) 250 1,500 SPDRゴールド・シェア(左軸) 2000 金価格(右軸) 200 1800 150 1600 100 1400 1,300 50 1200 0 1000 1,200 -50 800 -100 600 1,400 1,100 2014/2/3 2014/5/29 2014/9/22 2015/1/15 -150 2008/1 400 2010/1 2012/1 (年/月) (年/月/日) (出所)Bloombergデータより岡三アセットマネジメント作成 ギリシャ不安などを背景に堅調 1月の金市場は、上旬はギリシャのユーロ離 脱懸念が高まったことを受けて、投資家のリス ク回避姿勢が強まったほか、賃金上昇率の低下 を背景とした米国の早期利上げ観測の後退が相 場の支援材料となり、堅調に推移した。その後 も、スイス中央銀行による為替介入の上限撤廃 を受けた金融市場の不安定化や、欧州中央銀行 による量的金融緩和策の導入を受けて、一段高 となった。しかし下旬には、短期的な価格急伸 に対する警戒感などから、上昇一服となった。 世界的な金利低下は強気材料 先進国では、一部の国債利回りがマイナスと なるなど、金利の低下傾向が続いている。日米 に続き欧州の金融当局が、域内の国債を買い取 る量的金融緩和策の導入を決定したことなどが、 その背景と考えられる。代表的な金ETF(上場 投資信託)であるSPDRゴールド・シェアの残高 が1月に約50トン増加(月間)しており、過剰 流動性の一部が安全資産の中で相対的に投資魅 力の高まった金市場に今後も流入すると考えら れることは、相場の強気材料となろう。 2 2014/1 (出所)Bloombergデータより岡三アセットマネジメント作成 インドの石油・金輸入額と貿易収支の推移 (2008/1~2014/12 月次) (百万ドル) (トン) 300 石油輸入額 金輸入額 貿易収支 2012/1 2014/1 200 100 0 -100 -200 -300 2008/1 2010/1 (年/月) (出所)Bloombergデータより岡三アセットマネジメント作成 アジアの現物需要は増加しよう エネルギー需要の多くを輸入に頼るインドで は、原油価格の下落により貿易収支が改善して いる。インド政府は昨年に貿易赤字の削減を目 的に金の輸入関税を10%まで引き上げており、 足元の貿易収支改善を背景に同関税を引き下げ ると予想されることは、相場の強気材料となろ う。また、中国では上海黄金取引所の金価格が、 指標となるロンドンのスポット価格を上回って おり、春節を控えて同国の需要が高まっている と考えられることも、相場の上昇要因となろう。 ■本資料は、投資環境に関する情報提供を目的として岡三アセットマネジメント株式会社が作成したものであり、特定のファンドの投資勧誘を目的として作成したもの ではありません。■本資料に掲載されている市況見通し等は、本資料作成時点での当社の見解であり、将来予告なしに変更される場合があります。また、将来の運用成 果を保証するものでもありません。■本資料は、当社が信頼できると判断した情報を基に作成しておりますが、その正確性・完全性を保証するものではありません。■ 投資信託の取得の申込みに当たっては、投資信託説明書(交付目論見書)をお渡ししますので必ず内容をご確認のうえ、投資判断はお客様ご自身で行っていただきます ようお願いします。 トウモロコシ 潤沢な在庫を背景に上値の重い展開 CBOTトウモロコシ先物価格の推移 (2014/2/3~2015/1/30 米国トウモロコシの生産コストの推移 日次) (2010~2014年 (セント/ブッシェル) (セント/ブッシェル) 年次) (ドル/エーカー) 550 800 700 500 (ドル/ブッシェル) 種子 肥料 土地 ブッシェル当たりコスト(右軸) 機械等減価償却 6.0 その他(左軸) 5.31 5.5 600 5.0 500 450 4.26 4.17 400 4.5 4.04 400 4.0 3.60 300 3.5 200 350 3.0 100 300 2014/2/3 2014/5/29 2014/9/22 2015/1/15 0 2.5 2010 2011 2012 2013 2014 (年/月/日) (出所)Bloombergデータより岡三アセットマネジメント作成 ドル高や小麦安を受けて軟調 1月のトウモロコシ市場は、前半は南米の穀 倉地帯において農作物の生育に適した天候が続 いていることを受けて、豊作観測が強まったほ か、ドル高の進行も米国産の輸出競争力の低下 から相場の下押し要因となり、軟調に推移した。 その後は、好調な輸出などを背景に持ち直す場 面が見られたが、月末にかけては飼料として競 合する小麦価格の下落や、ECBによる量的金融 緩和策導入などを背景とした更なるドル高の進 行が売り材料となり、一段安の展開となった。 (年) (年) (出所)米農務省(USDA)データより岡三アセットマネジメント作成 米国産トウモロコシの輸出量の推移 (2010/9/2~2015/1/22 週次) (万トン) 5000 2011~2013年度平均 2014年度(2013/9~2014/8) 4000 2015年度(2014/9~2015/8) 3000 2000 1000 0 9月 12月 3月 6月 (出所)米農務省(USDA)データより岡三アセットマネジメント作成 潤沢な在庫が上値を抑えよう 堅調な需要が下値を支えよう 米農務省は1月の需給報告において、米国の 生産高を1.91億ブッシェル(全体の1.3%)引 き下げた。これに伴って今年の期末在庫率は 13.8%と、適正水準とされる15%を下回る見通 しである。ただ、昨年12月1日時点の米国内在 庫が前年を7%上回っていることに加え、その うち農場内在庫が63.3%(前年61.0%)であり、 生産者が依然として高水準の在庫を抱えている。 生産コストを上回る水準では、売却圧力が強ま ると予想され、価格の上値を抑えよう。 米国産の2015年度(2014/9~2015/8)の輸出 をみると、1月22日時点で1472.0万トンと前年 度を3%上回っている。米農務省は2015年度の 輸出見通しを前年比1割減と見込んでいるもの の、足元の輸出ペースが続いた場合、前年度を 上回る可能性が高い。また、米国内のエタノー ル生産量をみると、今年度は日量94.6万バレル と前年度(同89.6万バレル)を6%上回ってい る。堅調な輸出・エタノール向け需要は、トウ モロコシ価格の下支え要因となろう。 3 ■本資料は、投資環境に関する情報提供を目的として岡三アセットマネジメント株式会社が作成したものであり、特定のファンドの投資勧誘を目的として作成したもの ではありません。■本資料に掲載されている市況見通し等は、本資料作成時点での当社の見解であり、将来予告なしに変更される場合があります。また、将来の運用成 果を保証するものでもありません。■本資料は、当社が信頼できると判断した情報を基に作成しておりますが、その正確性・完全性を保証するものではありません。■ 投資信託の取得の申込みに当たっては、投資信託説明書(交付目論見書)をお渡ししますので必ず内容をご確認のうえ、投資判断はお客様ご自身で行っていただきます ようお願いします。 皆様の投資判断に関する留意事項 【投資信託のリスク】 投資信託は、株式や公社債など値動きのある証券等(外貨建資産に投資する場合は為替リスクがあります。) に投資しますので、基準価額は変動します。従って、投資元本が保証されているものではなく、基準価額の下 落により、損失を被り、投資元本を割り込むことがあります。 投資信託は預貯金と異なります。投資信託財産に生じた損益は、すべて投資者の皆様に帰属します。 【留意事項】 • • • 投資信託のお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありま せん。 投資信託は預金商品や保険商品ではなく、預金保険、保険契約者保護機構の保護の対象ではありません。 また、登録金融機関が取扱う投資信託は、投資者保護基金の対象とはなりません。 投資信託の収益分配は、各ファンドの分配方針に基づいて行われますが、必ず分配を行うものではなく、ま た、分配金の金額も確定したものではありません。分配金は、預貯金の利息とは異なり、ファンドの純資産か ら支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。分配金は、計算期間 中に発生した収益を超えて支払われる場合があるため、分配金の水準は、必ずしも計算期間におけるファンド の収益率を示すものではありません。また、投資者の購入価額によっては、分配金の一部または全部が、実質 的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価 額の値上がりが小さかった場合も同様です。 【お客様にご負担いただく費用】 お客様が購入時に直接的に負担する費用 購入時手数料 :購入価額×購入口数×上限3.78%(税抜3.5%) お客様が換金時に直接的に負担する費用 換金時手数料 :公社債投信 1万口当たり上限108円(税抜100円) その他の投資信託にはありません 信託財産留保額:換金時に適用される基準価額×0.3%以内 お客様が信託財産で間接的に負担する費用 運用管理費用(信託報酬)の実質的な負担 :純資産総額×実質上限年率2.052%(税抜1.90%) ※ 実質的な負担とは、ファンドの投資対象が投資信託証券の場合、その投資信託証券の信託報酬を含めた報酬の ことをいいます。なお、実質的な運用管理費用(信託報酬)は目安であり、投資信託証券の実際の組入比率に より変動します。 その他費用・手数料 監 査 費 用:純資産総額×上限年率0.01296%(税抜0.012%) ※ 上記監査費用の他に、有価証券等の売買に係る売買委託手数料、投資信託財産に関する租税、信託事務の処理 に要する諸費用、海外における資産の保管等に要する費用、受託会社の立替えた立替金の利息、借入金の利息 等を投資信託財産から間接的にご負担いただく場合があります。 ※ 監査費用を除くその他費用・手数料は、運用状況等により変動するため、事前に料率・上限額等を示すことはで きません。 ●お客様にご負担いただく費用につきましては、運用状況等により変動する費用があることから、事前に合計金 額若しくはその上限額又はこれらの計算方法を示すことはできません。 【岡三アセットマネジメント】 商 号:岡三アセットマネジメント株式会社 事 業 内 容:投資運用業、投資助言・代理業及び第二種金融商品取引業 登 録:金融商品取引業者 関東財務局長(金商)第370号 加 入 協 会:一般社団法人 投資信託協会/一般社団法人 日本投資顧問業協会 上記のリスクや費用につきましては、一般的な投資信託を想定しております。各費用項目の料率は、委託会社である 岡三アセットマネジメント株式会社が運用するすべての公募投資信託のうち、最高の料率を記載しております。投資 信託のリスクや費用は、個別の投資信託により異なりますので、ご投資をされる際には、事前に、個別の投資信託の 「投資信託説明書(交付目論見書)」の【投資リスク、手続 ・手数料等】をご確認ください。 (作成)

© Copyright 2026