東海東京調査センター 【企業レポート、本日の予定など

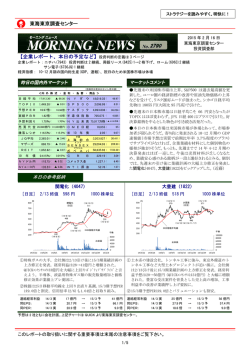

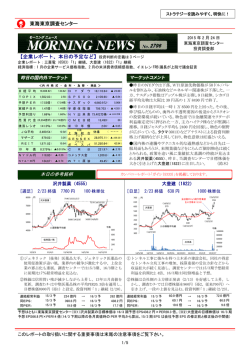

ストラテジーを読みやすく、明快に! 東海東京調査センター 2015 年 3 月 2 日 東海東京調査センター 投資調査部 2800 【企業レポート、本日の予定など】投資判断の定義は 3 ページ 企業レポート:タツタ線(5809)投資判断は「2」→「1」格上げ、フルヤ金属(7826JQ)「1」継続、ホーチキ(6745)「1」継続 伊藤ハム(2284) 「2」継続、7&I-HD(3382) 「2」継続、アダストリアH(2685) 「2」→「3」格下げ、アスクル(2678) 「2」→「3」格下げ 経済指標:10-12 月期の法人企業統計、2 月の米ISM製造業景気指数 (括弧内は前日比ないし前日値) ●先週末(2/27)の米国株は主要 3 指数ともに下落。14 年 10 -12 月期のGDPの下方修正が重石となった。シカゴ日経 平均先物は大阪比 45 円高。ドル円相場は 1 ドル 119 円 60 銭台となった。 <内 外 株 式 ・ 金 利 ・ 為 替 ・ 商品 > 日 経 平 均 18,797.94 ( 12.15 ) N Y ダ ウ 18,132.70 ( ▲ 81.72 ) T O P IX 1,523.85 ( 2.17 ) S P 5 0 0 2,104.50 ( ▲ 6.24 ) 予 想 P ER 17.79倍 ( 17.77倍 ) ナ ス ダ ッ ク 4,963.527 ( ▲ 24.363 ) 実 績 P BR 1.49倍 ( 1.48倍 ) 半 導 体 指 数 714.650 予 想 利 回り 1.63% ( 1.64% ) N Y 出 来 高 86,028万株 ( 14,094万株 ) 売 買 代 金 30,069億円 ( 25,089億円 ) C M E 日 経 騰 落 レ シオ 140.6% ( 141.4% ) 米 JQ平均 2,434.03 ( 11.17 ) マザーズ 880.65 ( REIT 10 年 債 10 年 上 海 債 総 3,310.303 ( 11.944 ) 29,361.50 ( 141.38 ) パ 51,583.09 ( ▲ 177.45 ) B 224.08 ( 3.13 ) 1,213.1 ( 3.00 ) 49.76 ( 1.59 ) 合 インド ブラジル 4.12 ) ボ 0.330% ( ▲0.010% ) C ベ ス R 1.99 45 ) ▲ 0.04 ) 6.60 ) S E N S E X 1,905.61 ( 18,865 ( ( 中国 N Y ド ル円 119.64 ( 0.25 ) コメックス金 NYユーロ円 133.95 ( 0.25 )W T I 原 油 ●日経平均は 2 月中旬以降、一本調子の上昇が続いてい る。このため、目先的には高値警戒感が指摘されるが、中 期的なスタンスで買いを優先させる局面と見られる。これ は、①地方の貸し出し増加、生産の回復傾向、②企業の 資本・配当政策(株主還元策)が積極化、など投資環境が 改善しているためだ。先週末もパナソニック(6752)、中電 工(1941)が 15/3 期の一株配当金の増配・増額を発表した ほか、いすゞ(7202)が自社株買いの実施を決めた。 ( ▲ 2.017 ) ●個別には好業績見通しに加えバリュエーションの割安感が あるタツタ線(5809)、東ソー(4042)や、業績が最悪期を通 過し今後、回復局面に入る公算が大きいJDI(6740)に注 目したい。(梅田) カンパニーレポート「東ソー」(4042)を掲載しております。 本日の参考銘柄 タツタ線(5809) [日足] 2/27 終値 500 円 JDI(6740) 100 株単位 [日足] 2/27 終値 650 630 円 610 608(14/10/6) 円 489 円 618(14/9/11) 省電力型液晶パネル開発 を好感(15/2/20) 600 タツタ線・日足 590 550 25日移動平均線 428(14/11/20) 450 550 522(15/1/5) 400 528(15/2/20) 25日移動平均線 500 570 530 100 株単位 JDI・日足 350 510 4000 470 472(14/12/17) 450 470(15/2/4) 350(15/1/9) 300 千株 490 311(14/10/31) 250 3000 急増した日証金・融資も減少 千株 3500 3000 2500 200 2000 2000 出来高 1500 1000 1000 14/10/1 14/11/6 14/12/11 15/1/21 15/2/25 日証金・融資残 0 14/9/1 14/10/7 14/11/12 500 14/12/17 15/1/27 0 15/3/3 ① スマホ向けを中心とする液晶パネルメーカー。円安効果と 高精細パネルの寄与で業績回復局面入りへ。 ①スマホ向けの電磁波シールドフィルムが収益源。 ②14年4-12月期の経常利益は前年同期比11%増で着地。会社 側では15/3期の経常利益は前期比1%増と見ているが、当調 ② 14年10-12月期の経常利益は183億円と、14年4-9月期の 224億円損失から黒字転換。15年1-3月期も91億円と当調査 査センターでは足元の進捗が順調なため同9%増を見込む。 センターでは見込む。16/3期の経常利益は前期比7.2倍へ。 続く、16/3期は同8%増益を予想。 ③当調査センターは投資判断を「2」→「1」へ格上げ。株価 ③ 株価は省電力型液晶パネルの開発で急騰した。その後、日 証金・融資残も減少し、短期的な調整も一巡へ。 は16/3期PER12倍に当たる670円を目指すと見る(2/27)。 連結経常利益 同EPS: 同PER: 15/3 予 15/3 予 15/3 予 53 億円 49.4 円 10.1 倍 → → → 16/3 予 16/3 予 16/3 予 57 億円 56.4 円 8.9 倍 連結経常利益 同EPS: 同PER: 15/3 予 15/3 予 15/3 予 2 社ともに予想は東海東京調査センター予想。上記チャートは QUICK より東海東京調査センター作成 このレポートの取り扱いに関する重要事項は末尾の注意事項をご覧下さい。 1/5 50 億円 赤字 --倍 → → → 16/3 予 16/3 予 16/3 予 360 億円 45.0 円 10.9 倍 ストラテジーを読みやすく、明快に! 東海東京調査センター 日経平均の一目均衡表とストキャスティクス(2 月 27 日) 【投資関連指標(15/2/27)】 (括弧内は前日比ないし前日値) < 国 内 株 式 ・ 国 内 金 利 ・ 内 外 為 替 > 均 18,797.94 ( 日 25 日 線 ( カ イ リ 率 ) 17,953.43 ( 100 日 線 ( カ イ リ 率 ) 17,036.66 ( 10.3% ) 店 頭 200日線(カイリ率) 16144.97 ( 16.4% ) 日 経 平 均 先 物 18,820 ( 日 経 平 経 <海外株式・海外金利・国際商品> 12.15 ) 東 証 一 部 出 来 高 272,046万株 ( 239,190万株 4.7% ) 東 証 二 部 出 来 高 11,332万株 ( 13,076万株 ) S 種 2,104.50 ( ▲ 6.24 ) 17,099万株 ( 14,833万株 ) N A S D A Q 4,963.527 ( ▲ 24.363 ) 出 来 高 サイコロジカルライン 20 ) 騰 落 レ シ オ 9勝3敗 ) N Y ダ ウ 工 業株 P 500 18,132.70 ( ▲ 81.72 ) ( 8勝4敗 ) N Y 出 来 高 86,028 ( 71,934 ) 140.6% ( 141.4% ) 英 国 F T 100 6,946.66 ( ▲ 3.07 ) 300 309.51 ( 0.32 ) ストキャスティクス(F) 94.84% ( 97.16% ) 独 D A X 指 数 11,401.66 ( 74.47 ) T O P I X 1,523.85 ( 2.17 ) ストキャスティクス(S) 95.91% ( 96.69% ) 香 港 ハ ン セ ン 24,823.29 ( ▲ 78.77 ) 大 型 株 指 数 1,443.28 ( 0.17 ) 10年国債利回り 0.330 ( ▲ 0.010 ) 韓 国 総 合 株 指 数 1,985.80 ( ▲ 7.28 ) 中 型 株 指 数 1,779.05 ( 8.52 ) 債券先物(中心) 147.90 ( 0.050 ) 米 10 年 物 国 債 1.99 ( ▲ 0.04 ) 小 型 株 指 数 2,539.42 ( ▲ 2.75 ) 無担保コール(速報) 0.074 ( ▲ 0.001 ) 米 F F レ ー ト 0.0700 ( ▲ 0.0400 ) 日 経 500 種 平 均 1,657.89 ( 10.80 ) 米TB3カ月物 0.01 ( ▲ 0.005 ) 全 銘柄 単 純平均 329.26 ( 0.45 ) 1,213.10 ( 3.00 ) 東 証 二 部 指 数 4,556.88 ( 17.17 ) 日経ジャスダック平均 2,434.03 ( 11.17 ) $/EUR( ¥/$ (東 京) 同 (NY) N Y ) 119.28 ( 0.47 ) 119.64 ( 0.25 ) W T I ( 期 近 ) 49.76 ( 1.59 ) 1.1195 ( ▲ 0.0003 ) C R B 指 数 224.08 ( 3.13 ) このレポートの取り扱いに関する重要事項は末尾の注意事項をご覧下さい。 2/5 コメックス金 ストラテジーを読みやすく、明快に! 東海東京調査センター 【レーティングの定義】 投資判断の定義 「1」 強気 今後6ヵ月間における投資成果がTOPIXに対して15%超上回るとアナリストが予想する場合 「2」 やや強気 今後6ヵ月間における投資成果がTOPIXに対して5~15%上回るとアナリストが予想する場合 「3」 中立 今後6ヵ月間における投資成果がTOPIXに対して±5%以内とアナリストが予想する場合 「4」 やや弱気 今後6ヵ月間における投資成果がTOPIXに対して5~15%下回るとアナリストが予想する場合 「5」 弱気 今後6ヵ月間における投資成果がTOPIXに対して15%超下回るとアナリストが予想する場合 「無し」 レーティング無し 【注意事項】 このレポートは、東海東京調査センター(以下「当社」)が作成し、当社の許諾を受けた証券会社、及 び情報提供会社等から直接提供する形でのみ配布いたしております。提供されたお客様限りでご利用くだ さい。 このレポートは、投資判断の参考となる情報の提供を目的としたもので、投資勧誘を目的としたもので はありません。投資判断の最終決定は、お客様ご自身の判断でなさるようお願いいたします。 このレポートは、信頼できると考えられる情報に基づいて作成されておりますが、当社は、その正確性 及び完全性に関して責任を負うものではありません。このレポートに記載された内容は、作成日における ものであり、予告なく変わる場合があります。このレポートの一切の権利は当社に帰属しており、いかな る目的であれ、無断で複製又は転送等を行わないようにお願いいたします。 レーティングの表記は、TOPIXに対して1=「強気」、2=「やや強気」、3=「中立」、4=「や や弱気」、5=「弱気」の5段階で区分表記しています。また、レーティングが無い場合は「無し」と表 記しています。対象期間は、投資評価が付与された日を起点として、6ヵ月程度を想定しております。 アナリストがレポートにおいて企業の目標株価に言及した場合、その目標株価はアナリストによる当該 企業の業績予想に基づくもので、期間は 6 ヵ月程度を想定しております。実際の株価は、当該企業の業績 動向や当該企業に関わる市場や経済環境などのリスク要因により、目標株価に達しない可能性があります。 このレポートで述べられている見解は、当該証券又は発行会社に関する執筆者の意見を正確に反映した ものです。執筆者の過去、現在そして将来の報酬のいかなる部分も、直接、間接を問わず、このレポート の投資判断や記述内容に関連するものではありません。 当社は、このレポートを含め、経済・金融・証券等に関する各種情報を作成し、東海東京証券に提供する ことを主たる事業内容としており、当社の収入は主に東海東京証券から得ております。 審査済 売買管理室 平成 27 年 3 月 2 日 このレポートの取り扱いに関する重要事項は末尾の注意事項をご覧下さい。 3/5 ストラテジーを読みやすく、明快に! 東海東京調査センター このレポートは、東海東京調査センターが作成し、東海東京証券株式会社が許諾を受けて提供いたしておりま す。投資判断の最終決定は、お客様ご自身の判断でなさるようお願いいたします。 金融商品取引法に基づきお客様にご留意いただきたい事項を以下に記載させていただきます 東海東京証券の概要 商 号 等 : 東海東京証券株式会社 金融商品取引業者 東海財務局長(金商)第140号 加入協会 : 日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金 融商品取引業協会 リスクについて ◎ 国内外の金融商品取引所に上場されている有価証券(上場有価証券等)の売買等にあたって は、株式相場、金利水準等の変動や、投資信託、投資証券、受益証券発行信託の受益証券 等の裏付けとなっている株式、債券、投資信託、不動産、商品等(裏付け資産)の価格や評価 額の変動に伴い、上場有価証券等の価格等が変動することによって損失が生じるおそれがあり ます。 ◎ 上場有価証券等の発行者等の業務や財産の状況等に変化が生じた場合や、裏付け資産の発 行者等の業務や財産の状況等に変化が生じた場合、上場有価証券等の価格が変動すること によって損失が生じるおそれがあります。 ◎ 新株予約権、取得請求権等が付された上場有価証券等については、これらの権利を行使でき る期間に制限がありますのでご留意ください。 ◎ 上場有価証券等が外国証券である場合、為替相場(円貨と外貨の交換比率)が変化することに より、為替相場が円高になる過程では外国証券を円貨換算した価値は下落し、逆に円安になる 過程では外国証券を円貨換算した価値は上昇することになります。したがって、為替相場の状 況によっては為替差損が生じるおそれがあります。 ※ 裏付け資産が、投資信託、投資証券、預託証券、受益証券発行信託の受益証券等である場合 には、その最終的な裏付け資産を含みます。 ※ 新規公開株式、新規公開の投資証券及び非上場債券等についても、上記と同様のリスクがあり ます。 このレポートの取り扱いに関する重要事項は末尾の注意事項をご覧下さい。 4/5 ストラテジーを読みやすく、明快に! 東海東京調査センター 手数料等諸費用について Ⅰ 国内の金融商品取引所に上場されている有価証券等 国内の取引所金融商品市場における上場有価証券等の売買等についてお支払いいただく委託手数料 等は、次の通りです。 (1)国内の金融商品取引所に上場されている株券等(新株予約権付社債券を除く。) 委託手数料の上限は、約定代金の1.242%(税込)になります。 (2) 国内の金融商品取引所に上場されている新株予約権付社債券等 委託手数料の上限は、約定代金の1.08%(税込)になります。 ※上記金額が2,700円(税込)に満たない場合には、2,700円(税込)になります。 Ⅱ 外国金融商品市場等に上場されている株券等 外国株券等(外国の預託証券、投資信託等を含みます。)の取引には、国内の取引所金融商品市場に おける外国株券等の売買等のほか、外国金融商品市場等における委託取引と国内店頭取引の2通りの 方法があります。 (1)外国金融商品市場等における委託取引 ① 国内取次ぎ手数料 国内取次ぎ手数料が約定代金に対して掛ります。 当該手数料の上限は、約定代金の1.404%(税込)になります。 ② 外国金融商品市場等における委託手数料等 外国株券等の外国取引にあたっては、外国金融商品市場等における委託手数料及び公租公課その他 の諸費用が発生します。当該諸費用は、その時々の市場状況、現地情勢等に応じて決定されますの で、本書面上その金額等をあらかじめ記載することはできません。 (2)国内店頭取引 お客様に提示する売り・買い参考価格は、直近の外国金融商品市場等における取引価格等を基準に合 理的かつ適正な方法で算出した社内価格を仲値として、仲値と売り・買い参考価格との差がそれぞれ原 則として2.75%(手数料相当額)となるように設定したものです。当該参考価格には手数料相当額が含ま れているため、別途手数料は頂戴いたしません。 ※ 外国株券等の売買等にあたり、円貨と外貨を交換する際の為替レートは、外国為替市場の動向をふ まえて当社が決定した為替レートによるものといたします。 Ⅲ その他 募集、売出し又は相対取引の場合は、購入対価をお支払いいただきます。また、お客様との合意に基づ き、別途手数料をいただくことがあります。 このレポートの取り扱いに関する重要事項は末尾の注意事項をご覧下さい。 5/5

© Copyright 2026