アジア投資環境レポート|タイ:遅れる景気回復と

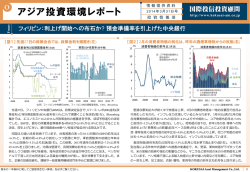

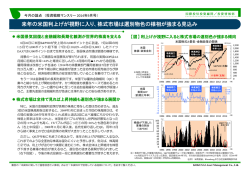

O 情報提供資料 アジア投資環境レポート 2014年12月22日号 Focus アジア投資環境レポート 国際投信投資顧問/経済調査部 2014年12月22日号 http://www.kokusai-am.co.jp 経 済 調 査 部 タイ:遅れる景気回復と低下する物価の下で、徐々に高まる追加利下げの可能性 【図1】 1-3月期の落込みからの景気回復の速度は緩慢 (%) 80 実質GDP成長率 (四半期) (%) 20 (%) 実質GDP前年比と寄与度(四半期) 150 3ヵ月移動平均 3ヵ月前比年率 20 100 15 10 前期比年率 在庫投資 固定資本 投資 政府消費 民間消費 実質GDP (棒: 季節調整済) 5 前年比 20 (線) 0 純輸出 0 10 農林水産 5 0 製造 -5 注)直近値は 2014年7-9月期 -40 注) 直近値は 2014年7-9月期 -15 2004 2006 2008 2010 2012 2014 (年) 2004 2006 2008 2010 2012 2014 (年) 出所)タイ国家経済社会開発庁(NESDB)、CEIC 景気回復の遅れるタイで、追加利下げの期待が高まっています。先週17日、タイ銀 行(BoT)は政策金利を据置いたものの、声明は従来よりややハト派的なものでした。 昨年11月以降の政治混乱などに伴って今年1-3月期にマイナスとなった経済成長率は 4-6月期より回復を始めたものの、回復は勢いを欠きます。7-9月期の実質GDPは前年 -15 -20 前年比: (線) 50 0 建設 -10 -10 (季節調整済、棒) サービス -5 -20 来訪者数の伸び率 (月次) (%) 産業別GDPの前年比(年次) 25 15 60 40 【図2】 製造業や建設業の生産はマイナスの伸びが継続(左) -50 注) 直近値は 2014年7-9月期 2006 2008 2010 注) 直近値は2014年10月 -100 2012 2014 (年) 2008 2010 2012 2014 (年) 出所)タイ国家経済社会開発庁(NESDB)、タイ移民局、タイ銀行(BoT)、CEIC 政府消費は同+0.4%と前期の+2.1%より鈍化しました。固定資本投資は同+2.9%と前 期の▲6.9%より反発、プラスの伸びは5期ぶりです。民間投資が同+3.9%と前期の ▲7.0%より反発。建設投資は不冴えだったものの、設備投資が回復。建機、通信機器、 コンピュータ等の購入が増加しました。一方、公的投資は同▲0.8%と前期の▲6.7%よ 比+0.6%と前期の+0.4%よりやや改善したものの、季節調整済みの前期比年率は+4.4% り改善しつつ5期連続でマイナスに。公的建設投資が同▲1.9%と前期の▲0.3%より悪 と前期の+4.3%とほぼ変わらず。1-3月期の▲8.6%の落込みを2期かけてかろうじて回 化、中央・地方政府と国有企業ともに同投資の伸びがマイナスとなった影響です。 復したに留まりました(図1左)。昨年11月以降の政治混乱の下で急減した政府支出は、 外需では、総輸出が前年比▲4.0%と前期の▲0.6%より落込み幅が拡大しました。来 5月のクーデターで誕生した暫定政権の下で回復すると当初期待されたものの、これ 訪者の減少に伴ってサービス輸出が同▲12.4%と前期の▲7.8%より悪化したことに加 までのところ目立った回復は見られません。また、民間部門の消費や投資が緩やかに え、財輸出も▲1.4%と前期の+1.5%より反落しました。自動車、電機、石油製品等の 回復した一方で、外需の落込みが景気の頭を押さえました。民間消費は前年比+2.2% 伸びがマイナスとなり総輸出の伸びを押下げました。総輸入は同▲1.1%と前期の と前期の+0.2%より加速。5月のクーデターによる政治状況の安定化期待に伴う消費者 ▲9.0%よりマイナス幅が縮小。民間消費と投資の回復に伴う動きです。この結果、純 信頼感の回復や、インフレ率の低下による購買力の上昇などが背景とみられます。 輸出の寄与度は▲2.4%ポイントと前期の+5.2%ポイントより反落しました(図1右)。 巻末の「本資料に関してご留意頂きたい事項」を必ずご覧ください。 KOKUSAI Asset Management Co., Ltd. 1 O 国際投信投資顧問/経済調査部 アジア投資環境レポート 2014年12月22日号 【図3】 物価が鈍化する中(左)、6回連続で政策金利を据置き(右) 製造、建設等のマイナスの伸びが継続し、サービスも鈍化 生産側を見ると、7-9月期の農林漁業の実質生産は前年比+1.7%と前期の+4.2%より 鈍化。養殖エビの早死症候群(EMS)拡大が鈍り漁業の落込みが緩やかになった一方、 10 (%) (%) 消費者物価の前年比 (月次) 6.5 米、パーム油、トウモロコシ、天然ゴム等の農業生産が低迷しました。鉱業は同 ▲1.7%と前期の▲0.6%よりマイナス幅が拡大。原油と天然ガス生産の減速によりま す。製造業は同▲0.7%と前期の▲1.6%より改善しつつ、6期連続のマイナスに(図2左)。 外需の緩やかな回復に伴って電子・電機の生産が拡大したものの、自動車の低迷が続 き、主要製油所が保守点検で閉鎖されたため石油精製も落込みました。公益(電力・ガ ス・水道)は、同+4.5%と前期の+4.0%より加速。電力生産が家計と企業向けともに増 加しました。建設業は同▲2.7%と前期の▲3.2%よりマイナス幅が縮小。公共建設が5 期連続で落ち込んだものの、高級マンション等を中心に民間住宅建設が伸びました。 サービス部門は同+1.3%と前期の+1.5%よりやや鈍化。来訪者数の減少に伴って、 ホテル・レストランが同▲4.6%と前期の▲4.7%に続き低迷し、空運も落ち込んだため、 運輸・倉庫・通信も同+3.7%と前期の+4.8%より鈍化しました。金融も同+4.1%と前期の +6.2%より減速。銀行融資の伸びが鈍化し、貸付金利が低下した影響です。 注) 直近値は 2014年12月19日 6.0 8 政策金利と国債利回り (日次) 5.5 6 5.0 4.5 4 総合物価 2 コア物価 0 10年債 4.0 3.5 3.0 2年債 2.5 -2 2.0 -4 注) 直近値は 2014年11月 -6 2004 2006 2008 2010 2012 2014 政策金利 1.5 (年) 1.0 2008 2010 2012 2014 (年) 出所)タイ商務省、タイ銀行(BoT)、CEIC、Bloomberg 景気が勢いを欠き、国際燃料価格も低下する中で物価が鈍化 今後、民間消費は、高い家計債務比率という重石を抱えつつも、燃料価格低下によ る購買力改善にも支えられ緩やかに改善するでしょう。一方、政府は汚職抑制のため に歳出執行の手続きを厳格化しており、政府支出の回復には時間がかかりそうです。 外需では、近隣諸国の景気が振るわない中で財輸出の伸びはさえない一方、政情安定 化による来訪者の増加(図2右)に伴ってサービス輸出は緩やかに回復するでしょう。 【図4】 米ドル高基調の中でも、バーツ相場の下げ幅は限定的 (億米ドル) 2,300 為替相場と外貨準備 の反動が生じる来年の成長率も+4%前後と、穏やかな伸びとなることが予想されます。 28.5 バーツ相場 (線:右軸) 直近値: 2014年12月19日 2,200 2,100 バーツ高 10-12月期の成長率は、前年同期の落込みからの反動で前年比+2%弱まで回復し、今 年通年の成長率は+0.5%前後と昨年の+2.9%を下回る見通しです。今年の落込みから (バーツ/米ドル) バーツ安 2,000 物価が同+3.4%と前月の+3.2%よりやや上昇した一方、燃料物価が同▲2.0%と前月の 勢いを欠く中で、コア物価は同+1.6%と前月の+1.7%より鈍化しました。 巻末の「本資料に関してご留意頂きたい事項」を必ずご覧ください。 29.5 アジア NIEs 30.0 30.5 1,700 32.5 33.0 広義外貨準備 (外貨準備と先物持高)棒: 左軸、 直近値:2014年12月12日 33.5 34.0 1,600 2011 2012 2013 2014 (年) 台湾 シンガポール タイ フィリピン インドネシア インド 32.0 1,800 韓国 マレーシア 東南 アジア 南アジア 31.5 1,900 +0.1%より反落し、総合物価を押下げました。国際燃料価格の低下を受けて政府がガ ソリン価格を引下げ、LPガス価格を据置いたことなどが背景とみられます。内需が (2014年7月30日~12月19日) 29.0 31.0 内需が勢いを欠き、国際的な燃料価格が低下する中、インフレ率は低下しています。 11月の総合消費者物価は前年比+1.3%と前月の+1.5%より鈍化しました(図3左)。食品 主要新興国通貨の対米ドル相場騰落率 ブラジル 中南米 メキシコ コロンビア 欧州 中東 アフリカ ロシア トルコ 南アフリカ (%) -45 -30 -15 0 出所)タイ銀行(BoT)、Bloomberg KOKUSAI Asset Management Co., Ltd. 2 O 国際投信投資顧問/経済調査部 アジア投資環境レポート 2014年12月22日号 【図5】 例年、1-3月期にかけては季節的に経常収支が改善(右) 来年前半の追加利下げの可能性が上昇か 前述のとおり、先週17日、タイ銀行(BoT)は政策金利を2%で据置くことを決定(図3 (億米ドル) 右)。Bloomberg集計ではエコノミスト23人中16人が据置きを予想、ほぼ市場予想通り 120 の決定でした。据置きは6回連続です。今回、金融政策委員会は5対2で据置きを決定、 100 2人の委員は0.25%ポイントの利下げを主張しました。前回11月は6対1、前々回9月は 80 全会一致で金利の据置きが決まっており、利下げを必要と考える委員の数は徐々に増 60 えつつある模様です。BoTの声明は、政府歳出の規模が期待に届かず、公共投資の実 40 施を待つ企業部門による投資を下押ししていると指摘。輸出の動向に関しては、「不 20 確実な世界景気次第」と、前回の「世界景気の回復とともに輸出も緩やかに回復」より 0 慎重な見方を示しました。また、景気回復速度が遅いために需要圧力は低く、コア・ -20 インフレはやや鈍化したとも指摘しました。同声明は、金融政策は十分に緩和的とも -40 記述、金利は既に十分に低いとの考えが今回の金利据置きにつながった模様です。 経常収支 (四半期) (億米ドル) 40 20 気下支えも直ちには期待できない中、BoTは来年前半に0.25%ポイント程度の利下げ -120 0 サービス サービス 所得 -20 所得 経常収支 -40 注) 2000-2013年の 単純平均 経常収支 注) 直近値は 2014年7-9月期 -60 1-3 月期 (年) 2004 2006 2008 2010 2012 2014 を行って景気の下支えを図る可能性が高いと考えられます。 財貿易 財貿易 -80 -100 経常移転 経常移転 -60 景気回復は勢いを欠き、インフレ率は低下しています。政府歳出の急回復による景 経常収支の平均値 60 4-6 月期 7-9 月期 10-12 月期 出所)タイ銀行(BoT)、CEIC 米ドル高基調が続く中でも安定度の目立つバーツ相場 バーツの対米ドル相場は、7月末から先週19日にかけて2.8%下落(図4左)。米ドル高 【図6】 海外からの証券投資資本の流入額は相対的に低水準 (億米ドル) 60 べ下落率が小さく、安定度が目立ちました(図4右)。経常収支の改善や相対的に低水 50 外国人 株式買越額 期初来累計 40 (左軸) 準の海外証券投資資本などが相場安定の背景とみられます。同国の経常収支は、2014 年1-9月期に+73億ドルと前年同期の▲53億ドルより改善(図5左)。内需回復の遅さに 伴う輸入量の低迷や燃料輸入価格の低下などが背景です。また、5月のクーデター直 20 資産の保有比率を大幅に高める(オーバーウェイトする)には至っていない模様です。 10 今後も景気回復速度は緩く、輸入量の増加は穏やかに留まるでしょう。来訪者数は 支が改善するという季節性も働くと予想されます(図5右)。近い将来の利下げ見通し 1600 0.6 1400 外国人の債券買越額(日次) 0.5 0.4 0.3 0 1000 0.2 -10 -20 性が高まりやすい中、経常収支が改善する一方で証券投資資本流入が相対的に低い同 -30 2010 巻末の「本資料に関してご留意頂きたい事項」を必ずご覧ください。 0.7 1200 という重石はあるものの、米国の利上げ開始を来年半ばに控えて国際金融市場の変動 国のバーツは、他の新興国通貨に比べ、安定的に推移すると予想されます。(入村) (右軸) (兆バーツ) 1800 SET株価指数 30 後に政情安定化を期待して株式や債券市場に海外資本が流入したものの(図6)、同国 増加傾向にあり、年末年始の観光シーズンに旅行収入が押上げられ1-3月期の経常収 (ポイント) 株価と外国人買越額(日次) 基調が続き、ロシア・ルーブル急落に伴う混乱が見られた中でも他の新興国通貨に比 800 注) 期間は 2010年1月4日 ~2014年12月19日 600 2011 2012 2013 2014 (年) 0.1 0.0 2013 注) 期初来累計額 期間は2013年1月2日 ~2014年12月19日 2014 (年) 出所)タイ証券取引所(SET)、タイ債券市場協会(TBMA)、Bloomberg KOKUSAI Asset Management Co., Ltd. 3 O アジア投資環境レポート 2014年12月22日号 国際投信投資顧問/経済調査部 本資料に関してご留意頂きたい事項 本資料は投資環境等に関する情報提供を目的として、国際投信投資顧問が作成したものです。本資料は投資勧誘を目的とするものではありません。 なお、以下の点にもご留意ください。 ○ 本資料中のグラフ・数値等はあくまでも過去のデータであり、将来の経済、市況、その他の投資環境に係る動向等を保証するものではありません。 ○ 本資料の内容は作成基準日のものであり、将来予告なく変更されることがあります。 ○ 本資料は信頼できると判断した情報等をもとに作成しておりますが、その正確性、完全性等を保証するものではありません。 ○ 本資料に示す意見等は、特に断りのない限り本資料作成日現在の国際投信投資顧問経済調査部の見解です。 また、国際投信投資顧問が設定・運用する各ファンドにおける投資判断がこれらの見解に基づくものとは限りません。 巻末の「本資料に関してご留意頂きたい事項」を必ずご覧ください。 KOKUSAI Asset Management Co., Ltd. 4

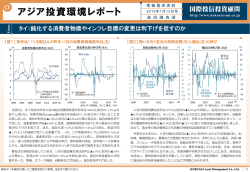

© Copyright 2026